Как сделать кредитную карту втб

Добавил пользователь Дмитрий К. Обновлено: 05.10.2024

В ВТБ можно оформить многофункциональную кредитную карту “Мультикарта”. По ней предусмотрен льготный период без начисления процентов в 101 день. То есть на протяжении этого времени вы возвращаете банку только ту сумму, которую взяли взаймы. Беспроцентный период распространяется на снятие денег и на оплату покупок кредиткой ВТБ. Пользоваться картой можно бесплатно, для этого нужно оплачивать покупки на 5000 руб. каждый месяц.

В отличие от классических кредитных карт других банков Мультикарта предусматривает несколько видов бонусных опций, которые можно менять ежемесячно. Например, в один месяц можно копить мили, а в другой – получать кэшбэк в категории “Рестораны”.

Если на карте образовалась задолженность, необходимо раз в месяц вносить минимальный платеж. Рассчитать минимальный платеж по карте можно, умножив сумму основного долга на 0,03. В расчет не входят начисляемые банком проценты. Есть одно важное правило – вносить платеж необходимо до 20-го числа каждого месяца. Даже если грейс-период (льготный период) еще не закончился, минимальный взнос все равно нужно оплатить.

Тарифы по кредитным картам в ВТБ

- сумма ежемесячных покупок по карте должна быть не меньше 5 тыс. р.;

- пенсии и пособия переводятся на дебетовую Мультикарту.

- физическим лицам внутри ВТБ – 5,5% от суммы;

- физическим лицам на счета в сторонних банках, юридическим лицам и ИП – 5,9% от суммы.

Бонусная программа

За покупки на Мультикарту начисляется кэшбэк, размер которого вы можете изменять, выбирая ту или иную опцию:

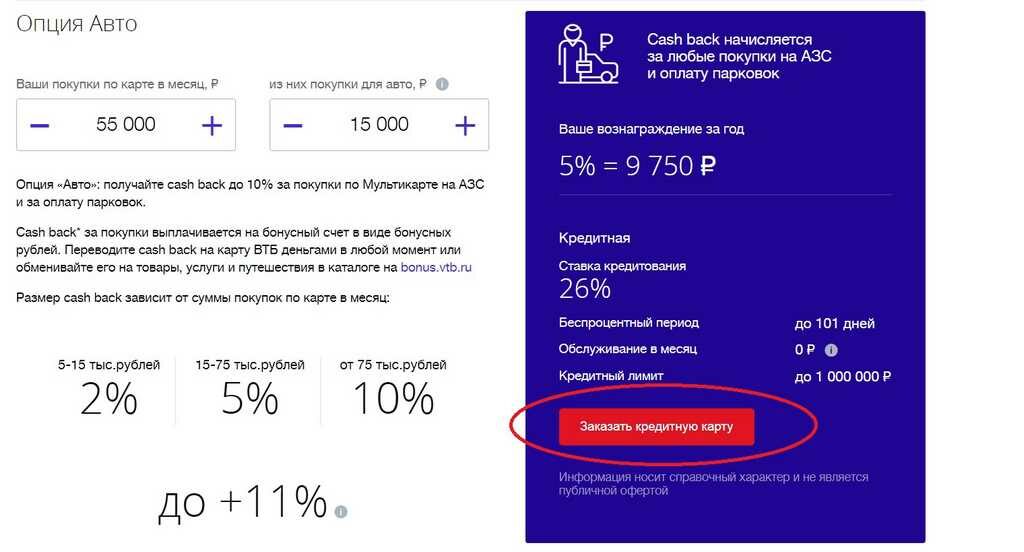

Для расчета бонусных баллов на сайте ВТБ предусмотрен калькулятор. На примере опции “Заемщик” мы видим, что кэшбэк меняется в зависимости от потраченной суммы. Чем больше тратить с карты, тем меньше будет ставка по кредиту наличными.

Требования к заемщикам

Чтобы ВТБ одобрил карту, необходимо соответствовать нескольким требованиям:

- быть гражданином РФ с постоянной регистрацией;

- проживать в регионе, в котором есть отделения ВТБ;

- иметь справку для подтверждения постоянной работы с указанием дохода не менее 15 тыс. р. в мес.;

- предыдущие кредиты должны быть погашены без просрочек.

Необходимые документы

Если вы получаете зарплату на дебетовую карту ВТБ, то оформить кредитную Мультикарту можно по одному паспорту, без справок о доходах и поручителей. В остальных случаях, помимо паспорта, потребуется справка о доходах (это может быть документ по форме банка или 2-НДФЛ).

Как оформить онлайн-заявку на кредитную карту

Если вы получаете зарплату на карту ВТБ, поставьте галочку напротив соответствующей надписи – банк примет решение по заявке практически моментально.

- Указать личную информацию: ФИО, телефон, email.

- В появившемся окошке ввести цифровой код, высланный на телефон.

- Ввести данные паспорта и основной доход. Далее система автоматически проверит указанные вами данные, и ответ будет отражен сразу на экране.

- При положительном решении вы переходите к заполнению данных об образовании и опыте работы.

- На следующем шаге указываются дополнительные доходы, если есть, и имеющиеся кредиты.

- Заключительный шаг – внесение информации о семейном положении, членах семьи.

На этом процесс оформления заявки без прихода в банк окончен. Остается дождаться выпуска кредитной карты. Срок изготовления пластика составляет максимум 2 недели. В отделении нужно подписать договор с банком и активировать кредитную карту в любом банкомате.

Как увеличить кредитный лимит по карте ВТБ

При необходимости вы можете увеличить лимит кредитования по кредитке, посетив отделение с паспортом, справкой о зарплате и СНИЛСом. Главное условие – по карте не должно быть задолженности.

Погашение задолженности

Проверить баланс и узнать остаток долга по карте можно в личном кабинете. С помощью этой информации можно избежать просрочки по кредиту и начисления пени.

Погасить задолженность вы можете следующим образом:

Отзывы клиентов о кредитных картах ВТБ

Крымова Нина Александровна:

Прибылова Валентина Петровна:

“Полгода назад оформила кредитную карту банка ВТБ, когда не хватало денег на поездку. Главное, вовремя внести минимальный платеж, он совсем небольшой – 3%. А так, очень удобно, что льготный период 101 день. Я погасила свой займ с двух зарплат. Кредитка ВТБ делает нашу жизнь легче и проще”.

Астахова Наталья Александровна:

“Довольна своей кредиткой. Два раза ходила в кино по билетам, купленным на бонусы. Год назад позвонили и предложили кредитную карту ВТБ Мастер Карт или Виза. Тратишь деньги, получаешь за это часть денег обратно. Здорово придумано”.

Калинин Сергей Владимирович:

Пономарева Елизавета Денисовна:

“У меня муж получает з/п на карту ВТБ. Решили мы обратиться туда за деньгами, потому что нужно было срочно делать ремонт. В ВТБ выдали кредитную карту с лимитом до 50000 рублей быстро и без справки с работы. Так что обращайтесь!”.

Условия пользования и оформления кредитных карт ВТБ по официальным данным. Доступны пластиковые карты платежных систем MasterCard, Visa, Мир. Длительность льготного периода составляет до 110 дней, максимальный кредитный лимит до 300 000 руб. Есть возможность снимать наличные под 0% в размере до 50 000 ₽ в месяц. Данные обновлены 17 января 2022 в 16:07.

Льготный период до 110 дней, Обслуживание бесплатно, Снятие наличных без комиссии

Универсальная с 18 лет

Насколько выгодно?

| Карта | Банк | Макс. % | Дней без % | Лимит | Наличные | ||

|---|---|---|---|---|---|---|---|

| Карта клиента Gold | Банк Финсервис | 13.5% | до 50 дн. | — | 0% +% | Условия |

| Вездедоход | Почта Банк | 19.9% | до 120 дн. | до 1 500 000 ₽ | 4.9% +% | Условия |

| СберКарта | Сбербанк | 17.9% | до 120 дн. | до 1 млн ₽ | 3% +% | Условия |

| Emotion | Ак Барс | 17.9% | до 55 дн. | до 500 000 ₽ | 0% +% | Условия |

| Кредитная Онлайн | БКС Банк | 24% | до 55 дн. | до 500 000 ₽ | 4.9% +% | Условия |

| Кредитная Visa Power | Абсолют Банк | 23% | до 56 дн. | до 650 000 ₽ | 3.9% +% | Условия |

| 100+ | Промсвязьбанк | 21.5% | до 101 дн. | до 1 млн ₽ | 4.9% +% | Условия |

| Карта возможностей | ВТБ | 28.9% | до 110 дн. | до 300 000 ₽ | 0% +% | Заявка |

| Visa Classic | Банк Интеза | 23% | до 55 дн. | до 200 000 ₽ | 2% +% | Условия |

| С льготным периодом | Россельхозбанк | 23.9% | до 55 дн. | до 1 млн ₽ | 3.9% +% | Условия |

Условия по кредитным картам в ВТБ

Требования к заёмщику и документы

Оформление кредитной карты ВТБ доступно заёмщикам, которые соответствуют следующим общим требованиям:

Для оформления карты с лимитом до 1 млн. руб. Вам требуется предоставить следующие документы:

- Общегражданский паспорт;

- СНИЛС;

- Документ, удостоверяющий доходы – справка 2-НДФЛ/по образцу Банка/по форме работодателя или выписка по зарплатному счёту в любом российском банке

- Паспорт;

- СНИЛС

Неработающие пенсионеры могут получить Мультикарту по паспорту, пенсионному удостоверению и справке о назначении пенсии, при этом предельный размер кредитного лимита – 100 000 руб.

Беспроцентный период по картам ВТБ

По Мультикарте ВТБ действует льготный период, он распространяется безналичные покупки, а в течение 7 дней после выдачи карты – также на снятие наличных средств и переводы на другие карты. Пользоваться кредитными средствами без выплаты процентов Вы можете в течение 101 дня, льготный период начинается в день операции по карте. Обратите внимание – Вам нужно ежемесячно вносить минимальный обязательный платёж, иначе беспроцентный период перестанет действовать.

Можно ли переводить деньги с кредитной карты ВТБ?

Доступны переводы средств с Мультикарты ВТБ на другие карты, размер комиссии – 5.5%, но не менее 300 руб. При переводе денег на карту другого банка может взиматься дополнительная комиссия. Перевод собственных средств с кредитной карты осуществляется бесплатно.

В первые 7 дней Вы можете переводить деньги с кредитной карты без дополнительной комиссии, предельная совокупная сумма подобных операций – 100 000 руб.

Как оформить кредитную карту ВТБ?

Как узнать информацию по кредитной карте?

Существуют следующие способы получать напоминания о дате и сумме платежа, а также прочую информацию по кредитной карте ВТБ:

Как работают кредитные карты

По сути кредитка – аналог обычной дебетовой карты с той лишь разницей, что к ней подключен кредитный лимит. Определенную сумму банк готов дать в долг. В отличие от обычного кредита вам не нужно идти в отделение, брать справку о доходах на работе и терять массу времени. Достаточно вставить карту в банкомат и снять деньги или расплатиться за покупку безналичным расчетом.

Из преимуществ кредиток ВТБ отмечу:

- Крупные лимиты – зависит от банка. В ВТБ по типу Мультикарта Привилегия дают до 2 млн. руб. По обычной лимит вдвое меньше.

- Льготный период – в это время использование заемных денег бесплатно.

- Удобство использования.

- Есть кешбэк на разные типы расходов (рестораны, путешествия, посещения кинотеатров, покупки в супермаркетах). Это предложение актуально и для обычного пластика, ранее выходил пост о дебетовых картах с кешбэком, рекомендую прочесть его.

- Если кредитку Мультикарта использовать для погашения других займов, то можно получить скидку на процентную ставку до 10%.

- На остаток свободных средств на пластике банк начисляет до 8,5% в год. Можно использовать кредитку как аналог обычного банковского депозита с быстрым доступом к деньгам.

- Низкие комиссии.

Как и у других кредиток по Мультикарте нужно внимательно следить за процентами по заемным деньгам, отслеживать беспроцентный период. Обычно именно это пугает тех, кто первый раз сталкивается с кредитками. Ничего сверхъестественного для этого не нужно – просто следите за расходами и графиками платежей.

Что такое грейс период?

Grace period или льготный период – временной отрезок, в течение которого платежи по займу не вносятся. При этом банк штрафные санкции к клиенту не применяет, то есть кредит в этот период абсолютно бесплатен.

Этот период банк устанавливает на свое усмотрение, обычно он равен 30-50 дням. В ВТБ решили пойти другим путем, предлагается кредитная карта на 100 дней, льготный период равен 101 дню.

В течение этого периода нужно сделать только 2 платежа на сумме не меньше 3% от размера займа. Первый платеж должен быть оформлен не позднее 20 числа месяца, следующего за тем, когда был оформлен кредит. Второй – до 20-го дня очередного месяца.

Это не одноразовое предложение. Погашаете один займ, когда берете следующий, 101-дневный grace period начинает отсчитываться заново.

Отмечу, что в первый месяц пользования заемными деньгами платить ничего не нужно. Выгоднее всего брать кредит через пластик в первых числах месяца, перечислить минимальный платеж (не менее 3% от займа) придется только в следующем месяце до 20 числа. То есть почти 50 дней льготного периода, потом еще 30 дней до следующего платежа от 3%.

С точки зрения grace period кредитная карта ВТБ обходит большинство других предложений, льготный период гораздо продолжительнее. Платежи в 3% сильно картину не меняют.

Виды кредиток от ВТБ

Обширной классификации нет, банк предлагает 2 типа кредитных карт – обычная Мультикарта и ее привилегированную версию. Раньше банк предлагал массу разных типов карточек, но большинство из них перестали выпускать еще в 2017 г.

Ниже – сравнение в табличной форме.

Бонусом идет снятие наличных бесплатно, но действует это предложение только первые 7 дней после оформления карты. Для привилегированной кредитки нужно тратить от 100 000 руб. в месяц, чтобы обслуживание стало бесплатным.

Особенность Мультикарты от ВТБ в наборе подключаемых возможностей. Можно оптимизировать кредитку, например, под максимальный кешбэк, если планируете активно пользоваться заемными деньгами – можно получить снижение процентной ставки. С 1 октября 2019 г. меняются условия работы по обычной и привилегированной версии Мультикарты, ниже подробнее остановлюсь на подключаемых пакетах опций.

Заказать Мультикарту ВТБ

Набор опций

Кредитная карта – универсальный инструмент. ВТБ предлагает всего 2 ее разновидности, зато клиент может самостоятельно подключить нужные опции. Ниже – их краткое описание:

Такой подход удобнее, чем выбор из массы разных кредиток. Клиент заводит Мультикарту, а потом сам подключает к ней ряд опций. Если нужно, она станет картой с кешбэком для накопления средств или крупных покупок.

Страхование от ВТБ

Также держатель любой карты ВТБ может воспользоваться страховкой. Банк предлагает 4 направления:

- Травмы, связанные с несчастными случаями.

- Полная потеря трудоспособности по той же причине.

- Страхование жизни на случай смерти. Выгодоприобретателями становятся близкие родственники погибшего.

- Потеря работы.

Подводные камни при использовании кредитных карт

Заказать Мультикарту ВТБ может любой, но не все клиенты тщательно изучают условия использования кредиток. Банк ничего не утаивает, но из-за непонимания того, как работает кредитная карта, могут возникать конфликты.

Ниже – нюансы, на которые вы могли не обратить внимание:

Подчеркну – это не жульничество со стороны ВТБ. По всем аналогичным предложениям у других банков есть схожие подводные камни. Просто нужно читать все нюансы использования кредиток.

Кому доступна кредитная карта ВТБ

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

- Паспорт.

- СНИЛС.

- Документ, подтверждающий доход. ВТБ принимает форму 2-НДФЛ, справки с места работы в произвольной форме, выписки по счету, на который в последние полгода зачислялась заработная плата. Подойдет и справка по форме банка, ее образец можно скачать здесь . В банк идти необязательно, подать заявку можно удаленно через сайт банка.

Процесс получения кредитки ВТБ

Если вы являетесь зарплатным клиентом ВТБ, то при оформлении кредитки с лимитом 300 тыс. – 1 млн. руб. потребуется только паспорт. Всей остальной информацией банк уже владеет. Если изначально оформили карты с недостаточным лимитом, в будущем можно подать заявку на его увеличение и приложить те же документы к ней.

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Для физических лиц ВТБ предлагает до 5 дополнительных карт бесплатно. При оформлении допкарты, например, на другого члена семьи, понадобится ваш паспорт и нотариально заверенный документ, удостоверяющий его личность.

Рекомендации по работе с кредиткой

Этот набор советов универсален, касается не только предложения от ВТБ. Рекомендую:

- Не делать эмоциональные покупки.

- Планировать расходы.

- Не выходить за пределы grace period. Фактически ВТБ дает 101 день, чтобы погасить займ без взимания процентов по нему. Пользуйтесь щедростью банка.

- При крупных покупках продумывать стратегию. У того же ВТБ есть дисконт на процентную ставку для активных заемщиков. Например, на ипотеке можно сэкономить до 0,6%, учитывая размеры такого рода займов, речь идет о суммах свыше 10 тыс. рублей. Не так много по сравнению с телом кредита, но сэкономить можно.

- При погашении займа обязательно требуйте справку, доказывающую это.

Кредитка – не решение финансовых проблем. Это инструмент, позволяющий не ждать, чтобы купить нужную вам вещь. Но деньги все равно придется возвращать.

Выводы

Главная особенность Мультикарт от ВТБ – 101 день на погашение займа без процентов, в отрасли это один из максимальных показателей. Именно грейс период по кредитной карте банка ВТБ часто становится решающим фактором при выборе.

Из прочих достоинств выделю:

- Высокий кешбэк.

- Скидки на процентную ставку по кредитам.

- Возможность снять кредитные деньги без комиссии.

- Кастомизация дополнительных возможностей. Вас не привязывают к одному типу карты, перечень нужных опций клиент выбирает сам.

Главный недостаток – высокий процент. Если в месяц тратите меньше 75 тыс. руб. с кредитки и не укладываетесь в 101 день, то ВТБ добавит процент, исходя из расчета 26% годовых. Но если вы дисциплинированный заемщик, проблем с Мультикартой не будет.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Кредитная карта — это удобный и доступный способ воспользоваться заемными средствами без уплаты процентов. Банки предлагают карты с различным лимитом и льготным периодом. В статье рассказано о том, какие преимущества имеют кредитные карты ВТБ 24, на каких условиях и как оформить кредитную карту ВТБ 24 онлайн, а также приведен полный список необходимых документов и требований банка к заемщикам.

Преимущества кредитной карты ВТБ 24

Большинство банков предлагают своим клиентам на выбор несколько видов кредитных карт, отличающихся процентной ставкой, кредитным лимитом, размером кэшбэка и доступными опциями. Совсем недавно ВТБ 24 предоставлял возможность оформить любую из доступных карт с оптимальными условиями. На сегодняшний день банк выпустил совершенно новый кредитный продукт — Мультикарту, объединяющую в себе несколько программ лояльности, менять которые можно без переоформления карты.

Преимущества кредитной Мультикарты ВТБ 24 следующие:

- Возможность выбирать и менять опции карты самостоятельно один раз в месяц;

- Кредитный лимит до 1 миллиона рублей;

- Льготный период пользования картой без уплаты процентов — 101 день;

- Процентная ставка на пользование заемными средствами сверх льготного периода от 16% годовых;

- Кэшбэк до 10%;

- Бесплатное обслуживание карты и отсутствие комиссии за переводы по счетам;

- Онлайн оформление и быстрое рассмотрение заявки (один день);

- Минимальный пакет документов, необходимых для получения карты.

Банк ВТБ 24 предоставляет возможность объединить накопительный счет, дебетовую и кредитную карту. В этом случае клиент получает максимальный комплект опций и дополнительные преимущества.

Кредитная карта ВТБ 24: условия пользования

Кредитная карта ВТБ 24 предоставляется клиентам на следующих условиях:

Держатели кредитных карт ВТБ 24 могут бесплатно пользоваться мобильным банком, а также получать смс о движениях по счету.

Требования к заемщикам и документы для оформления

Лица, желающие получить кредитную карту ВТБ 24 должны соответствовать следующим требованиям:

- Являться гражданами России и иметь постоянную регистрацию в любом из регионов страны, на территории которых находятся отделения банков;

- Иметь официальный доход от 15 тысяч рублей;

- Возраст не моложе 21 года и не старше 70 лет.

Пакет документов, который необходимо предоставить для оформления Мультикарты ВТБ 24, зависит от необходимого кредитного лимита. При лимите менее 300 тысяч рублей карта оформляется по одному паспорту. В некоторых случаях банк требует предоставить второй документ, например СНИЛС.

Для пользования заемными средствами свыше 300 тысяч рублей необходимо подтверждение дохода. Помимо документа, удостоверяющего личность, заемщик должен предоставить справку о доходах 2НДФЛ или по форме банка. Зарплатные клиенты ВТБ доход не подтверждают.

Отдельные требования ВТБ 24 предъявляет к неработающим пенсионерам. Максимальная сумма кредитного лимита для пенсионеров составляет 100 тысяч рублей. Для оформления помимо паспорта необходимо предоставить пенсионное удостоверение и справку, подтверждающую размер получаемой пенсии.

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

- Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

- Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

- Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

- Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

- Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

- Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

Как оформить кредитную карту ВТБ 24 онлайн

Шаг 1. Зайти на официальный сайт ВТБ 24, выбрать кредитную карту с наиболее оптимальной опцией и нажать на кнопку “Заказать кредитную карту”.

Шаг 2. Заполнить заявку на получение карты. Здесь указывается необходимый кредитный лимит, ФИО и контактные данные заемщика.

После подтверждения телефона по смс необходимо будет заполнить паспортные данные, сведения о доходе и месте работы, семейном положении и предполагаемых расходах.

Шаг 4. В выбранное отделение банка совершается доставка карты. Клиент информируется о готовности через смс.

Шаг 5. С пакетом необходимых документов получатель карты приходит в банк и становится обладателем Мультикарты ВТБ 24.

Перед тем, как оформить кредитную карту ВТБ 24 онлайн и выбрать нужную опцию, рекомендуем почитать о том, как выбрать кредитную карту правильно, а также сравнить условия с предложениями других банков.

Автор: Ольга Васильева.

Фото: Instagram, StarlifeTV, YouTube.

Если Вы являетесь автором одного из фото и не согласны с его публикацией — обратитесь в администрацию и мы исправим ошибку.

Читайте также: