Как сделать проводку по дивидендам

Обновлено: 05.07.2024

Выплата дивидендов — проводки для отражения этой операции на счетах бухучета актуальны для любого бухгалтера. Есть ли особенности учета дивидендов, если их получатель — юрлицо? Какими проводками отразить начисление налогов с выплаты доходов от участия в организации? Рассмотрим детали бухучета получения и выплаты дивидендов.

Дивиденды — это тот доход, который получает акционер или участник общества в виде доли чистой прибыли, распределенной обществом.

Определенным правилам подчиняется не только бухучет дивидендов, то есть способ отражения в проводках выплаты дивидендов, но и сама возможность наступления данного события — распределения прибыли. Иными словами, общество не может распределять прибыль и выплачивать дивиденды в любой момент по своему желанию.

Как АО, так и ООО могут начислять дивиденды ежеквартально, раз в полгода или по итогам года при соблюдении определенных условий.

Не надо забывать и о том, что дивиденды, как и почти любой доход, облагаются налогом. Для физлиц это НДФЛ (страховые взносы с дивидендов не уплачиваются), для юрлиц — налог на прибыль. Кроме того, организация — плательщик дивидендов является налоговым агентом по этим налогам при выплате дивидендов.

Как начислить дивиденды в ООО

Условия, которые должны быть соблюдены для начисления дивидендов (ст. 29 закона от 08.02.1998 № 14-ФЗ):

Если на момент принятия решения о распределении прибыли общество соответствовало указанным условиям, но потом ситуация изменилась, выплачивать дивиденды нельзя до тех пор, пока организация не будет опять соответствовать установленным условиям.

Решение о распределении прибыли принимает общее собрание участников. Для этого оформляется протокол общего собрания.

Если в обществе единственный учредитель, вместо протокола оформляется решение.

Далее необходимо составить приказ руководителя на выплату дивидендов.

Обычно общая сумма дивидендов распределяется пропорционально долям участников, но это можно изменить, утвердив такое решение общим собранием участников единогласно.

Дивиденды должны быть выплачены в течение 60 дней после принятия решения о распределении чистой прибыли. Если в силу определенных причин этого не произошло, участник может обратиться за выплатой дивидендов в течение 3 или 5 (если так прописано в уставе) лет с момента окончания срока для их выплаты.

Бухгалтеру необходимо отразить в бухучете распределение и составить бухгалтерские проводки по выплате дивидендов. Рассмотрим их ниже.

Условия для начисления дивидендов акционерам

Условия для начисления дивидендов в ООО и АО во многом схожи, но есть и различия:

Очередность выплаты дивидендов по акциям в АО:

Дивиденды выплачиваются деньгами или имуществом, если такая возможность предусмотрена уставом. Для выплат по привилегированным акциям определенных типов можно использовать ранее сформированные специальные фонды общества.

Решение о выплате дивидендов принимается общим собранием акционеров, на котором решают вопрос о размерах дивидендов по акциям каждого типа, формах выплаты дивидендов, а также дате, на которую определяются лица, имеющие право на получение дивидендов.

Законодательно установлены следующие сроки:

Если по каким-либо причинам дивиденды не были выплачены, обратиться за ними можно в течение 3 или 5 (если такой срок установлен уставом) лет с момента принятия решения о выплате дивидендов.

Дивиденды начислены учредителям: проводки

Все условия для выплаты дивидендов соблюдены, проведено общее собрание участников или акционеров и принято решение о выплате дивидендов. Бухгалтер должен начислить дивиденды учредителям проводкой:

Если учредитель — юрлицо, проводки будут похожи на те, что составлены для участника, не являющегося работником предприятия. Различия состоят в том, что в случае с юрлицом общество выступает налоговым агентом не по НДФЛ, а по налогу на прибыль и использует другой субсчет счета 68.

Если получатель дивидендов — юрлицо, применяющее специальный налоговый режим, по дивидендам налоговый агент все равно должен уплатить налог на прибыль за эту организацию. То же самое относится к ситуации, когда плательщик дивидендов применяет спецрежим.

Проводки по начисленным акционерам дивидендам в АО аналогичны проводкам по начислению дивидендов учредителям в ООО.

Выплата дивидендов и учет у получателя

После проводок по начисленным дивидендам в день выплаты дивидендов бухгалтер делает проводки по их выплате:

Учредитель-юрлицо также должен отразить получение прибыли в виде дивидендов в своем учете.

Напомним, что в общем случае полученные дивиденды не надо включать в базу по налогу на прибыль, так как перечисление налога уже было произведено налоговым агентом.

Если же дивиденды были перечислены вместе с налогом на прибыль, получатель должен исчислить и оплатить налог в бюджет самостоятельно.

Если дивиденды не были выплачены и не были востребованы в установленный законодательством срок, они подлежат восстановлению в нераспределенной прибыли общества следующей проводкой:

Участникам организаций и акционерам по итогам отчетных периодов могут выплачиваться дивиденды, если показатели предприятия соответствуют определенным параметрам. При этом фирма, которая выплачивает дивиденды, является налоговым агентом по НДФЛ, если учредитель — физлицо, и по налогу на прибыль, если учредитель — юридическое лицо.

От бухгалтеров требуют управленку: что делать?

Научитесь всему: от настройки аналитики доходов и расходов до работы с финансовым анализом и внедрением всего в 1С. Записаться на курс можно тут.

Старт потока — 15 февраля, успейте записаться уже сейчас, программу курса смотрите здесь.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

На общем собрании акционеров принято решение о начислении дивидендов по акциям. Предприятие применяет общую систему налогообложения. Акционеров 37 человек, все акционеры являются физическими лицами. Перечисления произведены частями: на личный расчетный счет в банке и общей суммой через почту по реестру.

Каков порядок бухгалтерского учета?

Каков порядок заполнения налоговой декларации по налогу на прибыль при выплате дивидендов? Каков порядок перечисления НДФЛ и отражения сумм НДФЛ в отчетности?

По данному вопросу мы придерживаемся следующей позиции:

Направление чистой прибыли на выплату дивидендов в бухгалтерском учете отражается на дату принятия решения о выплате (объявлении) дивидендов. Отражение операций в бухгалтерском учете изложено ниже.

При выплате дивидендов АО должно перечислить в бюджет суммы НДФЛ не позднее одного месяца с даты выплаты денежных средств.

Выплаченные дивиденды, полученные акционерами, отражаются в форме 6-НДФЛ.

У организации появится обязанность заполнить Приложение N 2 при подаче налоговой декларации по налогу на прибыль за 2019 год.

Обоснование позиции:

Бухгалтерский учет

НДФЛ

Дивиденды, полученные физическим лицом от российской организации, признаются объектом налогообложения НДФЛ (далее также - налог) (п. 1 ст. 43, пп. 1 п. 1 ст. 208, ст. 209 НК РФ). Дивиденды в денежной форме считаются полученными налогоплательщиком на день их выплаты, в том числе их перечисления на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ).

Исчисление суммы и уплата НДФЛ в отношении доходов от долевого участия в организации, полученных в виде дивидендов, осуществляются лицом, признаваемым в соответствии с главой 23 НК РФ налоговым агентом*(1), отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по налоговым ставкам, предусмотренным ст. 224 НК РФ (п. 3 ст. 214 НК РФ). При этом исчисление суммы и уплата НДФЛ в отношении доходов, полученных в виде дивидендов по акциям российских организаций, осуществляются в соответствии со ст. 214 НК РФ с учетом положений ст. 226.1 НК РФ (п. 4 ст. 214 НК РФ).

В абзаце пятом п. 7 ст. 226.1 НК РФ сказано, что исчисление и уплата суммы налога в отношении доходов по ценным бумагам производятся налоговым агентом при осуществлении выплат такого дохода в пользу физического лица в порядке, установленном главой 23 НК РФ. При этом под выплатой денежных средств в целях вышеназванной статьи понимаются выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счёт налогоплательщика или на счёт третьего лица по требованию налогоплательщика (абзац третий п. 10 ст. 226.1 НК РФ). Таким образом, при выплате дохода в виде дивидендов сумма подлежащего уплате НДФЛ исчисляется и удерживается налоговым агентом на дату выплаты такого дохода. При перечислении дивидендов почтовым переводом это следует сделать на день осуществления перевода.

При этом удержанная сумма налога подлежит уплате в срок не позднее одного месяца с даты выплаты денежных средств (смотрите дополнительно письма Минфина России от 18.10.2016 N 03-04-06/60891, от 02.02.2015 N 03-04-06/4019, от 23.01.2015 N 03-04-06/1951, от 05.09.2014 N 03-04-06/44588, ФНС России от 06.07.2016 N БС-4-11/12129@).

Таким образом, при выплате дивидендов АО должно перечислить в бюджет суммы налога не позднее одного месяца с даты выплаты денежных средств.

На налоговых агентов возложена обязанность по ежеквартальному представлению в налоговые органы расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (далее - расчет 6-НДФЛ), форматам и в порядке, которые утверждены приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. При этом расчет 6-НДФЛ заполняется только в отношении той части дивидендов, которую налоговый агент фактически выплатил. Суммы начисленных, но не выплаченных дивидендов в расчете 6-НДФЛ не отражаются*(2).

К сведению:

Справку о доходах по форме 2-НДФЛ в отношении дивидендов заполняют и представляют в ИФНС только общества с ограниченной ответственностью. Акционерные общества и иные лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ, сведения о доходах физлиц от операций с ценными бумагами и выплат по ним (купоны, дивиденды по акциям российских организаций) отражают в Приложении N 2 к налоговой декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письма ФНС России от 26.06.2018 N БС-4-11/12266@, Минфина России от 29.01.2015 N 03-04-07/3263).

Отражение сведений о доходах физлиц по выплате дивидендов по акциям российских эмитентов

Пунктом 4 ст. 230 НК РФ установлено, что лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ, представляют в налоговый орган по месту своего учета документ, содержащий сведения о доходах, в отношении которых ими был исчислен и удержан НДФЛ, о лицах, являющихся получателями этих доходов (при наличии соответствующей информации), и о суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов по форме, в порядке и сроки, которые установлены ст. 289 НК РФ для представления налоговых расчетов налоговыми агентами по налогу на прибыль организаций.

Для этой цели предназначено приложение N 2 (далее - Справка) "Сведения о доходах физического лица, выплаченных ему налоговым агентом от операций с ценными бумагами, операций с финансовыми инструментами срочных сделок, а также при осуществлении выплат по ценным бумагам российских эмитентов" к налоговой декларации по налогу на прибыль организаций, представляемой за налоговый период (абзац второй п. 1.1, п. 1.8 Порядка заполнения налоговой декларации по налогу на прибыль организаций (далее - Декларация) (утвержден приказом ФНС России от 19.10.2016 N ММВ-7-3/572@)*(2). Аналогичные разъяснения представлены в письме Минфина России от 29.01.2015 N 03-04-07/3263 (доведено до сведения нижестоящих инспекций письмом ФНС России от 02.02.2015 N БС-4-11/1443).

Таким образом, в организации появится обязанность заполнить Приложение N 2 при подаче налоговой декларации по налогу на прибыль за 2019 год*(3).

При этом в отношении организаций, признаваемых налоговыми агентами по НДФЛ, по нашему мнению, обязанность заполнять Подраздел 1.3 Раздела 1 и Лист 03. Декларации Порядком не установлена*(4).

Рекомендуем также ознакомиться с материалами:

- Вопрос: Организация планирует выплату дивидендов. Выплата будет осуществляться как работникам организации, так и акционерам, не являющимся работниками организации. Дивиденды будут выплачиваться в кассу, далее почтовыми переводами в адрес акционеров. Однако заранее ясно, что некоторые переводы вернутся из-за неполучения их адресатами. Как быть с НДФЛ, если дивиденды не получены адресатами? Можно ли не удерживать НДФЛ при выплате доходов в виде дивидендов и не перечислять удержанный налог в бюджет, если высока вероятность того, что дивиденды, отправленные отдельным акционерам почтовым переводом, будут возвращены по причине неполучения их адресатами? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.);

- Вопрос: По итогам 2016 года собранием акционеров принято решение о выплате дивидендов. Известно, что часть акционеров уже умерли, а их наследники в наследство на акции не вступали. Решение о выплате дивидендов состоялось 16.05.2017, а списки акционеров были утверждены 02.06.2017. Нужно ли перечислять почтовыми переводами причитающиеся умершим акционерам суммы дивидендов на адреса, предоставленные реестродержателем? В какой момент необходимо перечислить НДФЛ в бюджет? (ответ службы Правового консалтинга ГАРАНТ, июнь 2017 г.);

- Вопрос: ОАО начислило дивиденды физическим лицам. Выплата дивидендов в денежной форме осуществляется в безналичном порядке акционерным обществом. ОАО перечислило через почту на адрес физического лица дивиденды, а ввиду смерти получателя дивиденды были возвращены почтовым отделением в ОАО. Наследники не заявляют права на выплачиваемые умершим родственникам дивиденды. АО произвело депонирование не полученных акционерами сумм. Нужно ли включать в денежные средства, перечисленные на депонент, сумму НДФЛ или нет? (ответ службы Правового консалтинга ГАРАНТ, июнь 2017 г.);

- Энциклопедия решений. Дивиденды АО;

- Энциклопедия решений. НДФЛ с доходов от долевого участия в организации (дивидендов);

- Энциклопедия решений. Заполнение 2-НДФЛ при выплате дивидендов;

- Энциклопедия решений. Заполнение 6-НДФЛ при выплате дивидендов;

- Энциклопедия решений. Учет выплаты дивидендов (доходов участникам общества);

- Энциклопедия решений. Порядок и сроки выплаты дивидендов в АО;

- Энциклопедия решений. Порядок выплаты дивидендов АО в денежной форме;

- Вопрос: Участниками акционерного общества, которое начислило дивиденды физическим лицам, являются юридические лица (российские организации) и физические лица (налоговые резиденты РФ). Заполняется ли Раздел В Листа 3 "Реестр - расшифровка сумм дивидендов (процентов)" налоговой декларации по налогу на прибыль организаций, если "Раздел А. Расчет налога с доходов в виде дивидендов (доходов от долевого участия в других организациях, созданных на территории Российской Федерации)" заполняется, так как дивиденды были распределены, начислены юридическим лицам, но выплачены не были до окончания расчетного (отчетного) периода? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2016 г.);

- Вопрос: Организация (АО) в 2018 году выплачивала своим акционерам (учредителям) промежуточные дивиденды, с которых исчисляла, удерживала и перечисляла в бюджет НДФЛ. Соответствующие суммы доходов в виде дивидендов, а также исчисленные суммы НДФЛ организация отражала в расчете по форме 6-НДФЛ, а также в налоговой декларации по налогу на прибыль организаций за 2018 год. Обязана ли организация отражать суммы выплаченных акционерам дивидендов и удержанного с них НДФЛ в справке 2-НДФЛ за 2018 год и представлять в налоговый орган? (ответ службы Правового консалтинга ГАРАНТ, апрель 2019 г.).

30 августа 2019 г.

-------------------------------------------------------------------------

*(1) Так, в соответствии с пп.пп. 3, 4 п. 2 ст. 226.1 НК РФ налоговым агентом при получении доходов при осуществлении выплат по ценным бумагам в целях ст. 226.1 НК РФ признаются:

- российская организация, осуществляющая выплату налогоплательщику дохода по ценным бумагам, выпущенным этой организацией, права по которым учитываются в реестре ценных бумаг российской организации на дату, определенную в решении о выплате (об объявлении) дохода по таким ценным бумагам;

- российская организация, осуществляющая выплату налогоплательщику дохода по ценным бумагам, выпущенным этой российской организацией, которые учитываются на дату, определенную в решении о выплате (об объявлении) дохода, на открытом держателем реестра счете неустановленных лиц, лицам, в отношении которых установлено их право на получение такого дохода.

*(2) Сумму НДФЛ, исчисленного при выплате дивидендов, следует указать по строке 040 в общей сумме исчисленного налога и по строке 045 раздела 1 расчета 6-НДФЛ. А по строке 070 будет отражена сумма удержанного налога, в том числе и в отношении выплаченных дивидендов.

В письмах ФНС России от 12.02.2016 N БС-3-11/553@, от 15.03.2016 N БС-4-11/4222@, от 24.05.2016 N БС-4-11/9248 разъяснено следующее:

- строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений ст. 223 НК РФ (исходя из норм ст. 223 НК РФ, если дивиденды выплачиваются в денежной форме, то датой фактического получения дохода является день выплаты дивидендов (пп. 1 п. 1 ст. 223 НК РФ));

- строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ (согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, а согласно п. 7 ст. 226.1 НК РФ исчисление и уплата суммы налога также производятся при осуществлении выплат такого дохода);

- строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (согласно п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода, а согласно п. 9 ст. 226.1 НК РФ акционерные общества при выплате дивидендов должны перечислять в бюджет удержанный НДФЛ не позднее одного месяца с даты выплаты дивидендов).

Из разъяснений представителей ФНС России следует, что в разделе 2 по строкам 130 и 140 отражаются данные при непосредственной выплате дохода (письма ФНС России от 18.03.2016 N БС-4-11/4538@, от 15.03.2016 N БС-4-11/4222@, от 25.02.2016 N БС-4-11/3058@, от 12.02.2016 N БС-3-11/553@).

*(3) Заполнять Приложение N 2 к Декларации за первый квартал, девять месяцев, представляемых в упрощенной форме (п. 2 ст. 289 НК РФ), в рассматриваемой ситуации не требуется.

*(4) Вместе с тем неоднозначность формулировок п. 1.7 Порядка может дать основания налоговым органам ожидать представления АО Подраздела 1.3 Раздела 1 и Раздела А Листа 03 в составе налоговой декларации (смотрите, например, Вопрос: Акционерное общество, применяющее общую систему налогообложения, выплачивает дивиденды своим акционерам (акционеры - только физические лица Российской Федерации). При выплате дивидендов удерживается НДФЛ 13%. Нужно ли заполнять подраздел 1,3 раздела 1 налоговой декларации или достаточно заполнения листа 03 раздела А? (ответ службы Правового консалтинга ГАРАНТ, июнь 2018 г.)).

Порядок расчета и уплаты НДФЛ с дивидендов в 2021 году

В 2021 г. в России ввели прогрессивную шкалу НДФЛ. Теперь ставка налога может принимать такие значения:

13% – если доход физлица не превышает 5 млн руб., при условии, что получатель дивидендов – резидент РФ.

15% – если доход физлица – налогового резидента РФ свыше 5 млн руб.

15% – для нерезидентов РФ.

Статус налогоплательщиков определяем на дату выплаты дивидендов.

Налоговая база для исчисления НДФЛ с дивидендов – совокупность всех доходов в качестве дивидендов, полученная физлицом за текущий год (письмо ФНС России от 22.06.2021 № БС-4-11/8724).

НДФЛ с дивидендов считаем нарастающим итогом. Удерживаем налог – при их выплате.

Крайний срок перечисления НДФЛ с дивидендов зависит от организационно-правовой формы предприятия:

АО перечисляют налог не позднее одного месяца с даты выплаты дивидендов.

ООО – сразу в день выплаты дивидендов или максимум на следующий рабочий день.

Начисляем дивиденды учредителю – не сотруднику

Начисляем дивиденды учредителю – сотруднику

Платим дивиденды учредителю

Итог проведения кассового / банковского документа – расчеты с учредителями по дивидендам в бухгалтерском учете закроются в ноль.

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Поговорим о немаловажной теме – начисление дивидендов в 1С 8.3, рассмотрев в ее рамках, как отразить дивиденды в 1С двумя способами – путем операций, проведенных вручную и автоматически, – далее рассчитаем и сформируем 2-НДФЛ и 6-НДФЛ.

Расчет и выплата дивидендов в 1С 8.3

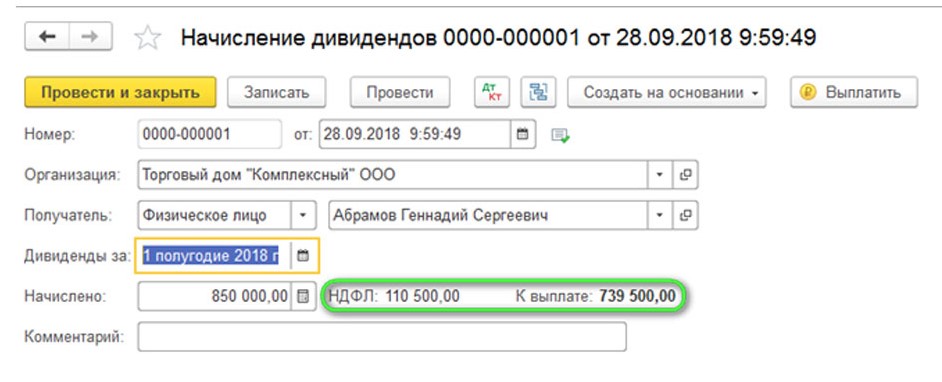

Рис.1 Расчет и выплата дивидендов

Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять дивиденды и уплачивать налоги по ним, только по одной организации. Если у вас несколько организаций и вы хотите вести учет в одной информационной базе по неограниченному числу организаций, вам необходима программа 1С:Бухгалтерия предприятия ПРОФ.

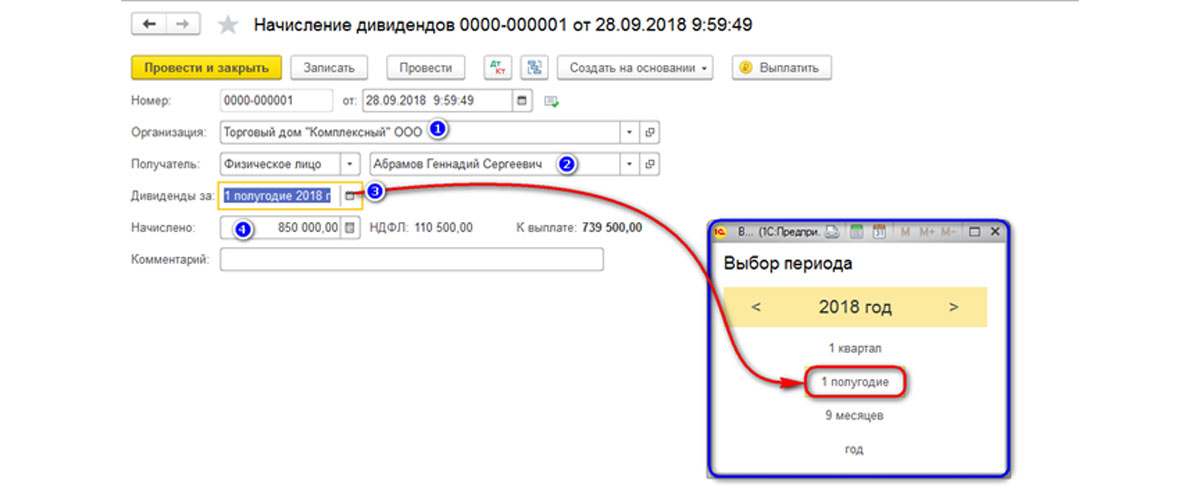

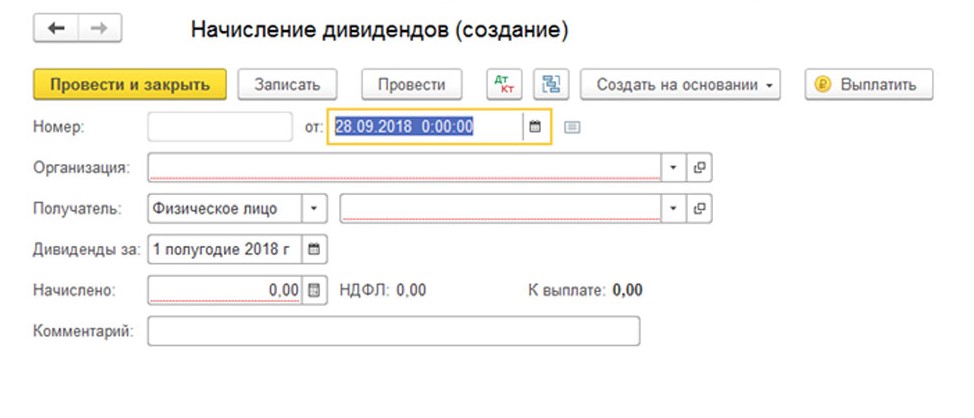

Нам надо создать новый документ. В открывшейся форме заполняем:

- Организацию;

- Указываем получателя;

- Время, за которое мы будем производить начисление.

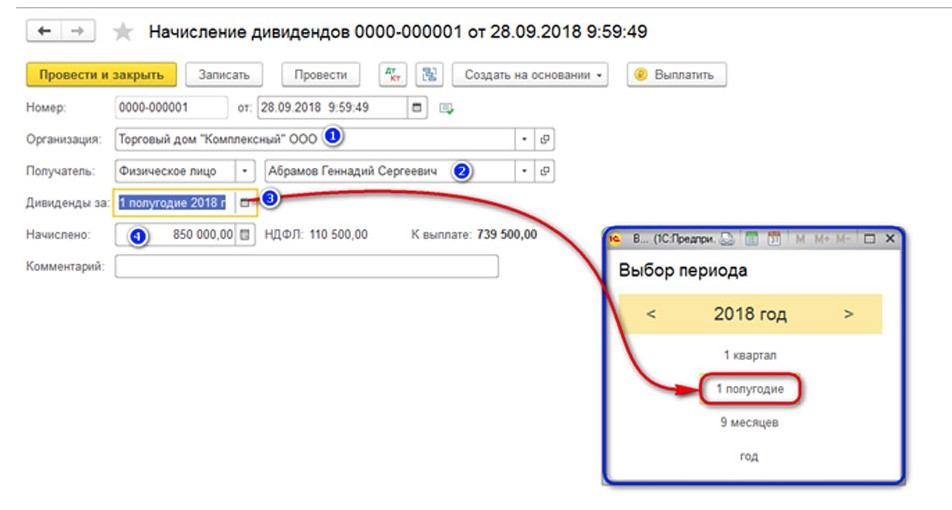

Для наглядности мы делаем начисление за первое полугодие 2018.

Рис.3 Начисление за первое полугодие 2018

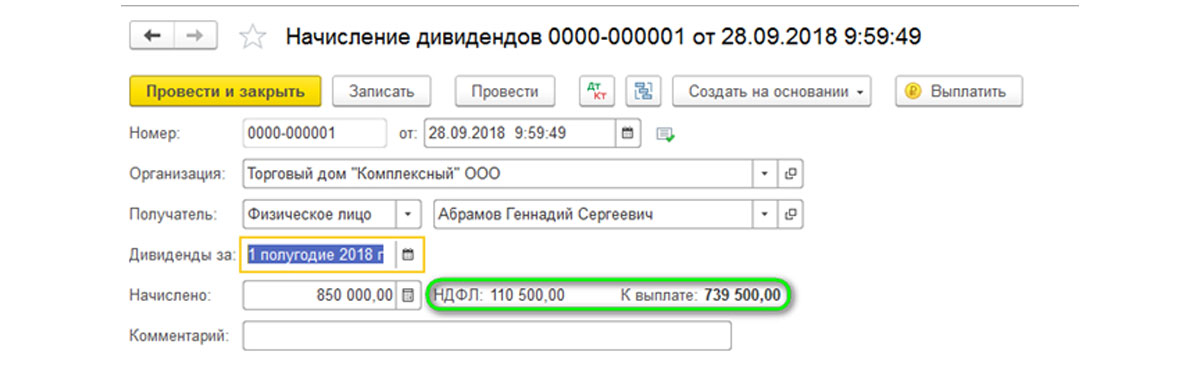

Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц.

Рис.4 Сумма НДФЛ и итоговая сумма выплаты за вычетом налога на доходы физических лиц

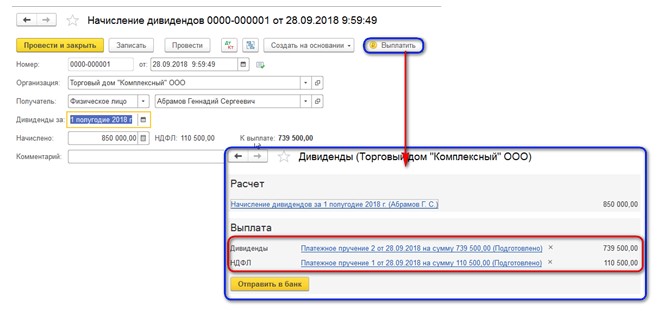

Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов.

Рис.5 Создание платежного поручения на перечисление дивидендов и налогов

Рис.6 Банк и касса

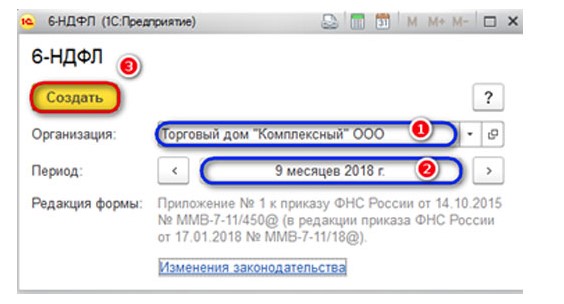

Рис.7 Зарплата и кадры-НДФЛ

В новом документе заполняем основные поля:

Рис.8 Основные поля

Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Рис.9 Записать и провести документ

Рис.11 Данные о фирме и период

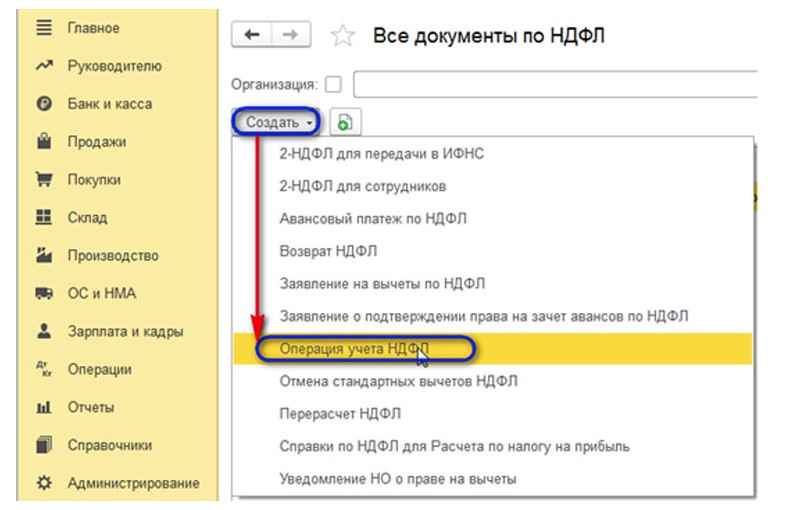

Ручное начисление и выплата дивидендов в программе

Рис.13 Операции, введенные вручную

Рис.14 Создаем новый документ

В табличной части заполняем проводку 84.01 и 70, т.к. физическое лицо (учредитель-акционер) Абрамов Г.С. является сотрудником организации.

Хотелось бы обратить внимание на один немаловажный момент: учредитель-акционер не является сотрудником – счет 84.01 будет корреспондировать со счетом 75.02.

В качестве даты должно выступать время решения о перераспределении чистой прибыли на собрании партнеров-учредителей.

Рис.15 Установка даты

Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01.

Рис.16 Проводки по удержанию НДФЛ, счет 70 с 68.01

Записываем и заканчиваем работу с документом.

В одном документе мы можем начислить дивиденды и удержать налог сразу по нескольким работникам.

Рис.17 Все документы по НДФЛ

Рис.18 Операции учета НДФЛ

Рис.19 Данные созданной операции

Уделите особое внимание заполнению информации об удержанном налоге, т.к. по информации оттуда будет заполняться 2 раздел шестой формы НДФЛ. Без вычета НДФЛ указываем сумму выплаченного дохода.

Рис.20 Сумма выплаченного дохода

Теперь нам нужно только провести и закрыть документ.

Мы увидели, что автоматизация бухгалтерского учета на базе 1С Бухгалтерия существенно упрощает все операции, минимизируя возможность ошибки и трудозатраты бухгалтера. Если у вас возникли вопросы по этому или любому другому участку учета, обратитесь к нашим специалистам. Мы с радостью поможем вам и предоставим необходимые консультации по 1С.

Порядок расчета и распределения доходов из чистой прибыли устанавливается на уровне действующего законодательства. В зависимости от разновидности дивиденды в 1С Бухгалтерия отражаются по-разному. Для их начисления и удержания по форме 2-НДФЛ и 6-НДФЛ предусмотрено два способа: ручной и автоматический. Рассмотрим более подробно каждый вид операции.

Автоматический порядок начисления и выплат дивидендов в 1С Бухгалтерия 8.3

Имейте в виду, что платформа, работающая в базовом режиме, имеет ряд ограничений. Среди них ведение учета, а значит и распределение доходов из чистой прибыли между учредителями, только по одной организации. Если возможностей программы недостаточно, пользователи базовой версии могут перейти на версию ПРОФ. Программа позволяет вести учет неограниченного количества организаций в одной информационной базе.

Формируем в открывшейся вкладке новый документ и заполняем поля:

Рассмотрим на примере расчет дивидендов за первое полугодие.

На основании расчета в открытой форме документа текущей датой формируются два платежных поручения.

В новом документе заполняем следующие сведения:

- название организации;

- фамилию и инициалы сотрудника.

Поля в нижней части таблицы заполняются в автоматическом режиме. Остается лишь записать и провести документ.

На экране откроется диалоговое окно, которое запросит указать период и сведения об организации.

Ручной порядок начисления и выплат дивидендов в 1С Бухгалтерия 8.3

Ручной режим расчета дивидендов предусматривает переход в следующие разделы 1С программы:

В открытом документе заполняем наименование организации и табличную часть.

Первая проводка в бухгалтерском учете отражает дивиденды. Добавляем по Дебету счет 84.01, по Кредиту 70. Корреспондирующий счет 70 используется в том случае, если акционер является оформленным сотрудником организации.

Если получатель дивидендов не трудоустроен в данной организации, вместо счета 70 применяем 75.02. Временем операции будет дата распределения дохода от чистой прибыли.

Строкой ниже оформляем проводкой начисление НДФЛ: Дебет 70, Кредит 68 01. Записываем и завершаем работу с документом.

Один документ дает возможность для начисления дивидендов и удержания налога одновременно по нескольким лицам.

Без вычета НДФЛ заполняем сумму выплаченного дохода.

Читайте также: