Как сделать два приложения тинькофф на одном телефоне

Обновлено: 06.07.2024

Если у вас есть счет для ИП в Тинькофф Бизнесе, управлять деньгами стало проще и удобнее. Рассказываем, что изменилось в приложении и как это поможет в работе. Спойлер: это бесплатно.

Раньше: для работы с деньгами нужно было переключаться между приложениями

У Тинькофф есть два приложения: одно — для бизнеса, второе — для частных клиентов, или, другими словами, желтое приложение.

Приложения для бизнеса и физлиц не были связаны друг с другом. Для предпринимателей это значило, что для работы с деньгами приходилось переходить из приложения в приложение и заново проходить авторизацию.

⚠️ Сценарий 1: постоянная смена приложений. Иван открыл желтое приложение, зашел в раздел с билетами на концерт и выбирает, куда бы сходить. Он планирует выбрать мероприятие и оплатить билеты прямо в приложении.

В этот момент он получает уведомление, что клиент перевел деньги на его счет для бизнеса. Иван порадовался и решил сразу использовать часть суммы.

Чтобы перевести деньги на свой личный счет, Иван закрывает желтое приложение, ищет в телефоне приложение для ИП, заходит в него, переводит деньги на личный счет, закрывает приложение и заново открывает желтое. Это долго, и приходится постоянно переключаться.

⚠️ Сценарий 2: нельзя быстро узнать актуальный остаток. Иван планирует отпуск и рассчитывает бюджет. В желтом приложении он видит, сколько у него денег на основном счету, накопительном в евро и инвестиционном.

Он знает, что часть свободных денег есть на счете ИП, но сколько именно, уже не помнит. Чтобы проверить остаток, ему приходится открывать еще одно приложение — уже для бизнеса. Посмотреть всю информацию в одном месте не получается.

Что изменилось: управлять деньгами ИП можно из приложения для личного счета

Тинькофф упростил процесс работы с деньгами. Если личный счет и счет для бизнеса у ИП открыт в Тинькофф, он может управлять деньгами из желтого приложения:

- Увидеть актуальный баланс на всех счетах в Тинькофф: основном, кредитном, инвестиционном, для бизнеса и так далее.

- Отслеживать детали по операциям, например кому и сколько вы переводили и за что.

- Переводить деньги с бизнес-счета на личный и наоборот.

- Переводить деньги партнерам.

Теперь, если у клиента есть деньги на счете для ИП и для физлица, ему не обязательно менять приложения. Основные действия с деньгами можно реализовать из желтого приложения — приложения для физлиц.

Для перевода денег с личного счета на счет ИП и наоборот больше не нужно менять приложения

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

8. Можно также поделиться счётом

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Расскажу, как установить и дадут ли за установку акций до 20 тысяч рублей, как обещано рекламой,а так же почему это приложение не выгодно мелким инвестором.

Здравствуйте, друзья. Сегодня я поделюсь с вами впечатлениями от установки приложения от Тинькофф, и мой отзыв будет полезен тем, кто хочет инвестировать небольшие суммы, например, несколько тысяч рублей.

Те, кто хочет вложить большие суммы, можете тоже читать, но для вас полезной информации дать не могу, так как исхожу из собственного опыта.

Я вложила три тысячи рублей.

Сначала поговорим об установке приложения, поскольку хоть установка и проста, но она не всем может понравиться.

Мне она не понравилась, слишком много данных своих надо вводить для установки.

Как то страшно отправлять такие свои данные неизвестно куда.

Однако меня на это сподвиг человек, который давно пользуется аналогичным приложением, но от другого банка, от ВТБ.

Реальный человек, не из интернета.

Я не очень то доверяю советчикам из интернета, боюсь, последствия могут не порадовать.

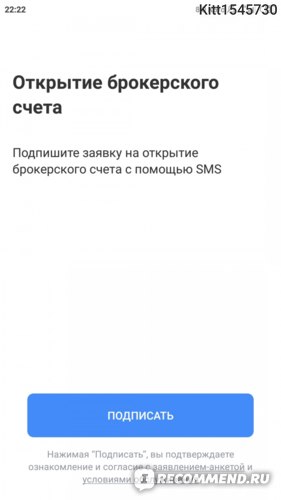

Итак, установка приложения.

Проводится она через гугле плау.

В процессе установки вам надо будет ввести номер своего телефона, на него придет СМС с подтверждением.

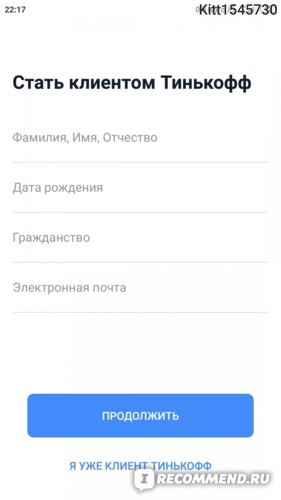

Для того, что б установить приложение вам надо будет ввести свои данные.

Имя, Отчество, Фамилию, гражданство, телефон и адрес электронной почты.

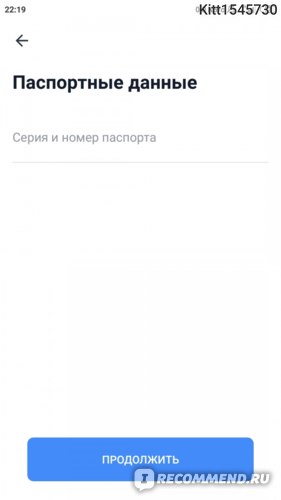

Нужно будет ввести так же номер и серию вашего паспорта.

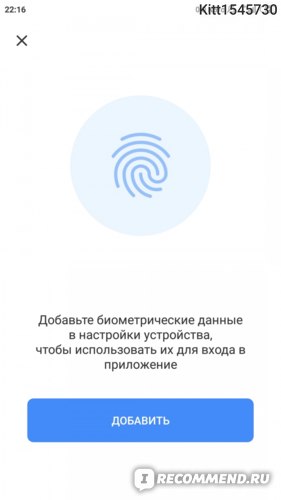

Биометрические данные -отпечаток пальца. Честно говоря, меня это больше всего почему то забеспокоило, но это мое личное впечатление, никаких предпосылок для этого у меня нет.

Тут нужно просто проложить палец к трафарету на экране телефона.

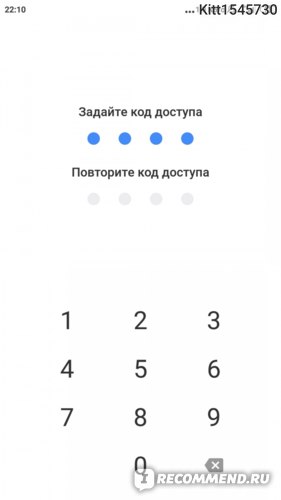

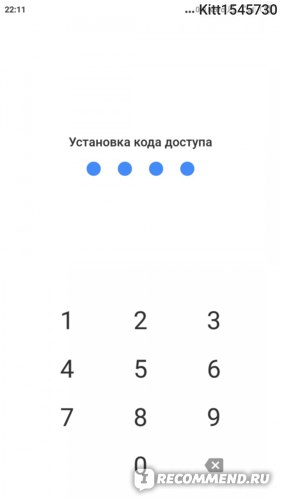

Задать пин код-ну, это совсем просто, ввести его надо дважды, что б цифры были одинаковые.

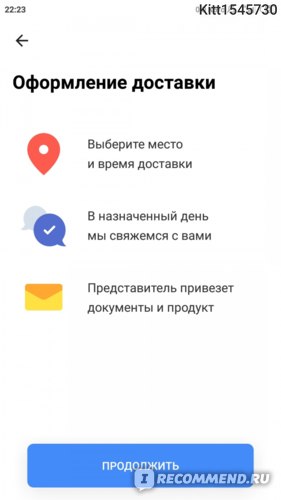

После этого вас ждет еще неприятный сюрприз-приложением пользоваться сразу вы не сможете, потому что нужно ждать, пока курьер привезет вам карту и пакет с документами.

Мне привезли за три дня, не знаю, как сейчас привозят.

Вы можете ее заказать в удобное для вас время и в любое место.

Быструю у удобную доставку я расцениваю, как плюс их работы.

Если вы не готовы все это вводить, лучше не начинать, так как пока вы очередную страничку не заполните, дальше не двинетесь.

Если вы возмущены сейчас, я совершенно разделяю ваши эмоции.

Однако я все это ввела.

Если вы будете приглашать в приложение друзей, вам за это обещаны подарки, но я друзей не приглашала, поэтому не знаю, на сколько это выгодно.

После этого вы через это же приложение вызываете курьера, и он привозит вам документы и карту и можно приступать.

Сейчас Тинькофф проводит рекламную компанию, обещая акций на сумму до 20 тысяч рублей.

Я стала пользователем приложения немного раньше, тогда обещали акций на сумму до 10 тысяч рублей.

Я уже знала, что никто мне акций на такую сумму не даст, поэтому ожидала хоть на пару тысяч этих акций.

Но мне дали всего одну акцию на 1000 рублей.

Нужно заметить, я не очень расстроилась, так как 1000 рублей просто затак-это тоже не плохо.

Но сразу хочу указать большой минус-это то, что Тинькофф навязывает свою карту.

Карта платная, 99 рублей в месяц.

Тем, кто инвестирует большие суммы, эти 99 рублей платить не придется.

Но я пишу для таких людей, как я сама, которые хотят небольшие суммы инвестировать.

Итак, я купила акции на 3000 рублей, и еще одна акция на 1000 рублей у меня была за установку приложения.

После этого началась эпидемия коронавируса, и мне было реально некогда.

Я закрутилась и забыла про это свое вложение в инвестиции.

Зашла более через месяц после своего вложения, и увидела, что купленные мной акции выросли в цене на 690 рублей, а подарочная акция-всего на 20 рублей.

Я решила ее продать, раз она такая не выгодная, и оказалось что ее продать нельзя.

Для того, что б ее продать, я должна инвестировать не менее 15000 рублей, а я инвестировала только три.

Вот такой подарок за регистрацию-никчемная акция, которая не вырастает в цене.

И что б ее продать надо еще прилично вложить денег.

Кроме того, за это время я уже дважды заплатила за обслуживание карты, по 99 рублей.

Честно говоря, мое мнение о Тинькофф никогда не было особо высоким, но тот хайп, который они изначально затеяли, обещав сначала акций на сумму до 10 тысяч рублей, а теперь уже до 20 тысяч рублей, совсем уронил этот банк в моих глазах.

Я не являюсь халявщицей, и в чудеса не верю.

И не минуты не думала, что меня за установку приложения озолотят.

Однако надеялась на небольшой бонус, которым смогу воспользоваться.

Но я даже не могу продать эту никчемную акцию и вложить в другую акцию эти деньги.

Поэтому я решила расстаться с этим приложением.

Порадовало, что деньги на карту, когда я выводила их, продав ранее купленные мной акции, пришли сразу.

Это можно засчитать, как плюс.

Однако карта мне этого банка не нужна, и инвестиционный приложением этим я пользоваться этим не стала больше.

Если вы хотите вложить небольшие деньги, мне кажется, это не то место, где стоит это делать.

Что такое дополнительная карта и для чего она нужна

Это дубликат основной банковской карты со своими личными реквизитами, но общим счетом.

Держатель допкарты получает полный доступ к средствам на счете его владельца, но при этом тратить их он может только в пределах заданного лимита. Также возможно ограничить держателя пластика, установив лимиты или запрет на снятие наличных в банкоматах или переводы физ. лицам.

Получить вторую именную дебетовую карту можно для себя или кого-то из родственников, друзей. Им недоступен перевыпуск или изменение лимита.

Причины заказать дополнительный пластик:

Чем допкарта отличается от основной

Держатель дополнительной карты получит к ней лишь ограниченный доступ, в отличие от основного владельца. Это относится к функциям личного кабинета и установленным лимитам.

Виды дополнительных банковских карт

Поэтапная инструкция для пользователей интернет-банкинга и мобильного приложения:

Доставка карты домой

В крупные города доставка занимает от 1 до 2 дней.

Владельцами дополнительной банковской карты могут стать дети от 6 лет, доступ к счету они получают с разрешения родителей. При этом открыть его можно в любой валюте, даже отличной от той, которая находится на основной карте. Это удобно в случае, если близкие проживают за границей, клиент банка часто ездит за рубеж в командировки или отпуск.

Сколько стоит обслуживание дополнительной карты

За эмиссию, обслуживание и доставку дополнительной карты платить не придется. Услуга оповещения обо всех совершенных операциях стоит 59 руб. Сумма списывается единожды с основной карты.

Какой срок действия у допкарты

У допкарты свой срок, никак не связанный с основным платежным инструментом. Составляет он 5 лет, после чего требуется перевыпуск.

Возможности мобильного приложения

- проверить доступный баланс, реквизиты счета и тарифный план;

- просмотреть историю операций, сводку затрат за разные временные отрезки;

- пополнить счет и осуществить перевод средств с карты на карту;

- оплатить услуги ЖКХ, штрафы, кредиты и мобильную связь;

- заблокировать карточку в случае утери или кражи.

Владелец пластика не может менять установленные ограничения, переводить средства сверх лимита, заказывать справки, настраивать оповещения, менять ПИН-код.

После подтверждения действия СМС-кодом карта будет успешно привязана к номеру. После этого потребуется задать логин и пароль.

Можно ли отдать ее другому человеку

Карту можно передать любому физическому лицу. Но в данном случае следует понимать, что вся ответственность возлагается на владельца счета.

Как ограничить траты по карте

Установить лимиты может только владелец основной карты через свой личный кабинет.

Как подключить услугу:

Все держатели карт могут получить 4 разновидности кешбэка:

Как заблокировать допкарту

Способы блокировки карты:

Также клиентам банка доступна временная заморозка карты. Она позволяет временно ограничить возможность оплаты и снятия средств, но оставляет доступ к внутренним платежам и переводам.

Что будет с допкартой, если основную заблокируют

Если блокировка коснулась только самой карты, не счета, то владелец дополнительного пластика никак не пострадает. Им можно будет спокойно пользоваться и дальше.

Недостатки дополнительных карт

К основным минусам дубликата карты можно отнести только, что у их держателей очень сильно урезаны возможности в личном кабинете (траты в пределах лимита, отсутствие возможность обналичивания средств или оплаты в интернете). Данные ограничения устанавливаются владельцем основного пластика и направлены на повышение безопасности использования банковских продуктов.

Читайте также: