Как сделать резерв по отпускам

Обновлено: 07.07.2024

В конце года надо спланировать резерв по отпускам на 2020 год. В рекомендации три метода расчета с примерами, образцы и проводки для казенных, бюджетных и автономных учреждений.

Как создать резерв

Резерв на оплату отпусков создают бюджетные, автономные, казенные учреждения и органы власти (п. 302.1 Инструкции к Единому плану счетов № 157н). Чтобы создать резерв, следуйте пошаговому алгоритму.

Шаг 1. Выберите метод, каким будете определять резервы на оплату отпускных. Рассчитывать сумму резерва можно ежемесячно, ежеквартально или на год.

Есть три методики расчета резерва отпускных:

Резерв на уплату страховых взносов определяйте с учетом методики расчета резерва расходов на оплату отпусков. Также сумму страховые взносов учреждение вправе рассчитывать с учетом предельной величины базы для начисления взносов на основании данных за прошлый период и применяемого повышающего коэффициента.

Такие способы расчета рекомендовал Минфин в письме от 20.05.2015 № 02-07-07/28998. При выборе метода учитывайте количество сотрудников, трудоемкость расчета, есть ли компьютерные программы, в которых можно произвести расчеты.

Шаг 2. Выбранный метод и период на который рассчитываете резерв закрепите в учетной политике. Скачайте образец:

Порядок расчета резервов по отпускам

Шаг 3. Запросите в кадровой службе количество дней неиспользованного отпуска по всем сотрудникам на дату расчета.

Шаг 4. Рассчитайте среднюю заработную плату в целом по учреждению или среднедневной заработок по каждому сотруднику. Смотрите, как рассчитать среднедневной заработок и среднюю заработную плату.

Шаг 5. Рассчитайте резерв по методике, которую установили в учетной политике.

Совет: для отпускных, которые выдаете авансом, резерв не создавайте - их отражайте как расходы будущих периодов и относите на счет 401.50 (п. 302 Инструкции к Единому плану счетов № 157н, письмо Минфина от 07.03.2018 № 02-07-10/14688).

Метод расчета резерва по учреждению в целом

Метод расчет резерва по учреждению в целом наиболее простой, но менее точно отражает сумму резерва. Расчет страховых взносов делайте также по учреждению в целом. Метод приведен в пунктах 1.2, 2 приложения 3 к письму Минфина от 20.05.2015 № 02-07-07/28998.

1. Рассчитайте резерв на оплату отпусков:

2. Рассчитайте сумму страховых взносов:

3. Рассчитайте общую сумму резерва:

резерв на оплату отпусков

количество всех дней неиспользованного отпуска по учреждению

средняя заработная плата по учреждению

Резерв страховых взносов

Ставка страховых взносов

Пример: как рассчитать резерв на оплату отпусков по учреждению в целом

Данные о количестве дней неиспользованного отпуска предоставляет кадровая служба. Учреждение применяет ставку страховых взносов 30,2 процента.

На 31 декабря 2019 года, по данным отдела кадров, количество неиспользованных дней отпусков всеми сотрудниками – 43 дня. Годовой фонд оплаты труда по учреждению за период с 1 января 2019 года по 31 декабря 2019 года составил 29 534 400 руб. Количество штатных единиц по состоянию на 1 января 2019 года – 70. Бухгалтер рассчитал средний дневной заработок в целом по учреждению:

29 534 400 руб. : 12 мес. : 70 чел. : 29,3 дн. = 1200 руб.,

где 29,3 – среднемесячное число календарных дней (ст. 139 ТК).

Затем бухгалтер определил:

– сумму оплаты отпусков = 43 дн. × 1200 руб. = 51 600 руб.;

– сумму страховых взносов = 51 600 руб. × 30,2% = 15 583,20 руб.

Резерв на оплату отпусков, который бухгалтер отразит в учете:

67 183,20 руб. (51 600 руб. + 15 583,20 руб.).

Метод расчета резерва по категории персонала

Метод расчета резерва отпусков по категориям сотрудников (группам персонала) упрощен, по сравнению с расчетом по каждому сотруднику. Резерв рассчитываете отдельно по каждой категории персонала. Например, отдельно для административного отдела, по основным работникам. Расчет страховых взносов также делайте по категории сотрудников.

Метод расчета отдельно по категориям сотрудников дан в пунктах 1.3, 2 приложения 3 к письму Минфина от 20.05.2015 № 02-07-07/28998.

Резерв рассчитывайте по такому алгоритму.

1. Рассчитайте резерв на оплату отпусков:

2. Рассчитайте сумму страховых взносов:

3. Рассчитайте общую сумму резерва:

резерв на оплату отпусков

количество всех дней неиспользованного отпуска каждой категории работников (группы персонала)

ЗПср1, ЗПср2, ЗПср3

средняя заработная плата, рассчитанная по каждой категории работников (группе персонала)

Резерв страховых взносов

Ставка страховых взносов

Пример: как рассчитать резерв на оплату отпусков по категории персонала

На 31 декабря 2019 года условия для расчета:

Категория сотрудников

Количество сотрудников, чел.

Количество неиспользованных

дней отпуска

Годовой ФОТ, руб.,

с 01.01.2019 по 31.12. 2019

Бухгалтер рассчитал средний дневной заработок по категориям персонала:

– руководители – 5 300 000 руб. : 12 мес. : 29,3 дн. : 5 чел. = 3014,79 руб.;

– старшие специалисты – 9 800 000 руб. : 12 мес. : 29,3 дн. : 10 чел. = 2787,26 руб.;

– младшие специалисты – 12 200 000 руб. : 12 мес. : 29,3 дн. : 20 чел. = 1734,93 руб.,

где 29,3 – среднемесячное число календарных дней (ст. 139 ТК).

Бухгалтер отразил в бухучете резерв на оплату отпусков по всем категориям персонала:

132 681,17 руб. (58 878,85 руб. + 39 919,14 руб. + 33 883,18 руб.).

Метод расчета резерва отдельно по каждому сотруднику

Метод расчета резерва по каждому сотруднику наиболее трудоемкий, но позволяет рассчитать сумму резерва максимально точно. Такой способ расчета подойдет учреждениям с небольшой численностью сотрудников.

При методе расчета резерва на оплату отпусков по каждому сотруднику сумму страховых взносов также определяйте по каждому работнику.

Метод расчета по каждому сотруднику приведен в пунктах 1.1, 2.1 приложения 3 к письму Минфина от 20.05.2015 № 02-07-07/28998.

Оперативно настроим параметры учета резерва отпусков в 1С:ЗУП. Первая консультация бесплатно!

Оперативные консультации по 1С:ЗУП без предоплаты. Первая консультация бесплатно.

При начислении отпуска в 1С:ЗУП без использования делаются проводки:

- Дебет счета затрат (например, 20) – Кредит счета начисления зарплаты (70);

- Дебет счета затрат (например, 20) – Кредит счета начисления взносов (69).

В результате в период ежегодных отпусков затраты окажутся очень большими. Чтоб этого не случилось, еще до того, как сотрудники взяли отпуска, затраты на них уже отражаются на счете затрат. Проводка в бухучете выглядит вот так:

- Дебет счета затрат (например, 20) – Кредит счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов).

Для того чтобы начислить отпуск теперь, используется списание резерва отпусков с 96 счета:

- Дебет счета 96 – Кредит счета начисления зарплаты (70);

- Дебет счета 96 – Кредит счета начисления взносов (69).

Обратите внимание, мы не будем говорить о счетах учета, а только о том, как правильно начислить оценочные обязательства ЗУП 3.1 – проводки будут сформированы в той бухгалтерской системе, где ведется регламентированный учет.

Формирование оценочных обязательств по оплате отпусков в 1С:ЗУП

Напомним, что предприятие не обязано начислять оценочные обязательства при условии, что оно малое. В обратном случае, оно может не начислять оценочные обязательства по налоговому учету, однако по бухгалтерскому учету оценочные обязательства начислять все же придется

Имеется возможность выбрать метод начисления оценочных обязательств для бухгалтерского учета:

- Метод обязательств (МСФО) – использует для расчета остатки отпусков в 1С:ЗУП 3.1.

При использовании этого метода рассчитывается, сколько всего дней отпуска на конец месяца заработал сотрудник. Расчет совпадает с количеством дней отпуска, которое рассчитывается при увольнении сотрудника.

Далее система по каждому сотруднику рассчитывает средний заработок в данном месяце. После этого вычитается сумма ОО, начисленных в предыдущем месяце. В результате, при условии, что сотрудник в данном месяце отпуск не брал, получаем приращение ОО, равное количеству дней отпуска, заработанного за месяц, умноженное на средний заработок в месяце. Далее необходимо рассчитать сумму взносов в фонды и добавить их в качестве затрат. В итоге получаем сумму, максимально приближенную к сумме фактических затрат на отпуск данного сотрудника.

- Нормативный метод — сумма оценочных обязательств, рассчитанная как процент от ФОТ.

Это менее точный, но зато гораздо более простой, чем МСФО, метод, поскольку процесс начисления оценочных обязательств занимает намного меньше времени, а сумму начисленных оценочных обязательств легко проверить, рассчитав процент от ФОТ. Кроме того, если мы начисляем оценочные обязательства по налоговому учету, то этот метод избавит нас от временных разниц, поскольку эта же методика должна применяться в налоговом учете (для налогового учета это возможность начислить ОО).

В программе ЗУП 3.1 в конце года происходит инвентаризация ОО, при которой расчет и в БУ и в НУ ведется по алгоритму МСФО. В результате и по БУ и по НУ начисляется одна и та же сумма. Таким образом, временные разницы в конце года исчезают.

Учет резервов отпусков в 1С:ЗУП

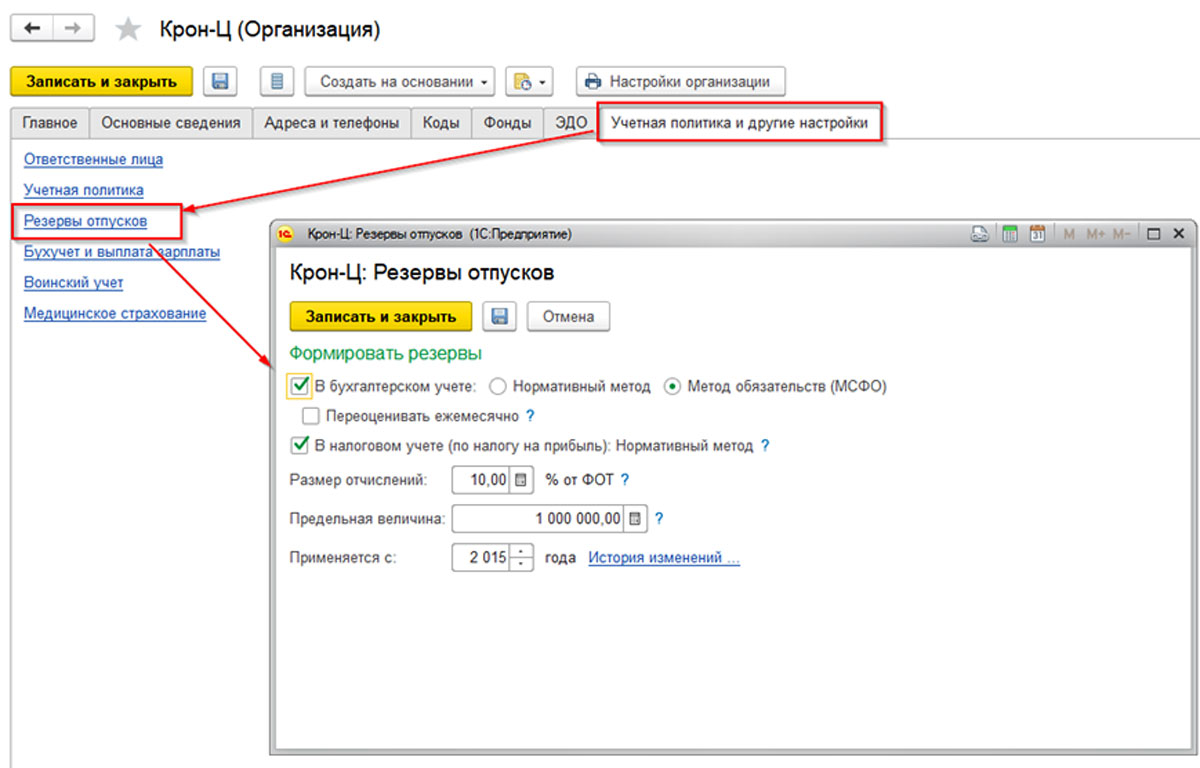

Выбор варианта учета оценочных обязательств в программе 1С:ЗУП 8.3 для каждой организации осуществляется в учетной политике организации.

Рис.1 Настройка расчета резерва по отпускам

В этой настройке определяется:

Если организация является филиалом другой организации, то данная настройка определяется головной организацией, для филиала она недоступна.

Расчет и начисление резерва отпусков в 1С

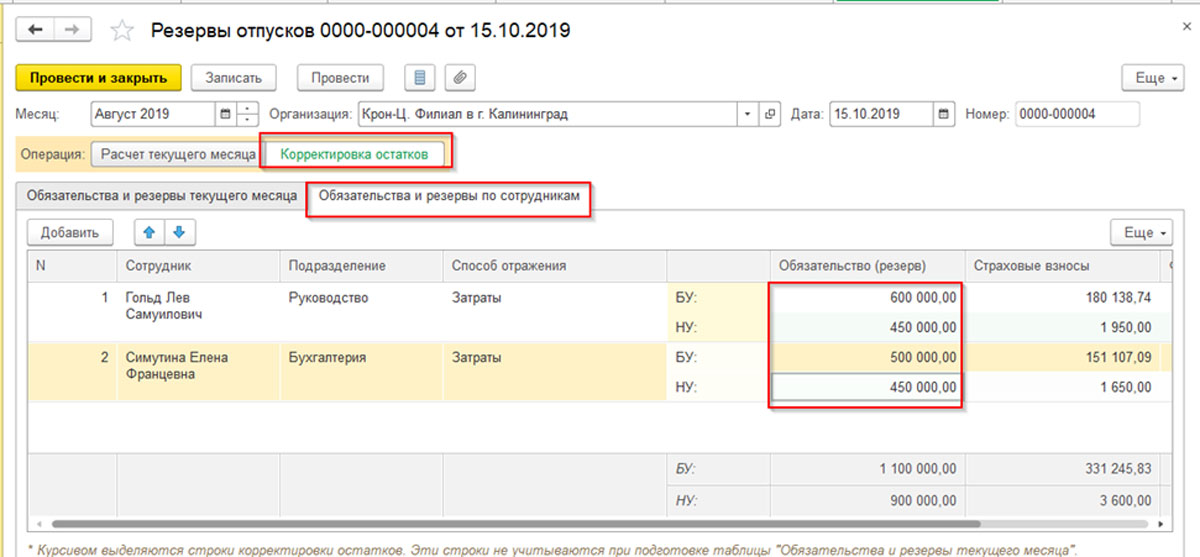

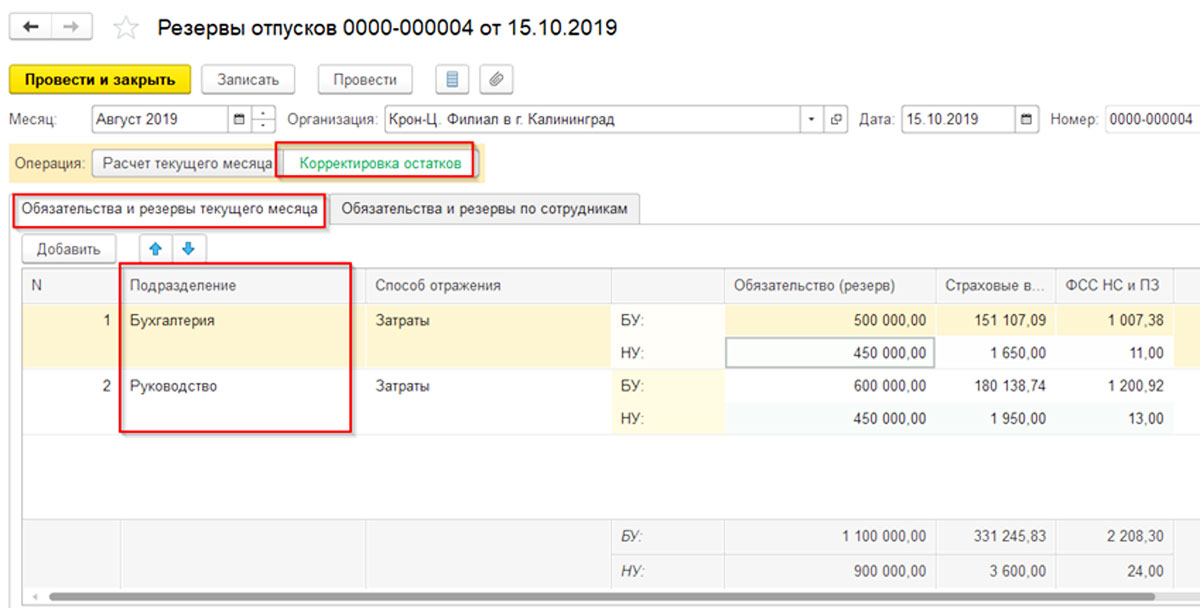

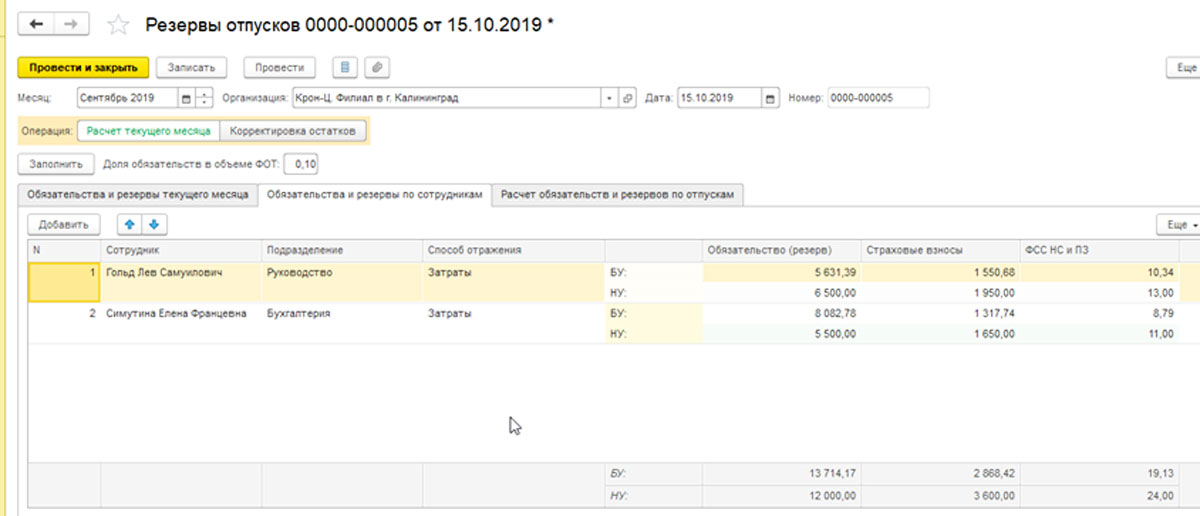

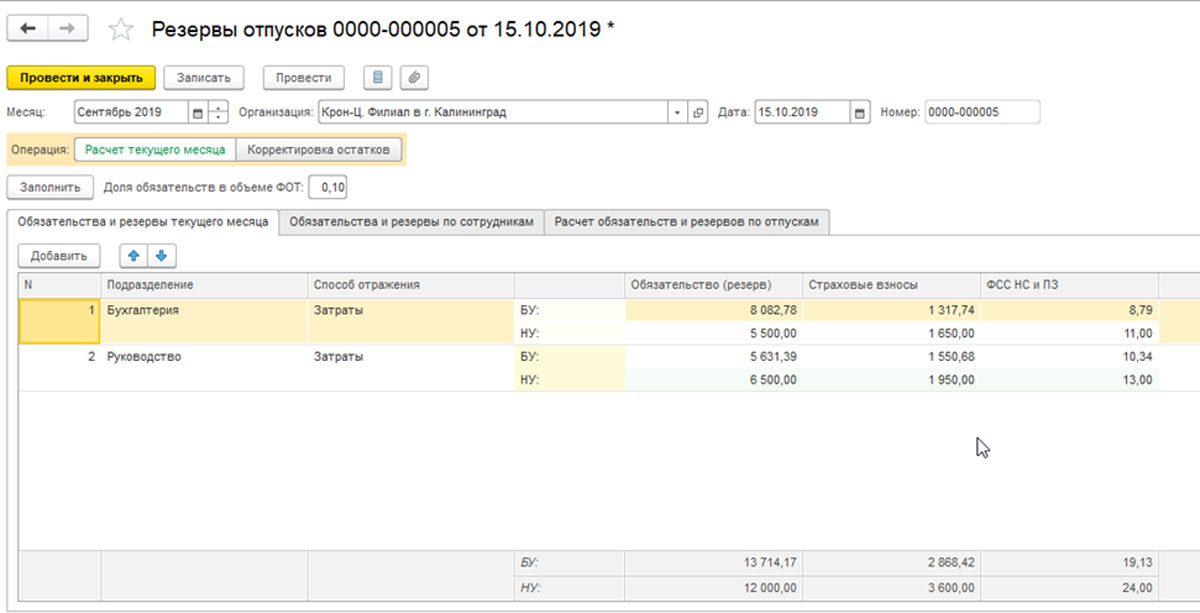

В нашем примере данные по организации внесены в августе 2019 года:

Рис.2 Ввод начальных остатков резервов отпусков

Рис. 3 Ввод начальных остатков

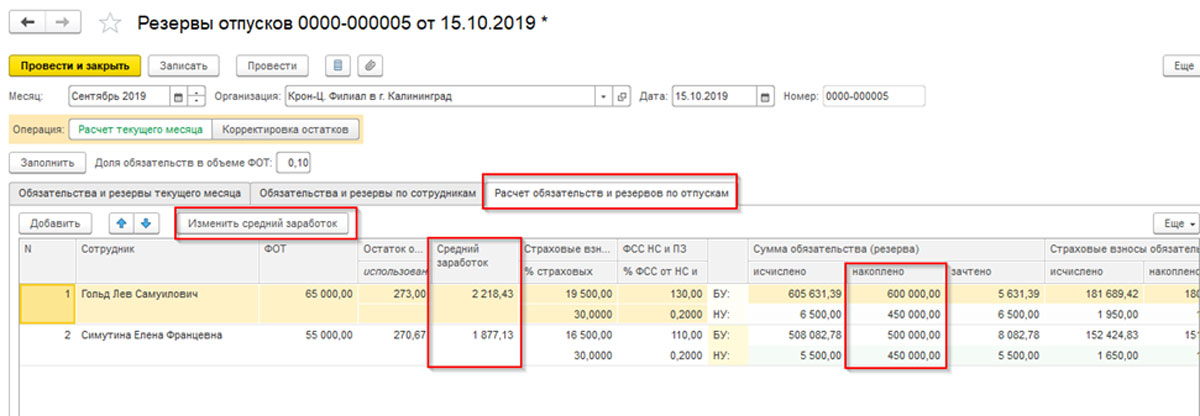

Рис.4 Расчет резервов по отпускам за месяц

Рис.5 Просмотр данных по сотрудникам

Рис.6 Начисленные резервы готовы для передачи в бухгалтерскую систему

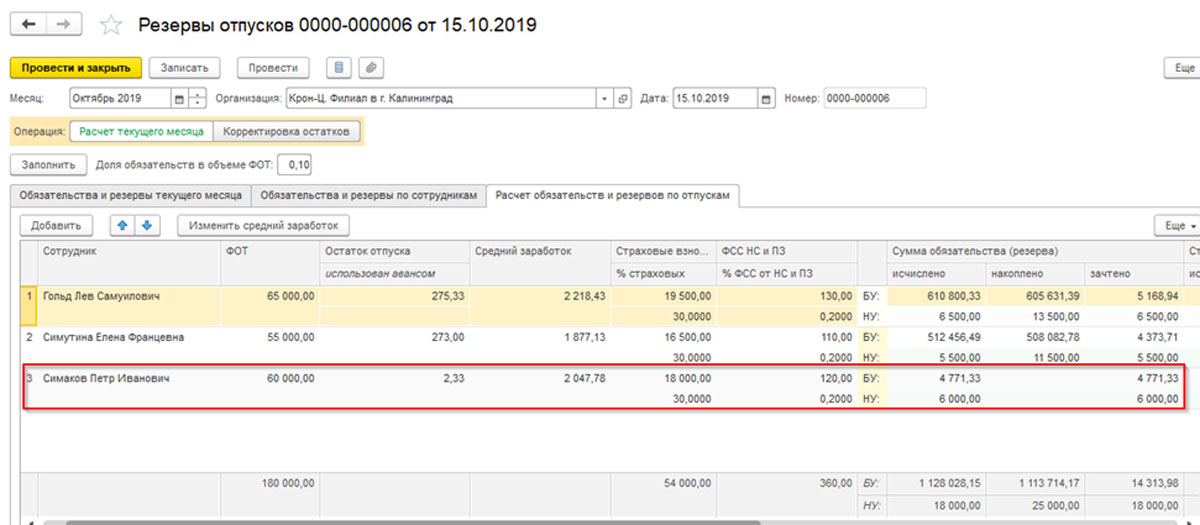

Рис.7 Расчет резерва сотрудника, проработавшего один месяц

Инвентаризация оценочных обязательств и резервов

Пример такого документа приведен ниже.

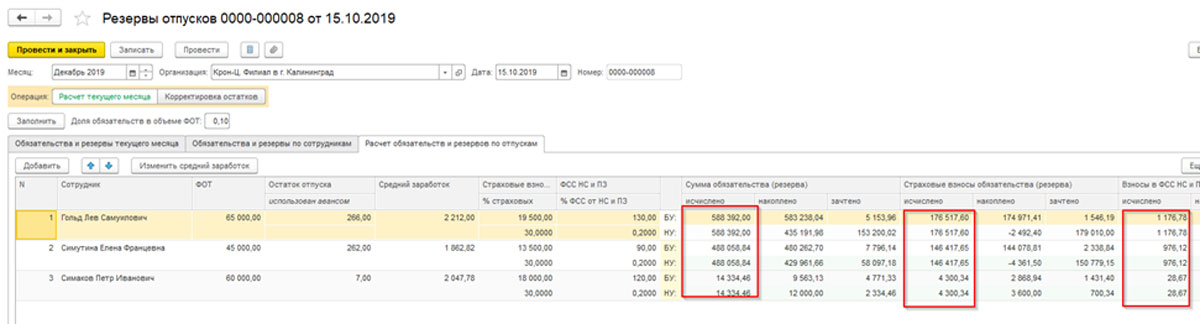

Рис.8 Расчет оценочных обязательств за декабрь месяц

Видно, что данные по БУ и НУ совпадают, то есть в БУ исчезли временные разницы (которые возникли, поскольку в БУ был использован метод начисления по МСФО).

- Дебет счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов) - Кредит счета 91.

- Дебет счета затрат (например, 20) – Кредит счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов).

Списание резерва отпусков

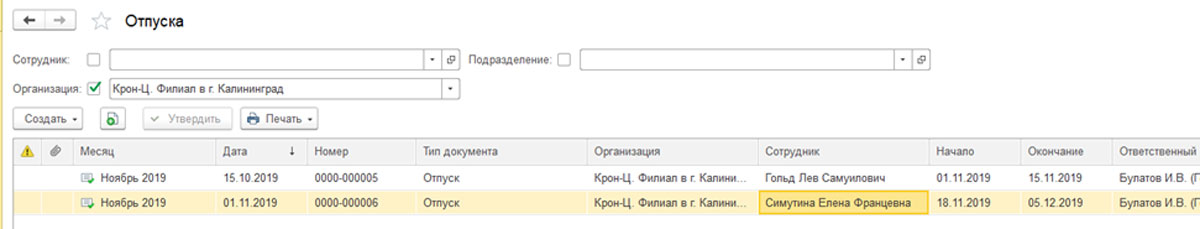

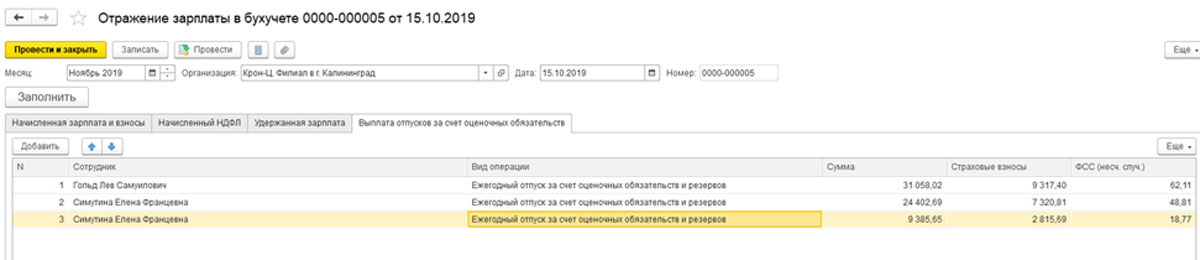

Закрытие резерва отпусков происходит при начислении оплаты отпусков. Например, в ноябре 2019 года сотрудники Гольд и Симутина ушли в отпуск. У Симутиной – переходящий отпуск на декабрь месяц.

Рис.9 Созданные отпуска

Рис.10 Учет в бухучете отпусков, созданных за счет оценочных обязательств

Отпуск Симутиной разделен на 2 части, соответствующие двум месяцам.

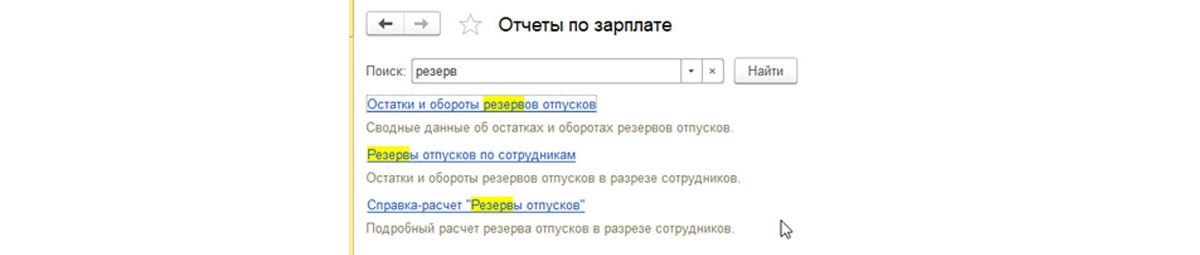

Отчеты по резервам отпусков

Рис.11 Отчеты по оценочным обязательствам и резервам отпусков

Внедрение 1С:ЗУП

Комплексный подход к расчету и начислению резерва отпусков, формированию оценочных обязательств

Интеграция с 1С:ЗУП

Настроим обмен ЗУП с любыми решениями 1С. Оцените удобство кадрового учета без двойного ввода данных

Заключение

Инвентаризация оценочных обязательств по отпускам проводится ежегодно в декабрьском документе Резервы отпусков ( Зарплата – Резервы отпусков ). При заполнении документа в декабре ЗУП 3.1 игнорирует настройки учета резервов для организации и выполняет инвентаризацию по единому для всех алгоритму:

- Определяется остаток дней отпуска по каждому работнику.

- По всем сотрудникам рассчитывается средний заработок на конец года.

- Сумма резерва на конец года определяется как произведение [Остаток дней отпуска] * [Средний заработок]. Расчет одинаков или для БУ и для НУ.

- Рассчитывается средняя ставка взносов за год по принципу [Доходы, облагаемые взносами за год] / [Сумма взносов за год].

- Сумма обязательства по взносам на конец года рассчитывается как произведение [Сумма резерва, полученная на шаге 3] * [Средняя ставка взносов за год, полученная на шаге 4].

- Определяется сумма резервов по отпускным и взносам, накопленная на 1 декабря. Программа берет данные из ноябрьского документа Резервы отпусков .

- Сумма резерва к доначислению / списанию рассчитывается как разница [Исчислено резерва на конец года] – [Накоплено резерва на 1 декабря].

Если рассчитываете резервы по нормативному методу, то расчет обязательств в декабре будет кардинально отличаться от расчета резервов в других месяцах. Если же ведете расчет обязательств по методу МСФО, то различий будет меньше. Вот основные:

- расчет ставки взносов. При применении метода МСФО в январе-ноябре вычисляется ставка страховых взносов за конкретный месяц. При заполнении документа Резервы отпусков за декабрь учитываются данные о начислениях и взносах за весь год

- расчет обязательств в НУ. Если формируете резервы по отпускам в налоговом учете, то применять в течение года метод МСФО для НУ нет возможности. НК РФ предусматривает только нормативный метод расчета резервов. В январе-ноябре расчет резервов в НУ выполняется по нормативному методу, а в декабре проводится инвентаризация и расчет резервов в НУ ведется аналогично методу МСФО

Сумма исчисленных взносов в декабрьском документе Резервы отпусков может не совпадать с общей суммой взносов по сотруднику за год. ЗУП 3.1 не просто включает в документ все начисленные взносы, а проверяет, с каких доходов исчислены взносы и входят ли эти доходы в расчет среднего для отпуска.

Также ставка страховых взносов в декабрьском документе может отличаться от ставки взносов, по которой рассчитывались страховые взносы по сотруднику в течение года. На это могут влиять следующие события:

- доходы сотрудника в течение года превысили предельную базу для исчисления взносов

- изменились обстоятельства расчета взносов. Например, работнику присвоена инвалидность или изменился статус иностранца

Нюансы инвентаризации резерва по сотрудницам в декрете

При заполнении декабрьского документа Резервы отпусков возможны ситуации, когда средний заработок сотрудника не определился. Как правило, это работницы в отпуске по уходу за ребенком, у кого в текущем году не было заработка.

Чтобы средний заработок по декретнице заполнился, нужно открыть форму расшифровки среднего и изменить расчетный период.

Настройки по учету резервов на 2022 год

Если рассчитываете резервы в БУ или НУ по нормативному методу, то для корректного расчета обязательств в 2022 году потребуется внести в сведения об Организации ( Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Резервы отпусков ):

- новый размер процента отчислений, если он изменился

- новый размер предельной величины резерва – он рассчитывается как [Остаток резерва на 01.01.2022] + [Плановый предел начисления резерва в 2022 год]

Также потребуется внести изменения, если с нового года в организации вообще меняется порядок расчета резервов.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

...В отчете Справка об остатках отпусков (Кадры – Кадровые отчеты).

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (3)

Если в декабре 2021 у сотрудника-декретника изменить средний (указать вручную период), будет ли этот период использоваться в январе 2022?

Как работаем и отдыхаем в 2022 году ?

Резерв на оплату отпусков – это обязательство оценочного характера. Предполагает создание источника выплаты средств, который будет применен в будущем. Из резерва делаются выплаты различным сотрудникам на отпуск, а также оплачиваются взносы во внебюджетные фонды.

Что такое резерв?

Резерв должен создаваться всеми предприятиями, которые не находятся на упрощенной системе налогообложения. Это признание своих обязательств по выплате отпускных. Цель создания резерва – фиксирование обязательств компании на конкретный отчетный период. Резерв образуется в следующие периоды:

- на последнее число месячного периода;

- на последнее число квартального периода;

- если предприятие создает только годовую отчетность, резерв формируется на 31 декабря.

Дата создания должна быть прописана в учетной политике организации.

ИНТЕРЕСНО! До 2011 года формирование резерва являлось добровольной мерой предприятия. Создавался он с целью равномерного списания всех трат. Правила создания содержались в пункте 72 Положения по бухгалтерскому учёту (БУ). Однако в январе 2011 года данное положение утратило свою юридическую силу. Его заменили оценочные обязательства. Они зафиксированы в Правилах БУ 8/2010.

Особенности создания резерва

Особенности создания резерва описаны в положении, указанном в Правилах БУ от 8/2010. Однако в нем не указан перечень трат, которые можно отнести к оценочным обязательствам. Согласно пункту 5 ПБУ, обязательство будет отражено в учете при наличии следующих обстоятельств:

- Компания имеет обязательства, которые появились в прошедшем времени. Признаны будут они только в том случае, если избежать обязательств не получится или есть большой риск их возникновения. К примеру, организация взяла кредит в банковском учреждении, избежать выплаты по которому не получится. Следовательно, это оценочное обязательство. К данному определению также относятся отпускные. Выплата их – обязанность предприятия. Избежать оплаты отпускных также не выйдет. Даже если сотрудник увольняется, при его расчете выплаты по отпускам также будут учитываться.

- Выполнение обязательств предприятием предполагает уменьшение финансовых выгод.

- Размер оценочного обязательства возможно заблаговременно определить. То есть, создавать резерв можно только в том случае, если размер трат известен. В случаях с отпускными размер выплат можно подсчитать. Он будет зависеть от количества сотрудников, размера их зарплат.

Очевидно, что отпускные траты относятся к оценочным обязательствам. Они соответствуют всем заявленным признакам. То есть, они должны быть отражены в бухучете.

ВАЖНО! Данное правило актуально для всех компаний. Исключение – предприятия, которые выбрали упрощенную систему налогообложения.

В законе отсутствуют пошаговые алгоритмы по расчету размера отпускных резервов. Определяются они в самостоятельном порядке самим предприятием. Нужно зафиксировать созданные правила в учетной политике. Размер резерва рассчитывается в зависимости от следующих показателей:

- объем отпускных;

- размер страховых взносов, которые выплачиваются с отпускных.

ВАЖНО! Источником прибылей некоторых компаний являются сезонные работы. В этом случае расчет отпускных происходит по особой системе. Предполагается, что сотрудники будут работать только один сезон. Остальное время считается отпускным. Поэтому фиксировать резерв, в данном случае, рекомендуется ежемесячно.

Инвентаризация резерва

Рассмотрим ситуацию, при которой предприятие формирует резерв ежегодно. То есть, в течение всего года бухгалтер не вносит никаких корректировок. Однако изменения необходимы в связи со следующими обстоятельствами:

- увольнение сотрудников;

- прием на работу новых специалистов.

Отчисления в резерв зависят именно от фактических трат. Требуется закладывать в него отпускные для новых работников, убирать траты на уволенных сотрудников.

В связи со всеми перечисленными обстоятельствами бюджет на конец года может не соответствовать фактическим тратам. Иногда выплаты по отпускным превышают бюджет, в других случаях средства резерва остаются после всех выплат.

На этот случай имеется статья 324.1 Налогового Кодекса РФ. В ней указаны необходимые действия компании, касающиеся осуществления инвентаризации резерва. В процессе инвентаризации сумма фактических трат сравнивается со средствами по резерву.

Примеры проводок

- ДТ 20, 25, 44 КТ 96 (субсчет «Резерв на выплату отпусков). Пояснение: формирование резерва.

- ДТ 96 КТ 70. Пояснение: начисление отпускных или компенсационных выплат за отпуск, который не был использован.

- ДТ 96 КТ 69. Пояснение: производилась уплата страховых взносов по отпускным.

В том случае, если резерва не достаточно на все имеющиеся выплаты, то начисление отпускных происходит в стандартном порядке. Его особенности указаны в пункте 21 ПБУ. В данной ситуации актуальны следующие проводки:

- ДТ 20, 25-26 КТ 70. Пояснение: начисление отпускных.

- ДТ 20, 25-26, 44 КТ 69. Пояснение: произошло начисление страховых взносов.

То есть, в этом случае не будет создаваться субсчет.

Особенности налогового учета

Формирование резерва в налоговом учете – это не обязанность предприятия. Создавать его можно в добровольном порядке. Данное правило указано в пункте 1 статьи 324.1 НК РФ. Если было принято решение о создании резерва, нужно прописать его в учетной политике. В частности, нужно указать следующие пункты:

- метод резервирования;

- максимальная сумма начислений;

- процент, который помещается в резерв каждый месяц.

Для отражения объема ежемесячных начислений необходимо создать соответствующий расчет. Данная мера является обязательной для всех организаций. Процент начислений – это соотношение годовой суммы трат на отпускные к годовой сумме трат на зарплату.

ВНИМАНИЕ! Выплаты сотрудникам, которые работают на основании гражданско-правового характера, не учитываются в резерве. Связано это с тем, что данным сотрудникам отпуск не предоставляется. К гражданско-правовым договорам относятся, к примеру, договоры подряда. Однако учитывать в резерве нужно траты на дополнительный отпуск. Правило указано в письме Минфина.

Читайте также: