Как сделать платеж если заблокирован счет

Обновлено: 08.07.2024

Дата публикации 03.08.2021

Угроза блокировки расчетного счета может исходить не только от налоговой инспекции, но и от банков. При этом порядок действий для его разморозки зависит от оснований, по которым операции были ограничены.

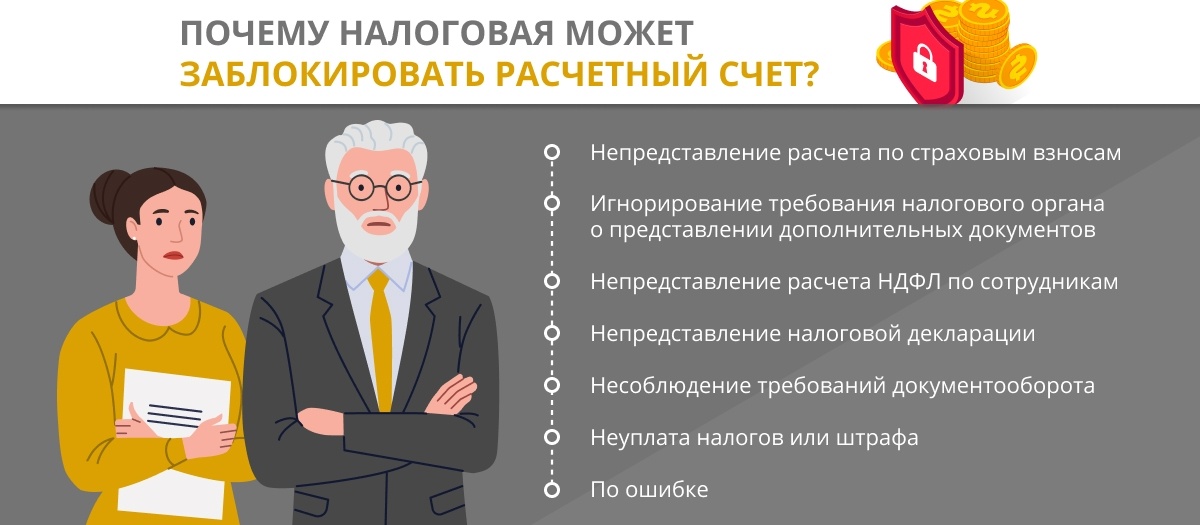

Основания ограничения операций по счету налоговой инспекцией

Блокировка расчетного счета (приостановление операций по нему) ИФНС связано с нарушением налогового законодательства.

Так, налоговая инспекция вправе заморозить счет, если (п. 3 ст. 76 НК РФ):

- не исполнено требование об уплате налога, сбора, страховых взносов, пеней и (или) штрафа;

- не представлена декларация или расчет, в том числе налоговым агентом;

- совершено налоговое правонарушение;

- налогоплательщик не передал налоговому органу квитанции о приеме требования о предоставлении документов (пояснений) и (или) уведомления о вызове в налоговую;

- налогоплательщик не обеспечил получение от налогового органа документов в электронной форме.

Другими словами, блокировка счета по решению налоговой инспекции – это обеспечительная мера, стимулирующая налогоплательщика выполнить определенные действия.

При этом при наличии недоимки счет блокируют только на сумму такой недоимки. Остальными средствами организация (ИП) вправе пользоваться по своему усмотрению. В иных случаях счет заморозят на всю сумму средств, находящихся на счете, но только в части расходных операций, очередность исполнения которых следует за расчетами с бюджетом.

Очередность списания денежных средств со счета (при их недостаточности) установлена п. 2 ст. 855 ГК РФ. Согласно этой норме денежные средства списываются:

- в первую очередь – по исполнительным документам по требованиям о возмещении вреда жизни и здоровью, а также о взыскании алиментов;

- во вторую очередь – по исполнительным документам на взыскание выходных пособий и сумм оплаты труда работникам (в т. ч. бывшим), а также вознаграждения авторам РИД;

- в третью очередь – по платежным документам на перечисление зарплаты, поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и взносов;

- в четвертую очередь – по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь – по другим платежным документам в порядке календарной очередности.

Другими словами, полная заморозка расходных операций по счету касается платежей четвертой и пятой очереди, а также выплат по договорам с контрагентами и другие операции, которые не попали в перечень очередей. Что касается зарплаты, то этот платеж имеет приоритет перед обязательными платежами в бюджет. Но выплатить ее получится, если платежные документы поступят в банк раньше поручения инспекции на перечисление налогов.

Для снятия блокировки достаточно выполнить неисполненную обязанность (например, представить декларацию). И уже на следующий рабочий день налоговая инспекция должна отменить заморозку.

Блокировка счета банком в рамках 115-ФЗ

Банк может заблокировать счет, если у его есть подозрения, что целью совершения операций является отмывание доходов и (или) финансирование терроризма. В этом случае банки руководствуются положениями Федерального закона от 07.08.2001 № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (далее – Закон № 115-ФЗ). В рамках борьбы с отмыванием доходов ЦБ издал указания для банков о том, каких клиентов и какие операции считать подозрительными.

Полный перечень признаков, которыми пользуются банки, приведен в приложении к Положению ЦБ РФ от 02.03.2012 № 375-П. Например, под подозрение попадет клиент, который регулярно переводит крупные суммы на счета граждан (в т. ч. ИП) с последующим снятием их наличными (т. е. производит обналичивание).

Вместе с тем ЦБ РФ разрешил банкам расширять и дорабатывать список подобных критериев. Иначе говоря, основания, по которым банк может заблокировать счета, очень обширны.

Отметим, если счет заблокирован банком по Закону № 115-ФЗ, то не получится провести любые расходные операции.

Если банк выявил у клиента операции, имеющие признаки подозрительных (сомнительных), то он вправе:

- запросить (дополнительно запросить) у клиента документы и информацию (например, о проводимой операции, источнике происхождения денежных средств, о контрагентах, реальности ведения хозяйственной деятельности и т. д.);

- установить срок для представления запрашиваемых документов и информации (в соответствии с условиями заключенного договора и внутренними правилами банка);

- пригласить клиента в банк на рабочую встречу для устного разъяснения;

- выезжать по месту ведения бизнеса клиента;

- принять решение о пересмотре степени (уровня) риска клиента;

- ограничить (лимитировать) операции клиента и использование банковских карт.

По истечении времени, отведенного для рассмотрения документов и дополнительной информации, банк принимает решение:

Обратите внимание, клиент, которому банк отказал в проведении операции, попадает в черный список, к которому имеют доступ все банки (п. 13, 13.1 ст. 7 Закона № 115-ФЗ). Однако факт попадания в такой список не означает, что все банки откажут организации (ИП) в обслуживании (информационное письмо ЦБ РФ от 15.06.2017 № ИН-014-12/29). Этот перечень является рекомендацией для банков, но свои риски они оценивают самостоятельно. Банки не должны принимать решение об отказе исключительно на основании наличия информации о ранее реализованных другими кредитными организациями отказах. Это может служить только одним из критериев оценки добросовестности (Методические рекомендации ЦБ РФ от 22.02.2019 № 5-МР).

Что делать, если счет заблокирован в рамках 115-ФЗ?

Клиентам, которым банк отказал в проведении операции или заключении договора банковского счета, необходимо учитывать следующее.

С 30 января 2021 года банк обязан предоставлять клиенту информацию о дате и причинах принятия решения об отказе в заключении (расторжении) договора банковского счета и (или) об отказе в проведении операции. Срок для объяснения причин – не позднее 5 рабочих дней со дня принятия соответствующего решения (п. 13.1.1 ст. 7 Закона № 115-ФЗ). Если клиент не получил от банка информацию, то он вправе обратиться в банк за получением соответствующих разъяснений (п. 2, 3 письма ЦБ РФ от 12.09.2018 № ИН-014-12/61).

После получения информации о причинах отказа, если банк не сообщил, какие документы ему потребуются для пересмотра своего решения об отказе, необходимо самостоятельно подобрать документы, которые свидетельствуют об отсутствии оснований для принятия банком решения об отказе, и предоставить их в обслуживающий банк с просьбой пересмотреть ранее принятое решение об отказе.

В срок не позднее 7 рабочих дней со дня представления документов и (или) сведений об отсутствии оснований для непроведения платежа или заключения договора банк обязан сообщить клиенту о результатах рассмотрения (п. 13.4 ст. 7 Закона № 115-ФЗ). При положительном для клиента результате банк не позднее рабочего дня, следующего за днем устранения оснований для отказа, обязан оповестить Росфинмониторинг. После этого организация (ИП) должна быть исключена из черного списка. Если результат отрицательный, клиент вправе подать заявление об обжаловании решения банка в межведомственную комиссию, созданную при ЦБ РФ. Форму заявления можно взять из приложения 5 и 6 к методическим рекомендациям для предпринимателя от ЦБ РФ. К заявлению обязательно нужно приложить следующие документы:

Заявление вместе с документами можно отправлять как по почте, так и в электронном виде через сайт ЦБ РФ (раздел "Интернет-приемная Банка России").

Как избежать блокировки счета в рамках 115-ФЗ?

ЦБ РФ разработал методические рекомендации, выполнение которых позволит избежать блокировки счета. Что же нужно делать:

- своевременно сообщать своему банку и ИФНС об изменении сведений (ОКВЭД, учредители, директор, адрес фактического ведения бизнеса и т. д.) или структуры компании;

- проверять на актуальность записи в ЕГРЮЛ о месте регистрации бизнеса;

- подробно заполнять платежные документы;

- своевременно представлять запрошенные банком документы;

- не дробить бизнес. Такие действия вызывают подозрения в применении схем оптимизации (ухода) налогообложения;

- минимизировать наличные расходы и не снимать их в большом количестве;

- сохранять все документы, если ведете расчеты наличными;

- проверять своих контрагентов до момента заключения сделки.

В каких еще случаях счет может быть заблокирован?

Помимо блокировки счета по решению налоговой инспекции или по Закону № 115-ФЗ, расходные операции могут быть ограничены из-за вынесения судом определения о применении обеспечительных мер или по постановлению службы судебных приставов.

В этих случаях необходимо учитывать следующее.

Определение суда о наложении обеспечительных мер вступает в силу немедленно (ст. 142 ГК РФ). Исполнительный лист заявитель передает в службу судебных приставов или непосредственно в банк. И банк блокирует расходные операции по счету в пределах суммы, на которую наложен арест.

Для разморозки счета в этой ситуации необходимо ходатайствовать об отмене обеспечительных сил (ст. 144 ГК РФ). Главное привести аргументы, обосновывающие отмену наложенных ограничений. Например, представьте доказательства наличия на расчетных счетах организации денежных средств в количестве достаточном для исполнения решения суда, если оно будет вынесено не в вашу пользу. Кроме того, можно представить поручительство или независимую гарантию на сумму исковых требований.

Также можно ходатайствовать о замене ареста денежных средств арестом другого имущества (ст. 143 ГК РФ).

Ограничение расходных операций по причине вынесения судом определения о применении обеспечительных мер или по постановлению службы судебных приставов, как правило, касается определенной суммы денег. Поэтому, если на счете находится большая сумма, то в части превышения организация (ИП) вправе проводить любые операции. Если же денежных средств не хватает, то иные операции по счету не проводятся.

Финансовое учреждение обязано отреагировать на подозрительные переводы. Это помогает спасти ваши деньги от мошенников.

Почему банк блокирует операцию

Законодательство изменили, чтобы защитить деньги на счетах. Если банк зафиксирует сомнительный перевод, он должен приостановить его на период до двух дней.

Этот срок дан финансовому учреждению, чтобы выяснить у клиента, он ли переводит деньги. Если тот подтвердит, что средства перечисляются с его согласия, операция будет возобновлена — причём незамедлительно.

Если обратной связи от клиента не будет, деньги всё равно переведут, но уже по истечении двух дней.

Какие операции считаются подозрительными, регламентировал Признаки осуществления перевода денежных средств без согласия клиента Центробанк.

1. Если перевод направлен мошеннику

С точки зрения правоохранительной системы, мошенник — это человек, которому вынесли приговор по соответствующей статье. До этого он лишь подозревается в преступлении, но и то только в случае, если следователи выявили факт противозаконного действия, установили личность злоумышленника и так далее.

Поэтому несмотря на то что мошенник, как и вор, должен сидеть в тюрьме, на деле всё гораздо сложнее. К тому же нередко преступники действуют уже В Хабаровске осудили мошенников, которые и так уже отбывали наказание из тюрьмы.

У Центробанка, в отличие от следственных органов, есть возможность формировать список мошенников гораздо оперативнее.

Если вы попытаетесь осуществить транзакцию по реквизитам, которые есть в этой базе, банк сочтёт это подозрительным и заблокирует операцию.

2. Если вы переводите деньги с устройства, которое использовали мошенники

В этом случае уже неважно, какие именно реквизиты используются для перевода — те же или другие, гаджет скомпрометирован, и операцию в банке сочтут подозрительной.

3. Если вы делаете что-то не так, как раньше

У банка могут возникнуть вопросы, если что-то в ваших переводах противоречит вашим привычкам:

- вы никогда не переводили крупные суммы и внезапно отправляете кому-то всё до копейки;

- вы за короткий период времени направляете несколько платежей одному и тому же адресату (а ведь могли бы сделать один платёж);

- вы в основном оплачиваете покупки в магазинах Нижнего Тагила, а сегодня зафиксирована операция из Лиссабона — так что, если собираетесь в путешествие, лучше уведомить об этом банк;

- вы привязали карту к другому смартфону или пытаетесь совершить платёж с нового ноутбука.

Что делать, если банк просит подтвердить операцию

1. Убедитесь, что это банк

Закон для борьбы с мошенничеством породил новые способы мошенничества. Злоумышленники могут позвонить вам и сказать, что по вашему счёту или карте проводятся подозрительные операции. В процессе переговоров они разными способами попытаются выудить у вас информацию, которая в итоге и приведёт к краже денег.

Поэтому помните, что, когда вам звонят из банка, вам не нужно озвучивать какую-либо информацию: у них есть все данные. А код из СМС или цифры с обратной стороны карты называть нельзя вообще никому.

Если сомневаетесь, положите трубку и перезвоните в банк по номеру, указанному на обратной стороне карты или на официальном сайте.

2. Подтвердите операцию

Если ничего не ответить, на два дня вы останетесь без карты, так как она будет заблокирована. Перевод также будет заморожен на этот срок, так что адресат может быть недоволен.

Обратите внимание, что именно говорит сотрудник банка. Если получатель платежа есть в базе мошенников, едва ли стоит подтверждать его, даже если вы собственноручно отправили деньги.

Пишу для Лайфхакера о деньгах, праве и правах, вещах, которые помогают жить проще, лучше и веселее. И конечно, проверяю советы на себе: получаю налоговые вычеты, подаю декларации онлайн, а ещё досрочно выплатила ипотеку и вынудила почту найти мою посылку.

Блокировка счета ― крайняя мера, которую банковское учреждение может применить в отношении клиента. Однако такие ситуации случаются, и в результате человек теряет доступ к собственным средствам.

Почему это происходит? Можно ли оспорить решение финансовой организации? И самое главное: как быстро разблокировать счет в банке и вывести деньги? На эти вопросы журналисту ФАН ответила эксперт по бухгалтерскому и налоговому учету Екатерина Руцкая.

Причины блокировки

Банковский сектор ― высоко конкурентная среда. Организации борются за каждого клиента, вкладывают деньги в рекламу, проводят акции с целью увеличения количества потребителей своих услуг. Но это не значит, что пользователи могут вести себя в финансовой сфере, как им угодно. Банки обязаны соблюдать правила, установленные государством, и предъявляют эти же требования своим клиентам.

- налоговая служба;

- служба судебных приставов;

- таможня.

Блокирует банк

Для банковского учреждения важно, чтобы финансовые операции, проводимые его структурой, были чистыми и прозрачными. По закону банки обязаны предупреждать попытки нелегального отмывания средств и должны противостоять финансированию террористических операций. Поэтому любые подозрительные движения средств могут быть приостановлены.

Но блокировать счет из-за перевода за рубеж 10 тысяч рублей не будут. В поле зрения сотрудников финучреждений оказываются операции на более крупные суммы ― от 600 тысяч рублей.

Незаконным может показаться банковским работникам и частое снятие денег со счета. В этом случае его могут заблокировать по подозрению в обналичивании средств. То же произойдет, если пользователь регулярно получает крупные суммы и снимает их целиком в тот же день. Такие действия клиента обязательно вызовут вопросы у сотрудников банка. И если пользователь не сможет на них ответить и предоставить подтверждение законности своих действий, его средства заблокируют.

Блокирует налоговая

У налоговиков есть свои причины запретить гражданину распоряжаться деньгами. Это происходит, если человек задерживает или не платит налоги, не оплачивает штрафы и пени, назначаемые ФНС.

Для заморозки счета налоговики готовят соответствующее уведомление и отправляют его в банк. Финансовое учреждение выполняет требование: ограничение накладывают быстро, в течение двух дней. Клиента при этом уведомлять банк не обязан: по закону это должны сделать сотрудники налоговой службы письмом или уведомлением в личный кабинет на сайте ФНС.

Наложить запрет могут на использование средств целиком или только их части ― в сумме налоговой задолженности. Пользователь теряет право снимать средства и проводить любые безналичные платежи, кроме уплаты налогов и взносов в бюджет. Эти перечисления с заблокированного счета делать можно.

Заблокировали счет ― как разблокировать

В первую очередь нужно выяснить, по какой причине наложено ограничение. Для этого необходимо позвонить в банк и поговорить с менеджером или посетить ближайшее отделение, а потом действовать по ситуации.

Как разблокировать счет карты после блокировки банком

Если причиной ограничения послужила сомнительность операций, важно убедить банковское учреждение в том, что вы не занимаетесь незаконной деятельностью. Будьте готовы к диалогу и предоставьте всю информацию, которую у вас запрашивают. От вашей открытости во многом зависит, через сколько разблокируют счет.

Подготовьте пояснение, предоставьте бумаги, доказывающие законность транзакций. Постарайтесь уложиться в срок, установленный финучреждением. Предоставленные сведения внимательно изучат и проанализируют, и если найдут их достаточными, ограничение снимут быстро. А вот если попытаться уклониться от объяснений, последствия могут оказаться еще более негативными.

Налоговая заблокировала расчетный счет — как разблокировать

При этом пользоваться средствами на счету можно: банк допускает проведение операций, направленных на погашение задолженностей перед бюджетом.

Банковский счет необходим в работе любой организации: без него невозможно проведение финансовых операций с поставщиками, клиентами и прочими контрагентами. Поэтому блокировка расчетного счета считается эффективным инструментом в арсенале налоговых органов и банков для борьбы с нарушениями со стороны компании. О том, почему могут заблокировать счет, как не допустить блокировки и что делать, если возникла такая ситуация, расскажем в статье.

Причины блокировки счета налоговой инспекцией

По сути, блокировка расчетного счета — это лишь приостановление всех расходных операций по нему. Тем не менее даже из-за этого деятельность компании может быть парализована. Еще недавно блокировать расчетный счет могли, только если организация не уплачивает налоги или не представляет в срок декларацию. Однако сейчас у инспекции федеральной налоговой службы стало больше оснований для принятия такого решения.

Все актуальные причины блокировки счета ИФНС можно найти в Налоговом кодексе РФ, среди них:

Это фактически полный список причин, и если налоговая обосновывает блокировку иначе, скорее всего, она незаконна. Официальная позиция Минфина России изложена в письме от 4 июля 2013 года № 03-02-07/1/25589. В нем указано, что счет плательщика может быть заблокирован, только если тот не представил декларацию. А наличие в декларации ошибок не должно быть основанием для ограничения свободы пользования счетом. Данный нюанс проясняется в письме не просто так. Поводом для этого стало обращение руководителя одной компании, счет которой был заблокирован в связи с тем, что в представленной своевременно декларации был неверно указан КПП. Здесь речь идет уже об ошибке, допущенной налоговой инспекцией.

Есть и иные ситуации, при которых блокировка счета ИФНС будет считаться неправомерной. Так, в письме Минфина России от 4 июля 2013 года № 03-02-07/1/25590 разъясняется, что счет компании не может быть заблокирован из-за того, что она не представила вовремя бухгалтерскую отчетность. Налоговая не должна с помощью инструмента блокировки принуждать компанию как можно скорее представить бумаги.

Иногда ошибки ИФНС связаны с тем, что компании необоснованно вменяется обязанность платить какой-то налог. Рассмотрим несколько примеров.

Причины блокировки счета банком

Каждому предпринимателю следует знать, что заблокировать счет его организации может не только налоговая. Право остановить операции компании по расчетному счету есть и у банка. Конечно, полномочия финансовых учреждений в этом отношении сильно ограничены.

Это важно!

В отличие от ИФНС, банк не обязан заранее ставить в известность руководителя фирмы о том, что операции по счету будут приостановлены. Клиент, как правило, узнает об этом слишком поздно — когда счет уже заблокирован [5] .

Согласно положениям закона № 115-ФЗ, банки вправе:

- заморозить счет клиента;

- приостановить операции по нему на несколько дней;

- отказаться от выполнения любых операций по счету.

К заморозке , то есть к полной блокировке счета и средств на нем, банк прибегает, если организация входит в один из реестров на сайте Росфинмониторинга:

- в перечень организаций, предположительно имеющих отношение к экстремизму или терроризму;

- в список организаций, предположительно имеющих отношение к распространению оружия массового поражения.

Приостановка касается отдельных операций по счету и длится не более пяти дней. Эта мера применяется к операциям, в которых, по сведениям банка, участвуют организации, подконтрольные или принадлежащие компаниям, внесенным в обозначенные выше списки.

Банк может отказаться выполнять операции по счету, если:

- его владелец не предъявляет документы, позволяющие достоверно установить всех участников операции;

- у банка возникли подозрения, что компания с помощью проводимых операций легализует незаконно полученный доход.

К тому же банки могут усомниться в легальности запутанных операций, когда не очевидна, например, экономическая выгода. Ведь это, опять же, может говорить о попытках со стороны компании легализовать незаконно полученные доходы.

Это интересно

- не уплачиваются НДФЛ и страховые взносы либо уплачивается только НДФЛ;

- фонд зарплаты сотрудников данной компании установлен из расчета ниже прожиточного минимума;

- денежные остатки на счете совсем отсутствуют или их размер подозрительно мал на фоне общего оборота средств;

- основания осуществляемых платежей не имеют отношения к затратам, которые обычно несут компании, занимающиеся заявленным видом деятельности;

- оборот по счету резко увеличился;

- по счету отсутствуют стандартные платежи, необходимые для ведения хоздеятельности, например за аренду или коммунальные услуги, и так далее.

Как узнать, что счет заблокирован

Поскольку, как мы выяснили, полномочия по приостановке операций есть не только у налоговых органов, стоит убедиться, что счет не заблокирован кредитным учреждением. Сведения о блокировке счетов можно официально запросить в самом банке , а некоторые банки сами рассылают клиентам уведомления .

В иных случаях блокировка налоговой службой означает куда более серьезные ограничения деятельности компании. Но даже в этом случае компания будет иметь возможность списывать:

- платежи по исполнительным документам для удовлетворения требований о возмещении вреда жизни или здоровью, о взыскании алиментов;

- платежи по исполнительным документам для расчетов с бывшими или нынешними сотрудниками;

- отпускные и зарплаты сотрудникам (в том числе увольняющимся работникам);

- налоги и сборы, штрафы и пени.

Разумеется, владелец компании скорее не хочет оставлять все в таком положении, независимо от того, по какой причине ИФНС заблокировала счет его предприятия. Получив решение от налоговой, предприниматель задается закономерным вопросом: как разблокировать счет?

Что можно сделать, чтобы разблокировать счет

Если решение налоговой законно, следует максимально оперативно удовлетворить ее требования, к примеру:

Еще одна ситуация: организация попала в один из перечней Росфинмониторинга, из-за чего и была заблокирована кредитной организацией. В таком случае общение с банком ситуацию не решит — нужно обращаться непосредственно в Росфинмониторинг за разъяснением ситуации и добиваться исключения из реестра.

Конечно, лучше всего изначально вести деятельность компании предельно осторожно, чтобы не допустить блокировки расчетного счета ни со стороны ИФНС, ни со стороны банка. Для этого следует :

- своевременно и в полном объеме платить налоги;

- вовремя предоставлять в налоговую декларации, уведомления, документы по начисленным НДФЛ и страховым взносам;

- позаботиться о наличии и исправном функционировании системы электронного документооборота с налоговой службой;

- вовремя извещать банк о произошедших в компании изменениях учредительных документов или информации, внесенной в ЕГРЮЛ;

- совершать операции в рамках своего направления деятельности и в соответствии с выбранным компанией кодом ОКВЭД;

- проверять контрагентов на предмет их причастности к организациям, состоящим в реестрах Росфинмониторинга;

- корректно оформлять платежные документы.

Несмотря на то что возобновить операции по счету возможно, его блокировка — это все-таки нежелательное для любой компании событие. Во-первых, срываются сроки исполнения обязательств, во-вторых, с заблокированным счетом организация не в силах обеспечить свои потребности. Все это в итоге приводит к ощутимым убыткам. Поэтому следует внимательно относиться к любым проводимым расчетам и своевременно реагировать на требования налоговой инспекции, а если ее действия незаконны — оспаривать их. Чтобы ускорить восстановление заблокированного счета или успешно обжаловать необоснованное решение ИФНС, можно воспользоваться квалифицированной юридической помощью.

Читайте также: