Как сделать перерасчет страховых взносов в 1с зуп

Обновлено: 06.07.2024

Справка-расчет для ФСС в 2021 году, а также ее формирование в конфигурации 1С: Зарплата и управление персоналом Редакция 3.1 и Бухгалтерия предприятия 8.3 Редакция 3.0.

С 1 января 2021 года назначение и выплата пособий на всей территории Российской Федерации производится непосредственно территориальными органами ФСС с использованием механизма "прямых выплат".

Что означает механизм "прямых выплат"?

Данный механизм предполагает изменения в порядке выплаты пособий по Обязательному социальному страхованию (ОМС) на случай временной нетрудоспособности и в связи с материнством.

При этом работодатели обязаны будут перечислять страховые взносы по двум видам страхования в полном объеме без уменьшения на сумму выплаченных пособий, а назначение и выплата пособий по обязательному соц. страхованию будет осуществляться напрямую из ФСС.

Справка-расчет представляется соответственно при обращении за выделением средств на возмещение пособий из Фонда социального страхования.

Плательщики взносов по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством компенсируют часть расходов на пособия за счет средств ФСС.

Существует два варианта как это можно сделать:

1. Уменьшить задолженность по страховым взносам (п.п. 1, 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ, п. 2 ст. 431 НК РФ);

2. Возместить расходы (п. 3 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ, п. 9 ст. 431 НК РФ).

Если второй вариант для работодателя предпочтительнее, то в ФСС нужно подать справку-расчет (вместе с заявлением в ФСС).

Перечень предоставляемых документов в ФСС для возмещения понесенных расходов зависит от пособия.

Фонд социального страхования компенсирует расходы работодателя по пособиям:

1. По временной нетрудоспособности;

2. Связанные с рождением ребенка, в том числе постановка на учет на ранних сроках беременности;

3. На погребение.

Расходы на некоторые пособия ФСС покрывает полностью.

Например, пособия по беременности и родам, по уходу за ребенком до 1,5 лет, погребение ФСС.

Больничные листы компенсируются только начиная с четвертого дня нетрудоспособности работника.

Первые 3 дня за счет работодателя.

В соответствии с Приказом Минздравсоцразвития от 04.12.2009 № 951н плательщик страховых взносов должен передать следующий комплект документов для возмещения расходов по пособиям:

1. Заявление (утвержденное Письмом ФСС России от 07.12.2016 № 02-09-11/04-03-27029);

2. Справка-расчет- расшифровка расходов (Приложение №2 к письму ФСС);

3. Копии документов, подтверждающие расходы;

4. Заявление и 2 приложения к нему.

Как заполнить данную справку-расчет на 2021 год в 1С Предприятие 8.3?

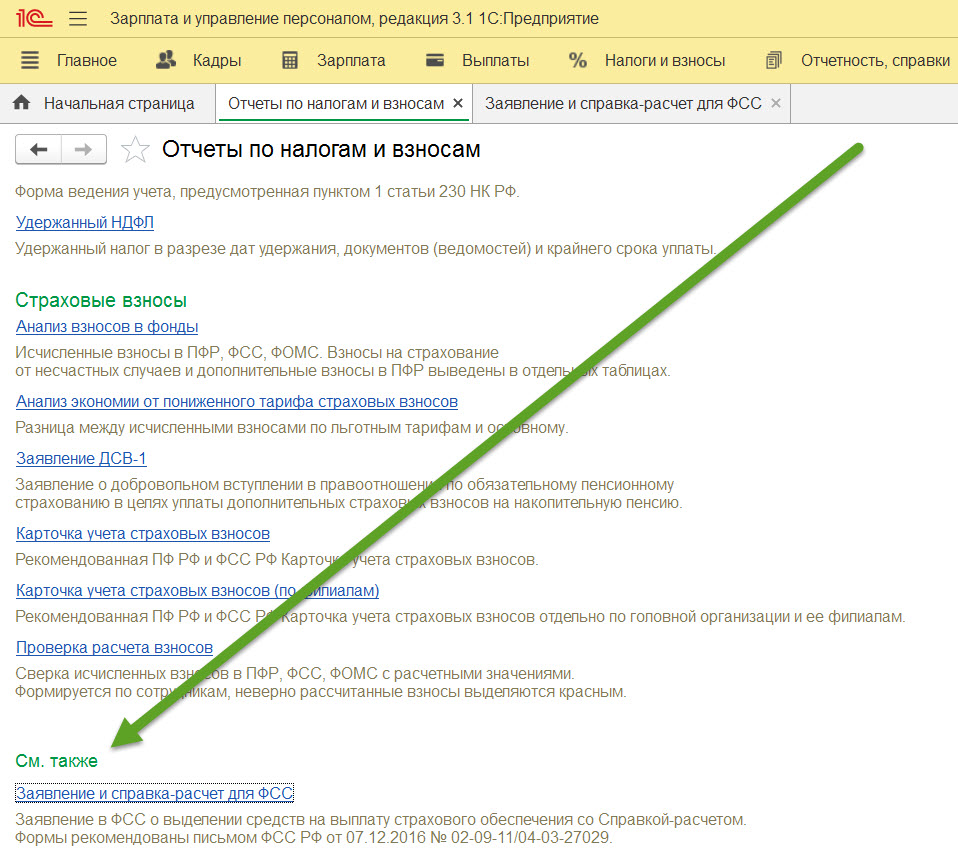

Данная справка для конфигурации 1С ЗУП 3.1 находится в разделе меню Налоги и взносы – Отчеты по налогам и взносам – Заявление и справка-расчет для ФСС.

Аналогично такой же отчет в конфигурации 1С БП 3.0 находится в разделе Зарплата и кадры - Зарплата - Отчеты по зарплате – Заявление и справка-расчет для ФСС.

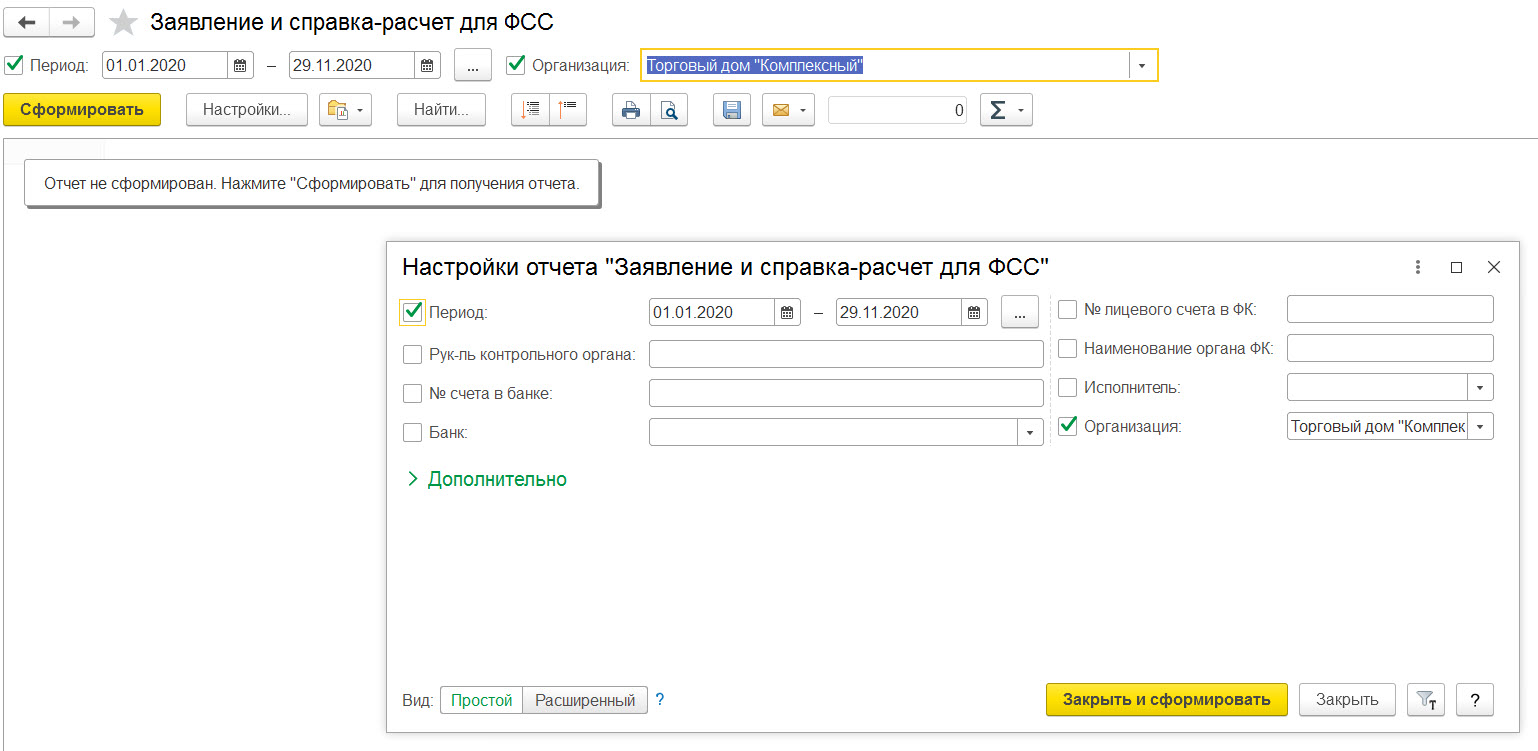

В данном отчете одномоментно будут сформированы само Заявление,

а также Справка-расчет и Приложение-расшифровка №2.

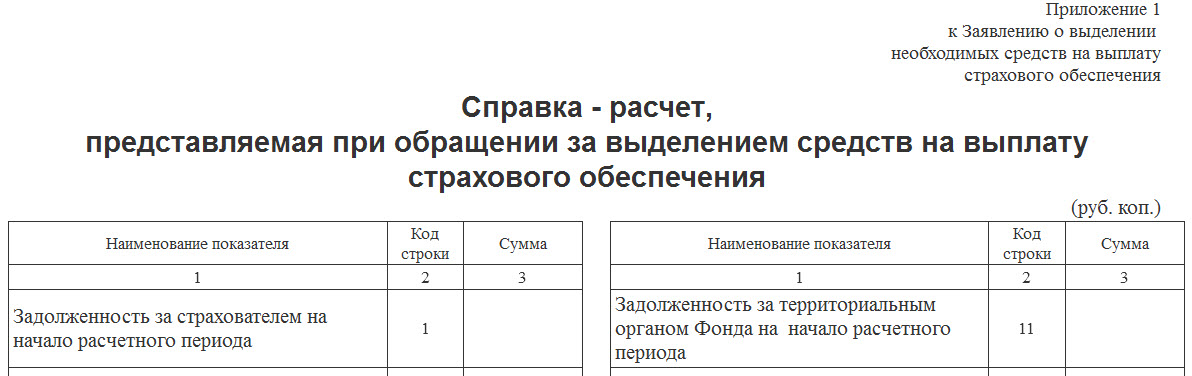

Правила заполнения справки следующий:

Страхователь указывает в документе нарастающим итогом:

1. Начальную и конечную задолженность перед ФСС;

2. Взносы к уплате, в том числе за последние три месяца;

3. Доначисленные взносы при их наличии;

4. Расходы, не принятые к зачету;

5. Взносы, возращенные или зачтенные;

6. Средства, израсходованные на цели Обязательного социального страхования, в том числе за последние три месяца;

7. Взносы, уплаченные в ФСС, в том числе за последние три месяца;

8. Задолженность, которую списал страхователю ФСС.

Справка — это Приложение №1 к заявлению о выделении средств на страховое обеспечение.

Данная справка-расчет – это полностью копия Таблицы 1 прежнего расчета 4-ФСС.

Данные в справке-расчете заполняются автоматически по данным из введенных документами сведений, кроме строк 9 и 20.

Также данные можно внести вручную, однако при этом при вводе значения в одну ячейку автоматического перерасчета в других ячейках не происходит, таким образом заполнение всех ячеек производится бухгалтером вручную.

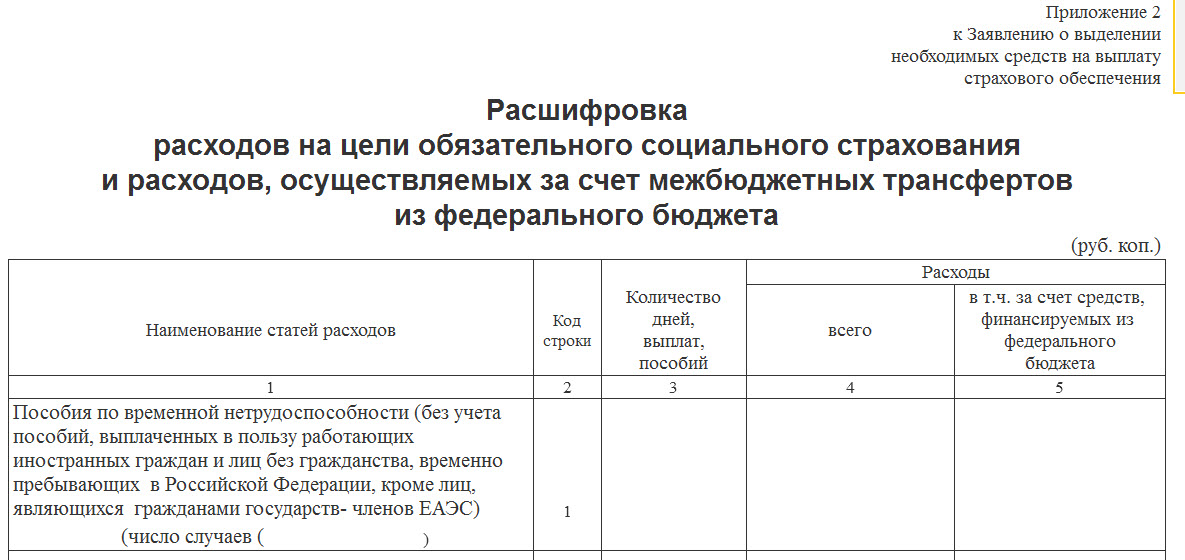

И к справке-расчету прилагается также Приложение №2.

В нем указывается расшифровка расходов для ФСС (приложение 2 к письму ФСС от 07.12.16 № 02-09-11/04-03-2702).

Теперь мы предлагаем рассмотреть использование описанных новых возможностей на практике

Для более подробного ознакомления c примерами изменений перейдите по ссылкам:

Нужно отметить, что ПФР не предусмотрена публикация полной методики заполнения и подачи сведений в различных ситуациях. Как показывает практика, исходя от сложившихся обстоятельств, инспекторы могут предоставить рекомендации, каким образом подается корректирующая отчетность.

По единой форме РСВ-1 предоставляется два способа корректировки. Первый - на титульном листе расчета указывается, что документ является корректирующим, а также его номер корректировки и его тип

Второй - расчет может содержать корректирующий или отменяющий разделы

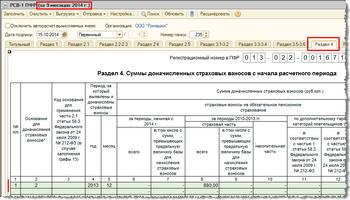

Расчет также включает раздел 4, в котором указываются доначисленные за текущий отчетный период взносы за прошлые периоды

и соответствующую строку 120 в разделе 1

До недавних пор отсутствовали четкие рекомендации ПФР, в какой ситуации и какими из этих возможностей корректировки нужно воспользоваться, и как их нужно комбинировать.

Но теперь по указанию правления ПФР (письмо от 25.06.2014 № НП-30-26/7951), предоставляются рекомендации по тому, в каком порядке вносятся корректировки в отчет.

Как мы уже сказали, существует два допустимых метода для уточнения и внесения изменений в расчет. Выбор зависит от того, сколько после окончания отчетного периода прошло времени: если до первого числа 3-его календарного месяца, следующего за отчетным периодом – отчетность подается в виде уточненного расчета РСВ-1. После истечения этого срока – с указанием данных в разделе 4 и строке 120 с представлением отменяющих или корректирующих разделов 6

Может быть и так, что за выбранный ПФР срок, данные разносились по индивидуальным лицевым счетам застрахованных лиц в базе. Тогда после разнесения, счета должны быть предоставлены с изменениями в виде корректирующих или отменяющих сведений. В связи с этим различные управления ПФР могут по-разному относиться к этим рекомендациям, поэтому в зависимости от управления, последний срок для подачи скорректированного расчета может отличаться в меньшую или большую сторону.

То что, содержится в письме ПФР, относится к корректировке сведений, которые касаются лицевых счетов застрахованных лиц (т.е. уточненный расчет с типом корректировки 2). Те расчеты, у которых тип корректировки 1 или 3, принимаются в любое время после завершения отчетного периода и без разделов 6.

Отметим, о том, как заполнить данные в строках расчета при заполнении раздела 4 и строки 120 в письме не указывается. Поэтому в данном случае мы рекомендуем использовать порядок заполнения и правила проверки по РСВ-1.

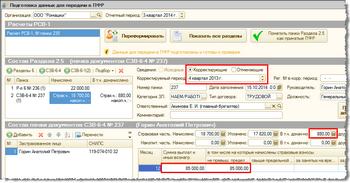

Новые возможности версии 2.5.84

До новой версии 2.5.84, при необходимости изменения вносились в документы за прошлые периоды, при этом вручную формировались и заполнялись корректирующие формы не зависимо от способа подачи исправлений.

Новая версия позволяет регистрировать исправления в учете по страховым взносам и использовать эту информацию для автоматического формирования отчетности. Таким образом, доходы для исчислений взносов и сами исчисленные взносы можно регистрировать, указывая не только месяц, в течение которого они были начислены, но и месяц, ЗА который они начислены

Также в новой версии:

Особенность работы

Из приведенных и рассмотренных выше примеров, мы можем выделить основные принципы работы программы:

Также следует отметить такие особенности, как:

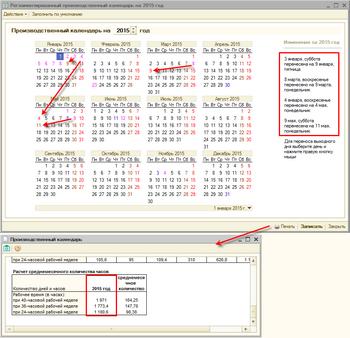

Заполнение производственного календаря на 2015 год

- 3 января на пятницу 9 января

- 4 января на понедельник 4 мая

В новой версии 2.5.84 производственный календарь на 2015 год автоматически заполняется в соответствии с указанным постановлением. Если до обновления производственный календарь был не заполнен, то при переходе на версию 2.5.84, календарь на 2015 год заполняется в соответствии с Постановлением, т.е. с переносом двух выходных январский дней, включая выходные, совпавшие с 8 марта и 9 мая

Мы рекомендуем после обновления (в том числе после корректировки, если она была произведена) сравнить календарь с другими календарями.

В этой статье делюсь моим опытом по работе с корректировками выплаты в ЗУП 3.1 и ЗГУ 3.1.:

- Что такое корректировки выплаты;

- Как их проверять и выявлять ошибки;

- Как исправлять ошибки.

Сначала расскажу о том, что понимается в ЗУП и ЗГУ под корректировками выплаты, на конкретном примере. Наберитесь терпения, будет много текста и картинок, но без этого будет непонятная работа отчета по контролю корректировок выплаты.

Предположим, у сотрудника ежемесячное начисление 10 000 рублей, вычетов по НДФЛ нет, и в течение полугода организация рассчитывала НДФЛ в размере 1300 в месяц, удерживала из зарплаты и перечисляла в бюджет. Итого за полгода в бюджет перечислили 7 800.

А в июле сотрудник написал заявление о предоставлении вычета на двух детей, причем применять этот вычет нужно с января. Пересчитываем в июле НДФЛ по итогам года с января по июль: годовой доход 70 000 минус вычеты на детей по 2800 за семь месяцев (19 600), налоговая база 50 400, НДФЛ по итогам года 6 552, и НДФЛ начисленный за июль получается отрицательный: 6552 – 7800 = -1248.

Рассчитываем долг по взаиморасчетам с сотрудником: начислено 10 000 минус удержано -1248 равно 11 248, и казалось бы, эту сумму сотруднику и нужно выплатить.

Но не нужно забывать, что в течение полугода организация удерживала налог у сотрудника и перечисляла в бюджет. За чей счет выплачивать излишне удержанный налог в сумме 1248? У организации деньги на это не предусмотрены, она может выплатить сотруднику только 10 000.

Поэтому долг по взаиморасчетам в ЗУП (ЗГУ) записывается в размере 11 248, а сумма к выплате только 10 000, а 1248 принимается к зачету по НДФЛ. Вот так это видит бухгалтер в расчетном листке до того, как сформировал ведомость на выплату:

Как же все-таки сотруднику получить эти деньги обратно? Есть два варианта:

Вот так будет выглядеть расчетный листок до формирования ведомости на выплату, если оформить возврат налога. Видно, что к зачету принят весь НДФЛ, ранее поставленный к зачету. В ведомости на выплату будет сумма к выплате 11 248.

Рассмотрим второй вариант – возврат НДФЛ не выполнялся, за июль выплачено 10 000, рассчитываем зарплату за август. Годовой доход в этом случае 80 000, вычет за 8 месяцев 22 400, налоговая база 57 600, сумма налога за год 7488, а ранее удержанный 6552. Итого НДФЛ за месяц 936 рублей.

Сумма взаиморасчетов с сотрудником составит 10 000 минус 936, получается 9 064. При этом ранее принято к зачету 1248 рублей, и можно зачесть 936 рублей налога этого месяца, таким образом, сумма к выплате за август составит 9 064 + 936 = 10 000 рублей.

В документе начисления зачтенный налог выглядит так:

В расчетном листке до формирования ведомости на выплату видно, что из ранее поставленного к зачету налога 1248 зачтено 936 и остается излишне удержанный налог в сумме 312 рублей.

Сумма к выплате при этом составляет 10 000, что видно при формировании ведомости на выплату за август:

- НДФЛ, принятый к зачету – это отрицательный НДФЛ, который увеличивает взаиморасчеты с сотрудником, но не увеличивает сумму в ведомости на выплату, так как ранее этот НДФЛ был удержан и перечислен в бюджет;

- Зачтенный НДФЛ – это положительная сумма НДФЛ за текущий месяц, в пределах ранее принятой к зачету суммы, увеличивает сумму в ведомости на выплату.

Теперь о том, как это реализовано в ЗУП 3.1 и ЗГУ 3.1, для программистов.

При проведении документа начисления данные пишутся в три регистра:

- Взаиморасчеты с сотрудниками;

(да, я знаю, что их два – бухгалтерский и обычный, но для понимания корректировок выплаты это неважно) - Зарплата к выплате;

- Начисления и удержания по сотрудникам,

При этом во взаиморасчеты с сотрудниками добавляется разница между начислением и удержанием по документу начисления, а в зарплату к выплате та же сумма, но к ней добавляется корректировка выплаты.

На примере июля, когда впервые возник отрицательный НДФЛ, получаются следующие записи:

Далее привожу мои выводы, которые я сделал из структуры регистров. Если я чего-то не понял и здесь присутствуют люди, копнувшие тему глубже, прошу высказать это в комментариях.

- Корректировки выплаты видны только в регистре начислений и удержаний по сотрудникам;

- Остаток корректировки выплаты по физлицу надо считать нарастающим итогом, то есть весь принятый НДФЛ к зачету и весь зачтенный с начала времен по текущий месяц;

- Программа не запоминает дату получения дохода для корректировок выплаты, то есть невозможно отличить корректировку выплаты текущего налогового периода от еще незакрытой корректировки выплаты прошлого налогового периода.

Можно попытаться сопоставить корректировки выплаты с суммой начисленного НДФЛ в разрезе налоговых периодов, но насколько достоверным получится результат – пока судить не берусь.

Работаю программистом в организации, которая ведет бухучет (в том числе учет зарплаты) организаций по договору, а также консультирую клиентов, которые ведут учет зарплаты самостоятельно. Среди клиентов есть хозрасчетные организации и бюджетники, которые используют ЗГУ 3.1.

Соответственно, часто получаю вопросы от бухгалтеров о том, почему в ведомости на выплату такая странная сумма, как ее проверить, как найти ошибку и так далее. И понял, что типовые отчеты ЗУП/ЗГУ не особо помогают с такими вопросами разобраться, и проверять приходится вручную, по расчетным листкам, месяц за месяцем и по каждому сотруднику. Если сотрудников достаточно много – проблема становится просто нерешаемой, нужно думать, как такие проверки автоматизировать.

Аналогичная проблема возникает в организациях, где включено использование статей финансирования и статей затрат – обычно это государственные учреждения. Зарплата в таких организациях начисляется из различных источников финансирования, и подразделяется на статьи затрат, например:

В таких организациях проблема в том, что НДФЛ может быть принят к зачету по бюджету 211, а зачтен при расчете больничного, по бюджету 266. В переводе на русский язык это означает, что сотруднику нужно выплатить из 266 статьи затрат, на которую государство не предусмотрело денег, а по статье 211 сумма по взаиморасчетам есть, а выплатить её бухгалтер не может.

К сожалению, типовые алгоритмы ЗУП/ЗГУ зачитывают НДФЛ только в разрезе физического лица, не учитывая табельные номера, статьи финансирования и статьи затрат.

Обобщаю основные проблемы:

- Трудно проверять, т.к. нет инструмента проверить всех сотрудников разом;

- Не учитываются табельные номера одного физического лица, зависают остатки взаиморасчетов в разрезе табельных номеров;

- Не учитываются статьи финансирования и статьи затрат, зависают остатки взаиморасчетов в этих разрезах.

В нашем примере можно провести эксперимент: начислить больничный лист, на сумму, которая больше суммы вычета, и в корректировку выплаты НДФЛ по 266 статье затрат, а не по 211-й. Ниже покажу, как это выглядит в моем отчете.

Замечание: похоже, в релизе 3.1.14.208 такое поведение исправили, но в более ранних релизах ошибка воспроизводилась. Поэтому проверять все-таки нужно.

В итоге сделал инструмент контроля, который помогает проверить корректировки выплаты достаточно быстро даже в организации с большим количеством сотрудников.

Вот пример работы отчета по сотруднику, которого я приводил в качестве примера.

Вторая группировка показывает, как была учтена корректировка выплаты в разрезе табельных номеров сотрудника и статьей финансирования и затрат. Сразу же видим, что в сентябре зачет налога прошел по 266 статье затрат, в то время как принят к зачету был налог по 211 статье.

Отрицательный остаток говорит о том, что выявлена ошибка, положительный – что ошибки нет, но еще не весь налог зачтен (из ранее принятого к зачету). Нулевой остаток по разрезу говорит о том, что зачет налога проведен правильно.

Обратите внимание, что отчет не рассчитывает, насколько корректно налог был принят к зачету, а только выявляет историю корректировок выплаты и ошибку зачета налога.

Для исправления нужно выявить ошибки в каждом разрезе учета (табельный номер + статья финансирования + статья расходов), сложить их и взять сумму с обратным знаком.

В документ вносится сумма исправления в целом, а затем эту сумму можно раскрыть до табельного номера (статьи финансирования) и указать сумму по каждому разрезу так, чтобы итоговая сумма была равна сумме исправления по физлицу. Редактирование в разрезах возможно, если у физлица есть несколько рабочих мест и/или включено использование статей финансирования.

Можно также исправлять с помощью этого отчета. Работает это так:

- Если в целом по физлицу остаток корректировки выплаты нулевой, но есть разрезы учета, по которым остатки ненулевые – создает корректировки выплаты с обратным знаком;

- Если в целом по физлицу остаток ненулевой, и есть разрезы учета, по которым остаток меньше нуля – то есть зачтено налога больше, чем принято к зачету – создает запись о принятии налога к зачету на сумму отрицательного остатка.

Алгоритм исправления учитывает отборы по физическим лицам, если они заданы в параметрах отчета.

Для демонстрации работы отчета я задал период – сентябрь 2020 года, нажал кнопку исправления и получил ссылку на документ номер 106.

Открываю документ и вижу, что в нем создана корректировка выплаты на сумму 286 рублей. Выше есть картинка, где видно, что по 266 статье зачтено налога на сумму 286 рублей, а суммы, принятой к зачету, не было.

Формирую отчет заново и вижу, что по статье 266 ошибка исправлена, теперь зачтенная сумма не больше, чем принятая к зачету.

Внимательный читатель спросит, почему бы не поменять в больничном статью затрат, по которой прошел зачет, на 211-ю, и будет совершенно прав. Если ошибка произошла в текущем месяце, и ведомости на выплату еще не были созданы, то так и следует поступить.

Кроме того, остаются ситуации, которые возникли в прошлых месяцах, и которые следует исправлять в текущем месяце – и тогда исправлять удобно с помощью предложенного инструмента.

Необходимо учитывать, что исправление корректировки выплаты иногда лучше не делать.

Например, при смене статуса сотрудника с нерезидента на резидента может образоваться НДФЛ к зачету, но работодатель не имеет права возвращать такой налог по итогам налогового периода, это особо оговорено статьей 231 НК РФ.

Также следует помнить, что после исправления корректировок может образоваться сумма к выплате по некоторым разрезам учета, а по другим, соответственно, уменьшиться на такую же сумму. Будьте готовы к тому, что по каким-то разрезам сотрудник может стать должником, и ему придется возвращать деньги работодателю (или ждать, пока по этому же разрезу пройдет начисление и закроет долг).

Много вопросов уже было рассмотрено по расчету листков временной нетрудоспособности, по беременности и родам, однако со временем их не становится меньше. Сегодня мы поговорим о перерасчете больничных листов, а именно: нужно ли делать корректировку отчетности, если произошел перерасчет пособия по временной нетрудоспособности, по беременности и родам в другом отчетном периоде?

Итак, сотрудник принёс больничный лист, Вы его оформили, отправили реестр в ФСС, сдали отчетность в контролирующие органы, однако через некоторое время выявили ошибку в расчете сумм больничного листа. Что же делать?

Бывает две ситуации с неправильным расчетом расчете пособия по временной нетрудоспособности, по беременности и родам и по уходу за ребенком:

- произошло завышение суммы пособия (переплата) сотруднику;

- произошло занижение суммы пособия (недоплата) сотруднику.

Поговорим о каждом из этих случаев.

Ситуация № 1: произошло завышение суммы пособия (переплата) сотруднику

Рассмотрим ситуацию, когда обнаружили, что пособие выплачено с завышенной суммой (переплатили).

Для начала необходимо уточнить, что удержание излишне выплаченных сумм с сотрудника разрешено, если:

- при расчете пособия по временной нетрудоспособности была допущена счетная ошибка;

- сотрудник недобросовестно отнесся к своим обязанностям (скрыл сведения, влияющие на получение пособия и его размер, представил документы с заведомо неверными сведениями, и т. п.).

Об этом сказано в ч. 4 ст.15 Закона № 255-ФЗ, ч. 2 ст. 19 Закона от 19.05.1995 г. № 81-ФЗ и п. 85 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденного приказом Минздравсоцразвития России от 23.12.2009 г. № 1012н.

Чтобы вернуть излишне выплаченную сумму пособия, можно попросить сотрудника внести разницу добровольно (работник должен в письменной форме подтвердить свое согласие), либо получить от него письменное согласие (заявление) в зачет переплаты в счет будущей выплаты пособия или удержание из заработной платы (письмо ФСС от 20.08.2007 № 02-13/07-7922).

Также отметим, что удержать сумму разницы можно не более 20% от дохода сотрудника за текущий месяц. Если сотрудник не согласится возвращать разницу, так как ошибка произошла не по его вине или не в следствии счетной ошибки, излишне выплаченная сумма может быть удержана с виновного лица, либо списана в расходы за счет чистой прибыли организации.

Что же делать со сданной отчетностью?

6-НДФЛ. В связи с тем, что у сотрудника изменится полученная ранее сумма дохода, изменится и сумма НДФЛ, разница которой будет считаться излишне удержанной. Следовательно, придется предоставить в налоговые органы корректировочный расчет, в котором необходимо отразить правильный (уменьшенный) доход сотрудника. На основании пункта 3 статьи 226 НК РФ сумма НДФЛ, подлежащая удержанию за текущий период, будет рассчитана с учетом излишне удержанной суммы за предыдущий период.

Об этом же пишет и ФНС в своем Письме от 3 сентября 2019 г. N БС-4-11/17598@: уточненный расчет по форме 6-НДФЛ, согласно пункту 6 статьи 81 Кодекса, представляется налоговым агентом в налоговый орган при обнаружении в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению.

РСВ. Ситуация с этим отчетом спорная. Согласно п. 1, 6 ст. 54 НК и п. 1, 7 ст. 81 НК, уточненный расчет по взносам подается только в том случае, если из-за ошибки занижена сумма взносов к уплате. Соответственно, уточненку нужно подать за период, в котором допущена ошибка.

В нашем случае сумма пособия завышена, и, казалось бы, никаких уточненок подавать не требуется. Однако на практике мы все чаще сталкиваемся с тем, что у наших клиентов расчет по страховым взносам за текущий период не сдается по причине некорректных сведений в прошлом периоде. Поэтому в целях исключения текущих проблем рекомендуем подать корректирующий отчет за прошлый период.

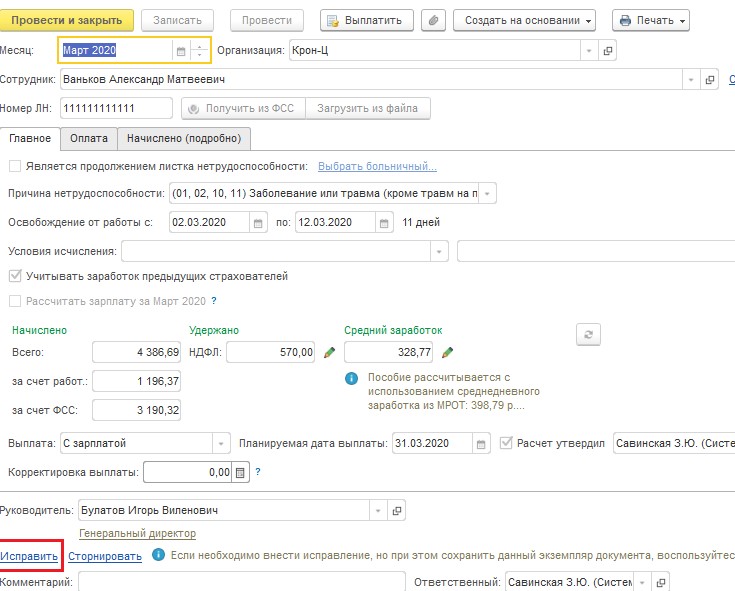

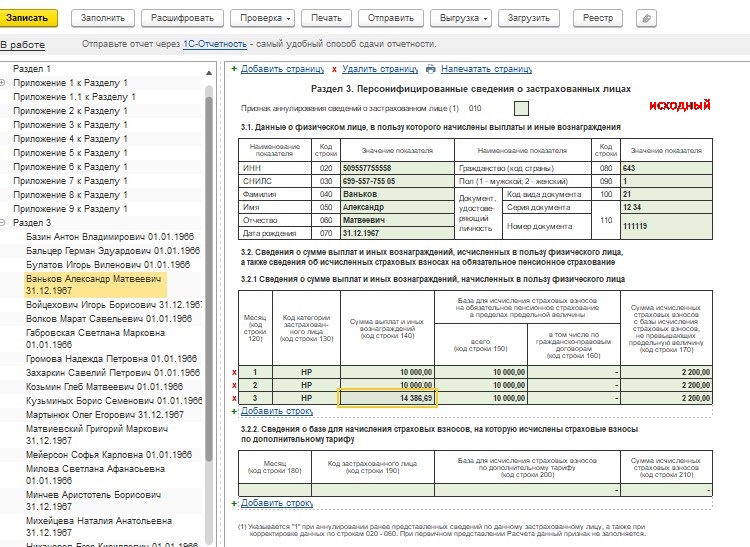

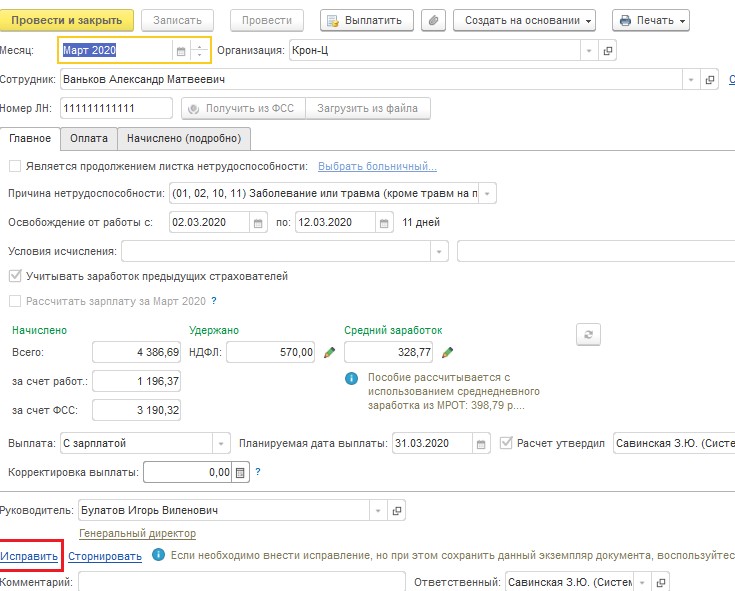

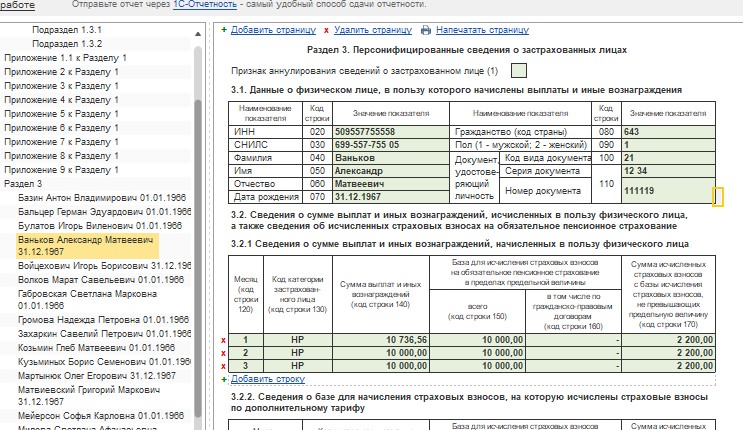

Приведем наглядный пример. В конфигурации 1С: ЗУП ред. 3.1. Сотруднику Ванькову Александру Матвеевичу была произведена выплата больничного за март 2020 года. Затем в конце апреля 2020 г. обнаружили, что расчет больничного был неверным.

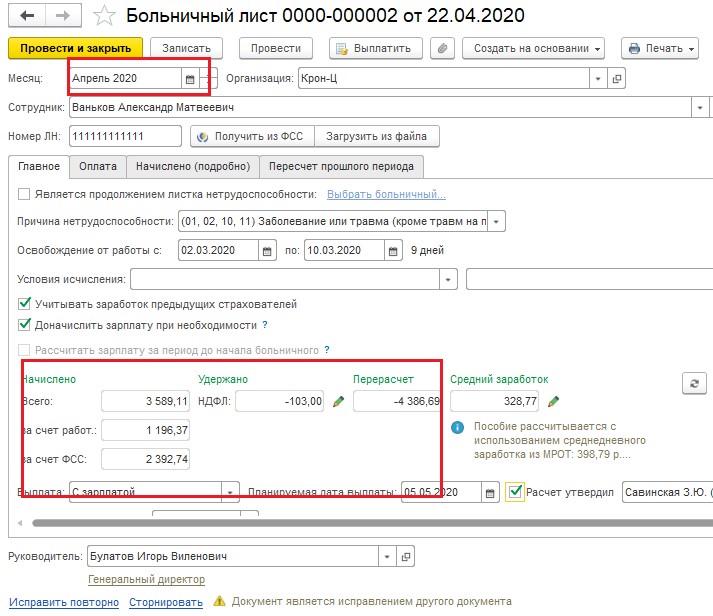

Представим, что произошла техническая ошибка и количество дней оплаты больничного листа уменьшилось. Документ-исправление делаем текущим месяцем (апрелем 2020 г.), исправляем ошибку и выполняем перерасчет документа.

В нашем примере количество дней уменьшилось на 2 дня. Обратите внимание, что сумма оплаты больничного листа так же изменилась, а именно уменьшилась на 797,58 рублей.

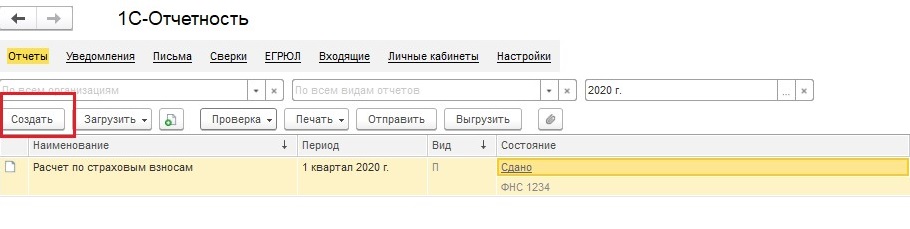

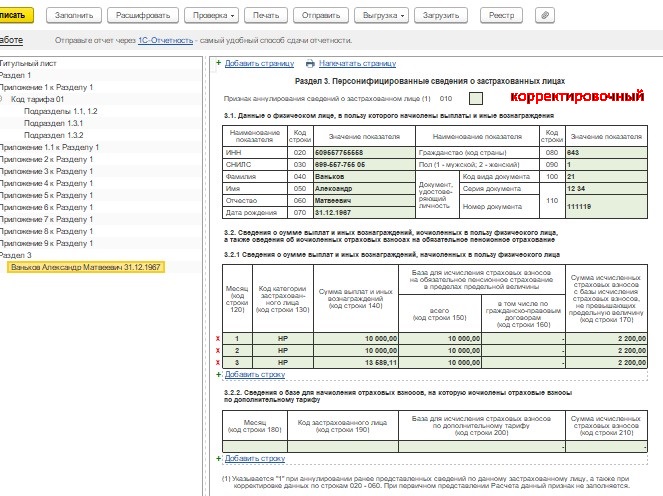

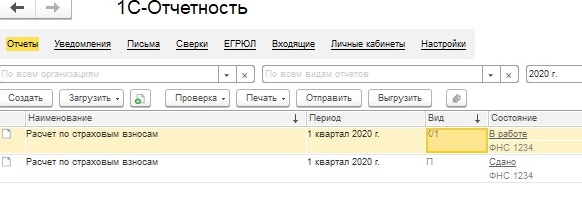

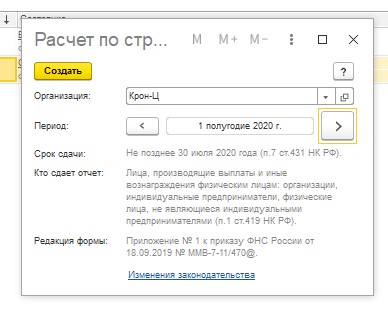

В связи с тем, что расчет страховых взносов за прошлый отчетный период был сдан, а сумма больничного уменьшилась, необходимо создать корректирующий отчет за 1 квартал 2020 года.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность

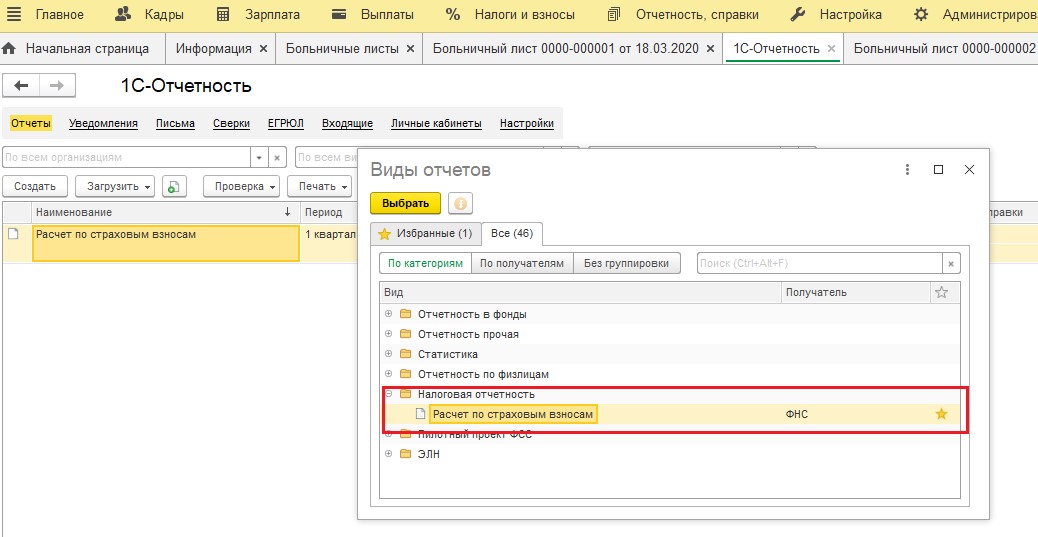

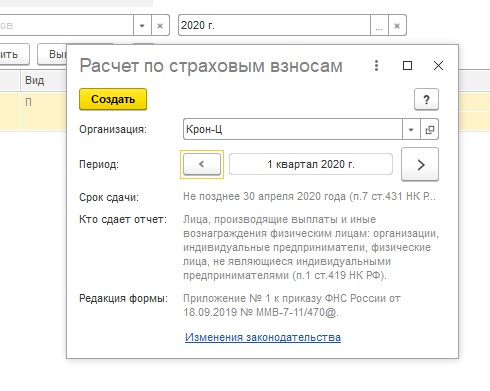

Создать- Все- Налоговая отчетность- Расчет по страховым взносам.

Создаем отчет за 1 квартал 2020 года, не смотря на то, что за первый квартал уже отчет создан.

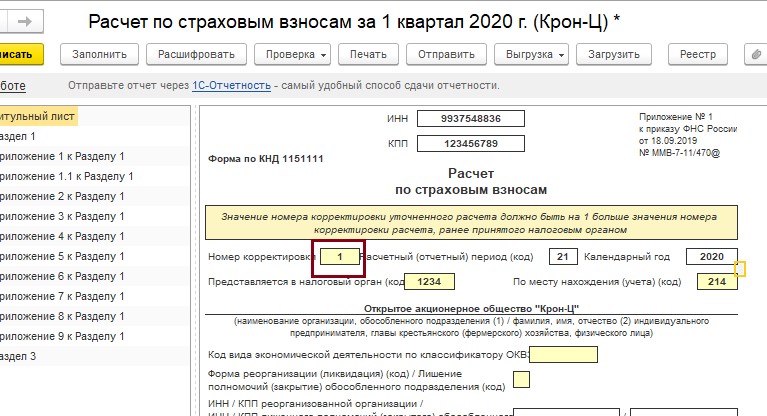

В корректирующем отчете необходимо установить на титульном листе номер корректировки.

Затем необходимо перенести все правильные данные с предыдущего отчета, а также исправленные суммы в связи с перерасчетом больничного листа.

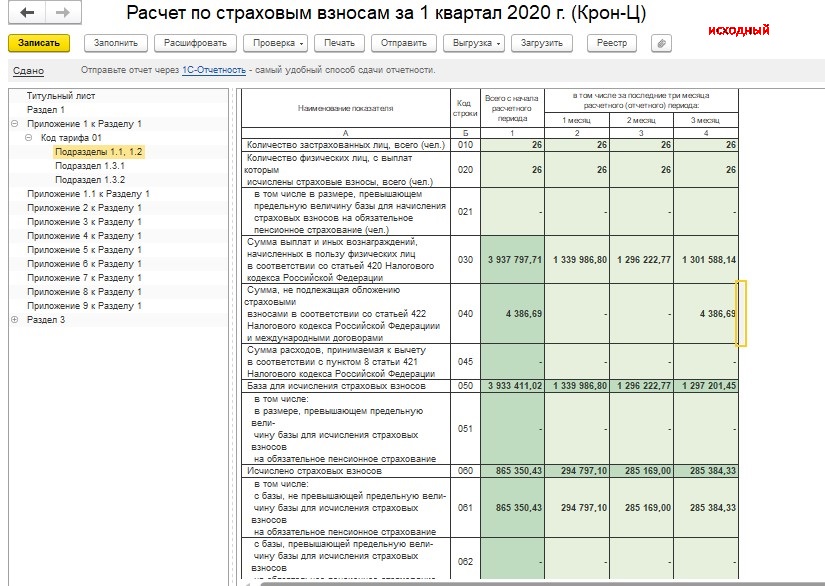

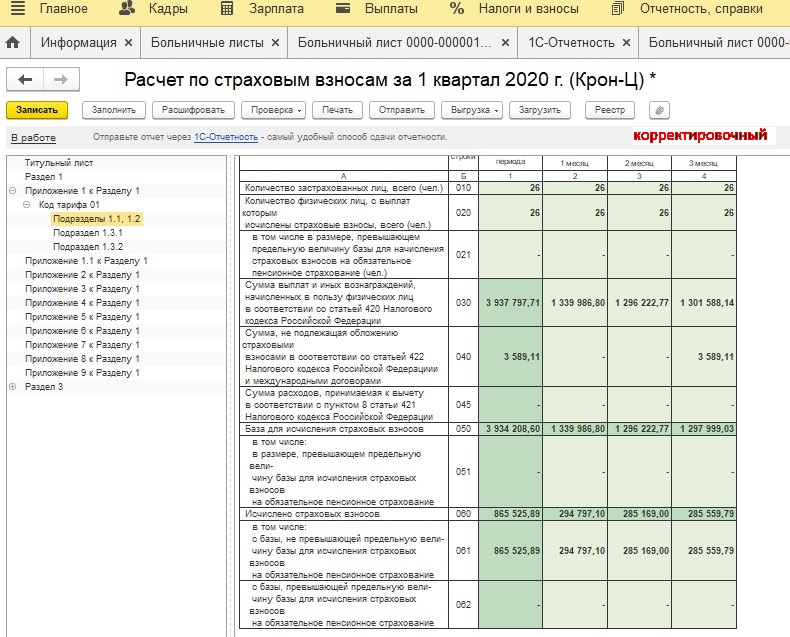

Для этого откройте сданный ранее Расчет страховых взносов за 1 квартал и сравните данные двух отчетов, а также добавьте изменения по больничному листу.

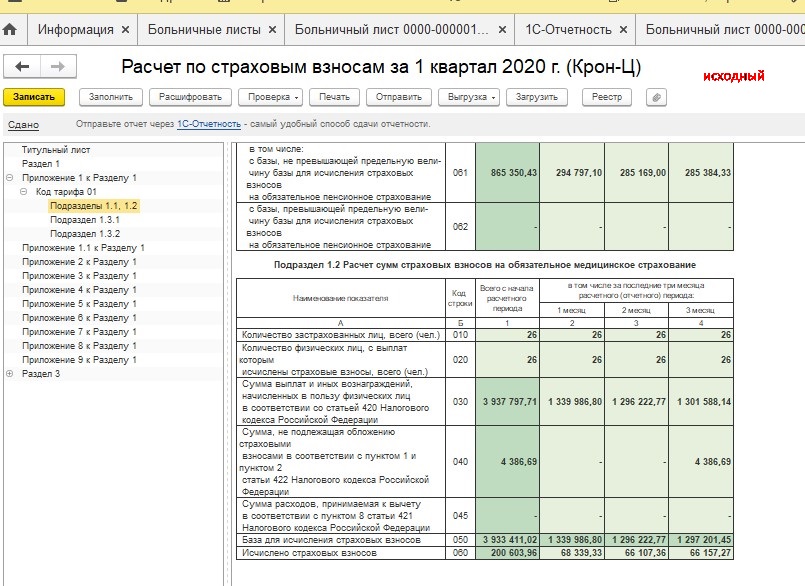

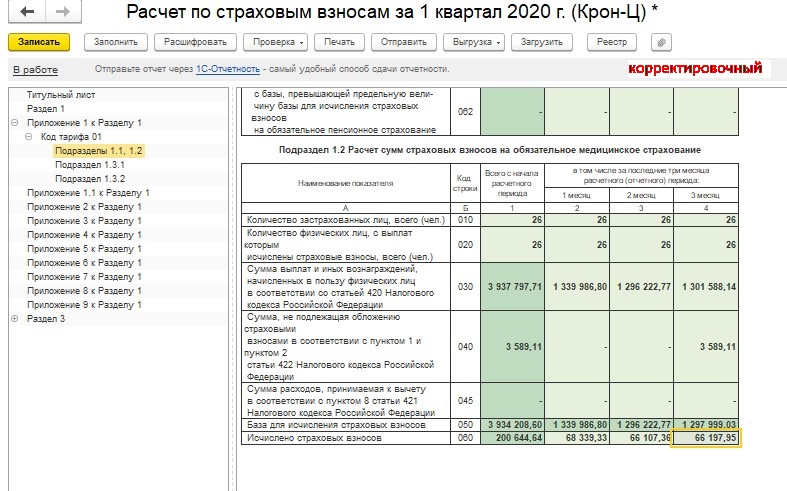

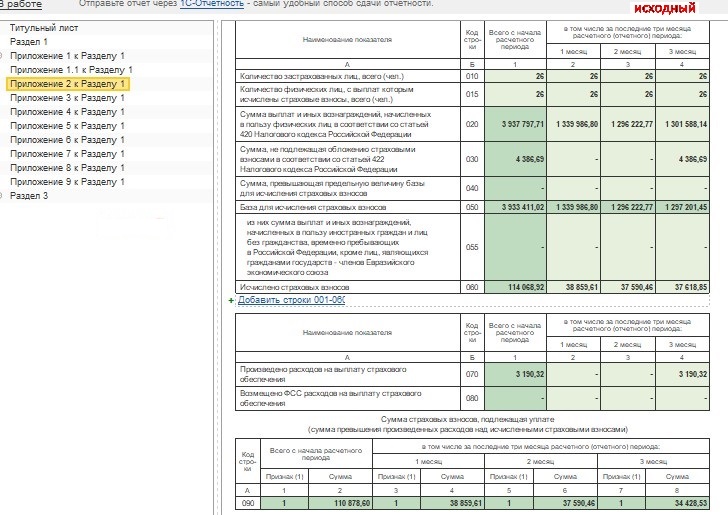

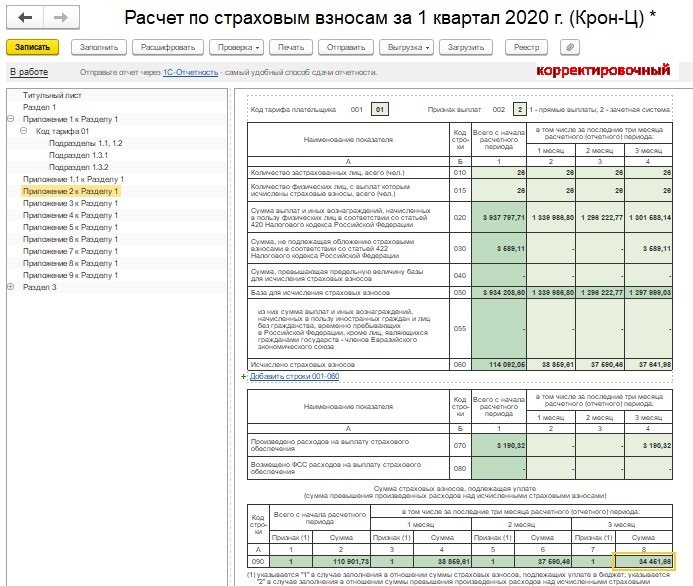

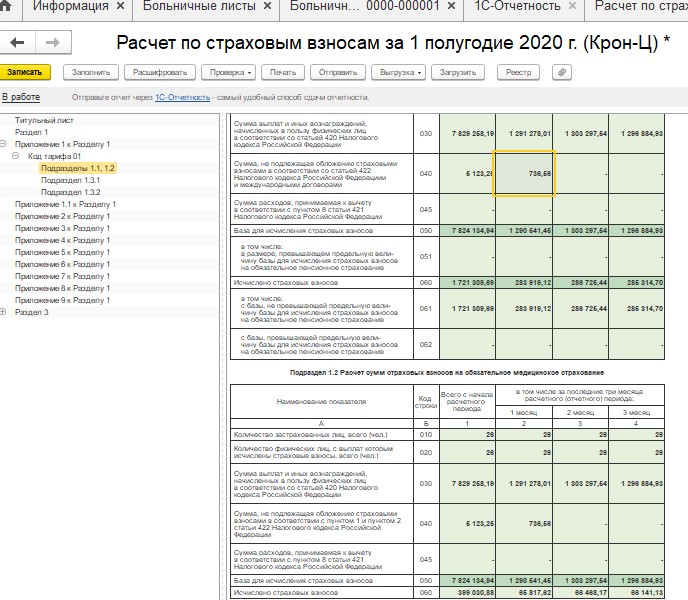

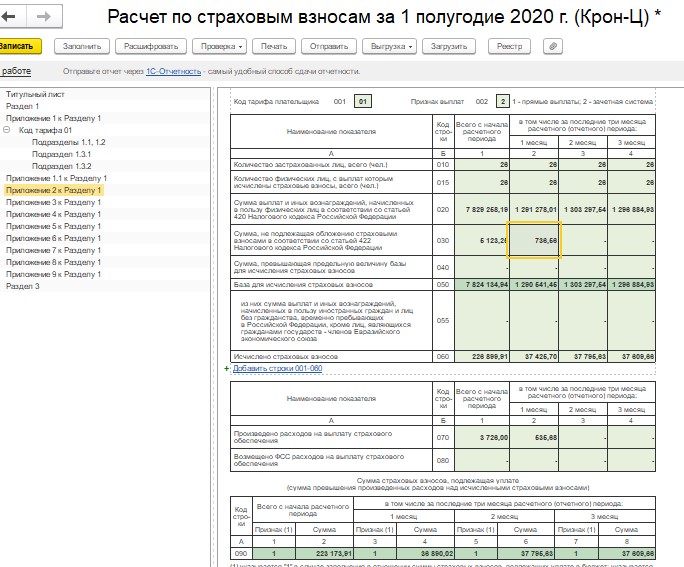

Сравним данные двух отчетов.

В Подразделе 1.1, 1.2 Приложения 1 к Разделу 1 обратите внимание, что изменилась сумма по строке 040, 050, 060, 061.

Также сравните и исправьте данные в Приложении 2 к Разделу 1. Обратите внимание, что изменение произошло по строкам 030, 050, 060, 090.

В разделе 3 необходимо отразить только те физические лица, по которым производится изменение данных. В нашем случае раздел 3 будет заполнен только на Ванькова Александра Матвеевича. Обратите внимание, что сумма по строке 140 уменьшилась.

Однако стоит заметить, что в связи с тем, что сумма страховых взносов была уменьшена на сумму излишне выплаченного больничного листа, сумма страховых взносов окажется недоплаченной страхователем. В связи с этим у работодателя возникнет обязательство по оплате пени с недоплаченных взносов. Пеню и сумму недоплаченных страховых взносов необходимо рассчитать и оплатить до сдачи корректирующего отчета за предыдущий период. В противном случае контролирующие органы могут начислить штраф в размере 20 % от суммы недоплаченных страховых взносов.

Если ошибка обнаружилась в конце года, а ошибка в расчете была в 1 квартале, то корректировку необходимо сдать за все отчётные периоды: 1 квартал, полугодие и 9 месяцев.

Ситуация № 2: произошло занижение суммы пособия (недоплата) сотруднику

Если вы обнаружили неполную выплату сумм пособия в пользу сотрудника (по вине ответственного лица или в связи с тем, что работник принёс справку с предыдущего места работы), то для начала необходимо произвести доплату за весь период, в котором сотрудник недополучил сумму рассчитанного пособия по временной нетрудоспособности.

Если недоплата произошла по вине работодателя, то согласно ст. 236 Трудового Кодекса РФ, работодатель, при нарушении сроков выплаты, причитающихся работнику, обязан выплатить сумму недоплаты с учетом процентов. При этом размер процента рассчитывается из суммы невыплаченного пособия и должен быть не ниже 1/150 ключевой ставки ЦБ РФ за каждый день задержки (дни компенсации необходимо считать, начиная со следующего дня после срока выплаты по день фактического расчета включительно). Если же сотрудник принёс дополнительные сведения, то для основания внесения исправлений в бухгалтерский и налоговый учет можно составить бухгалтерскую справку.

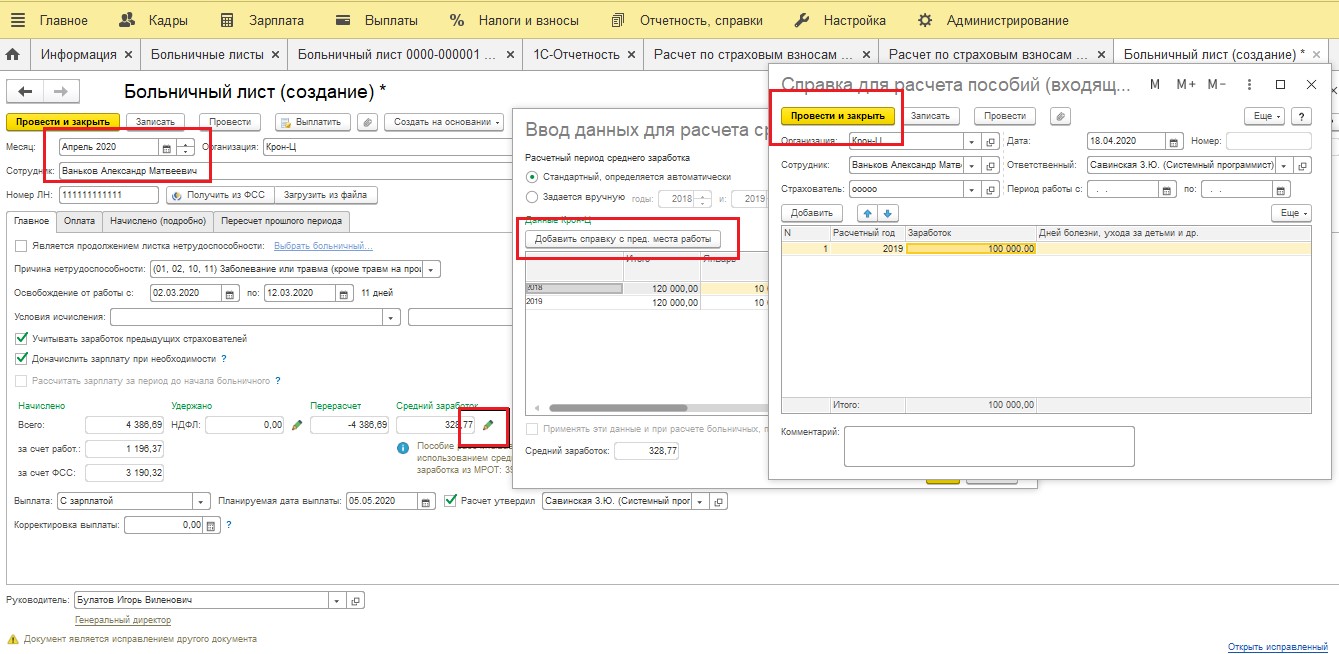

Рассмотрим ситуацию, когда больничный лист был неверно оплачен (не доплатили пособие) в одном отчётном периоде, а доплата будет происходить в другом.

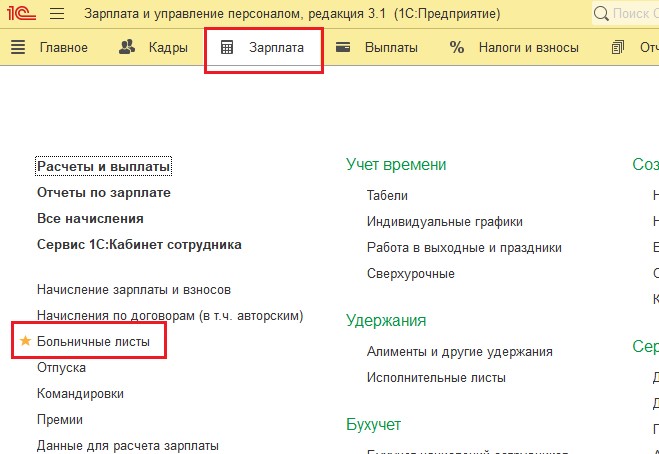

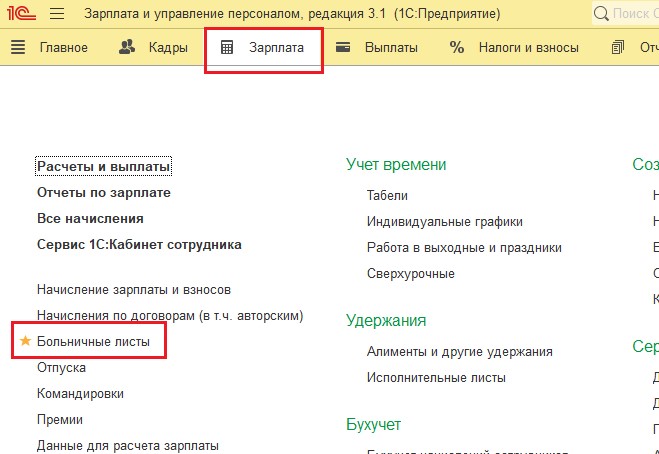

Для начала необходимо сделать исправление листка нетрудоспособности текущим периодом. Для этого заходите в раздел Зарплата — Больничные листы.

Представим, что сотрудник принёс справку о доходе с предыдущего места работы за период, который входит в расчет среднего для исчисления пособия по нетрудоспособности. Документ-исправление делаем текущим месяцем (апрелем 2020). Для корректного расчета больничного заходим в расчет среднего заработка, переходим по кнопке Доходы с предыдущего места работы.

Затем необходимо указать новые (верные) данные для расчета больничного листа. Для этого создаем новую справку о доходах сотрудника, сохраняем и пересчитываем Больничный лист.

Затем можно выплатить недоплаченную сумму пособия сотруднику.

Поговорим о сданной отчетности.

6-НДФЛ. Согласно подпункту 1 пункта 1 статьи 223 НК РФ, доплата по больничным листам считается полученной в периоде фактической выплаты, следовательно, делать какие-либо корректировки за предыдущие периоды по 6-НДФЛ не требуется.

РСВ. Несмотря на то, что выплаты пособий по временной нетрудоспособности и в связи с материнством назначает Фонд социального страхования РФ, контролирует социальные взносы с 1 января 2017 года ФНС. В связи с этим для корректности данных необходимо отразить доплаченные суммы пособий в Расчете страховых взносов за текущий период.

Для этого заходим в раздел Отчетность, справки — 1С Отчетность — Создать, выбираем Расчет по страховым взносам — Создать. Создаем отчет за текущий период (у нас это первое полугодие 2020 года).

В отчете отразиться именно сумма доплаты по больничному.

Подразделе 1.1, 1.2 Приложения 1 по строке 040 в месяце- исправлении документа (у нас это апрель, поэтому 1 месяц).

В Приложении 2: по строкам 030, 070.

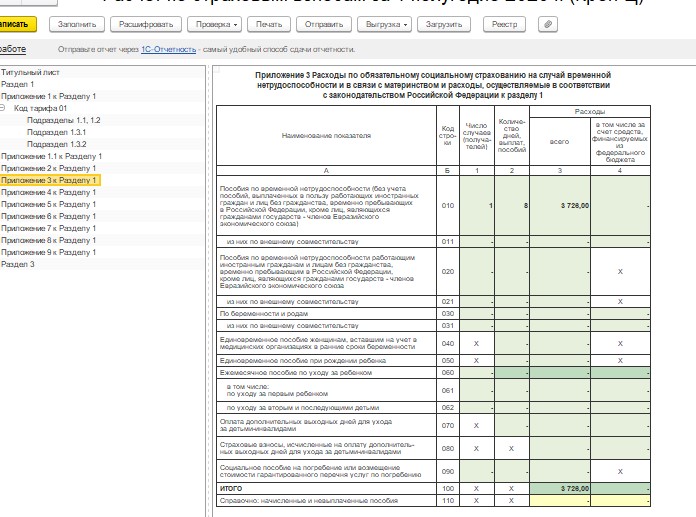

И в Приложении 3 по строке 010 накопительной суммой с начала года.

В разделе 3 данные отразятся по физическому лицу, в пользу которого была произведена доплата больничного листа в месяце начислении дохода (в нашем примере по сотруднику Ванькову Александру Матвеевичу в 1 месяце (апреле)).

БУХУЧЕТ КАРДИНАЛЬНО ПОМЕНЯЛСЯ! ВЫ ГОТОВЫ?

Как правильно внедрить в работу сразу 5 новых ФСБУ? Когда и какие сделать проводки?

Читайте также: