Как сделать перерасчет арендной платы

Обновлено: 04.07.2024

Учреждение в 2018 году по договору аренды передало в возмездное пользование имущество. На счетах бухгалтерского учета передача имущества в аренду отражена не была. Доходы от арендных платежей, которые должны были быть уплачены учреждению, в учете не отражались, и сами суммы арендных платежей не поступали. Как на счетах бухгалтерского учета отразить начисление арендных платежей (операционная аренда) и начисление пеней за просрочку их уплаты арендатором?

Начисление амортизации объекта основных средств, признанного объектом учета операционной аренды, осуществляется с отражением расходов текущего финансового периода, обособляемых на соответствующих счетах рабочего плана счетов субъекта учета.

В инвентарной карточке учета нефинансовых активов (ф. 0504031) отражается запись о передаче объекта (части объекта) в пользование иному юридическому лицу. При этом ответственным за сохранность переданного имущества указывается руководитель (уполномоченное им лицо) юридического лица, принявшего объекта (часть объекта) в пользование.

При передаче в пользование части инвентарного объекта основного средства в случае, когда субъектом учета не принято решение[2] об обособлении передаваемой части имущества (например, отдельного элемента оборудования, автомобиля, части помещения), корреспонденции по внутреннему перемещению или обособлению передаваемой части инвентарного объекта в бухгалтерском учете не отражаются. Вместе с тем в инвентарной карточке (ф. 0504031) у передающей стороны подлежит отражению информация о передаче части инвентарного объекта основного средства в пользование.

Бухгалтерские записи, отражаемые по внутреннему перемещению объекта (в сумме балансовой стоимости переданного в пользование имущества (оборудования)), осуществляются по дебету счета 0 101 00 310 и кредиту счета 0 101 00 310. Одновременно с отражением на балансовых счетах операций по внутреннему перемещению объекта нефинансового актива (отражению в инвентарной карточке (ф. 0504031) отметки о передаче объекта (его части) в пользование иному правообладателю) на соответствующих забалансовых счетах отражается информация о балансовой стоимостной величине объектов операционной аренды, переданных в пользование:

дебиторская задолженность арендатора (расчеты по доходам от собственности) в сумме обязательств арендатора (пользователя) по арендным платежам за весь срок пользования объектом учета аренды;

предстоящие доходы от предоставления права пользования активом (доходы будущих периодов, ожидаемые от исполнения арендодателем обязанности предоставления в пользование имущества) в сумме арендных платежей за весь срок пользования объектом учета аренды.

Таким образом, арендные платежи прошлых лет, не начисленные и не полученные в предыдущих отчетных периодах, предлагаем на счетах бухгалтерского учета отразить так:

Содержание операции

Дебет

Кредит

Начислены арендные платежи по договору 2018 года

Начислены пени за задержку оплаты арендных платежей

0 401 10 141 (если арендатор не оспаривает сумму пеней и согласен их уплатить)

0 401 40 141 (если арендатор оспаривает сумму пеней и не согласен уплачивать их)

Учреждением в 2018 году заключен договор аренды сроком на 2 года. По договору сумма арендных платежей – 50 000 руб. ежемесячно. За период действия договора сумма арендных платежей составила 1 200 000 руб. По состоянию на 1 января 2020 года срок действия договора истек.

На счетах бухгалтерского учета сумма арендных платежей будет показана так:

Содержание операции

Дебет

Кредит

Сумма, руб.

Начислены арендные платежи по договору 2018 года

Учреждением в 2018 году заключен договор аренды сроком на 6 лет (72 мес.). По договору сумма арендных платежей составляет 50 000 руб. ежемесячно. По состоянию на 1 января 2020 года арендные платежи должны были бы быть начислены в сумме 1 200 руб. За период с 1 января 2020 года до срока окончания действия договора аренды сумма арендных платежей равна 2 400 000 руб.

На счетах бухгалтерского учета сумма арендных платежей будет показана так:

Содержание операции

Дебет

Кредит

Сумма, руб.

Начислены арендные платежи в 2020 году:

за период действия договора с момента начала его действия до 1 января 2020 года

за период с 1 января 2020 года до срока окончания договора

[1] Стандарт утвержден Приказом Минфина РФ от 31.12.2016 № 258н.

[2] Принятие решения об обособлении в отдельный инвентарный объект основного средства части имущества, передаваемого в пользование по операционной аренде, является исключительной компетенцией субъекта учета (не является обязательным). Данное решение целесообразно принимать лишь в случае, когда такой объект имущества субъект учета предполагает в дальнейшем (по завершении срока полезного использования объекта учета аренды (по завершении договора аренды (пользования)) использовать как самостоятельный объект (с обособлением выполняемой им целевой функции).

[3] Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Что изменилось в учете арендатора

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

- на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Наименование документа

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

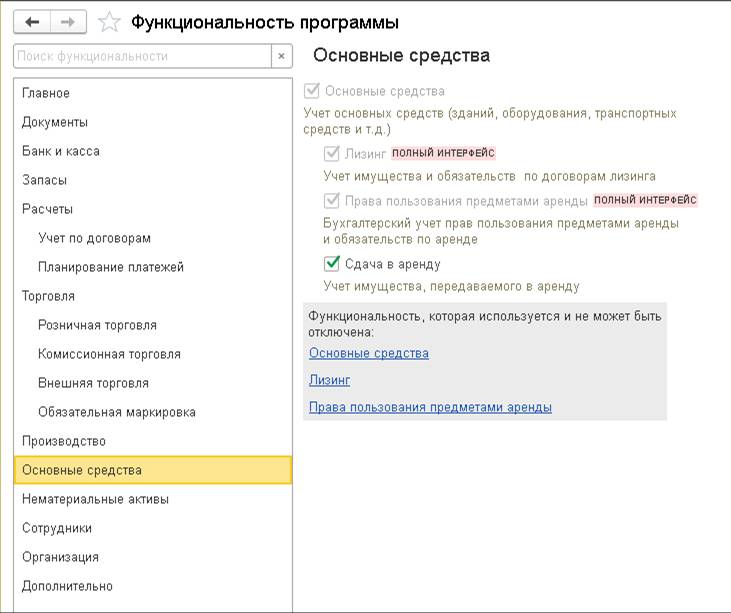

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Арендатор не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

В бухгалтерском учете арендатор использует линейный метод начисления амортизации для всех основных средств и ППА.

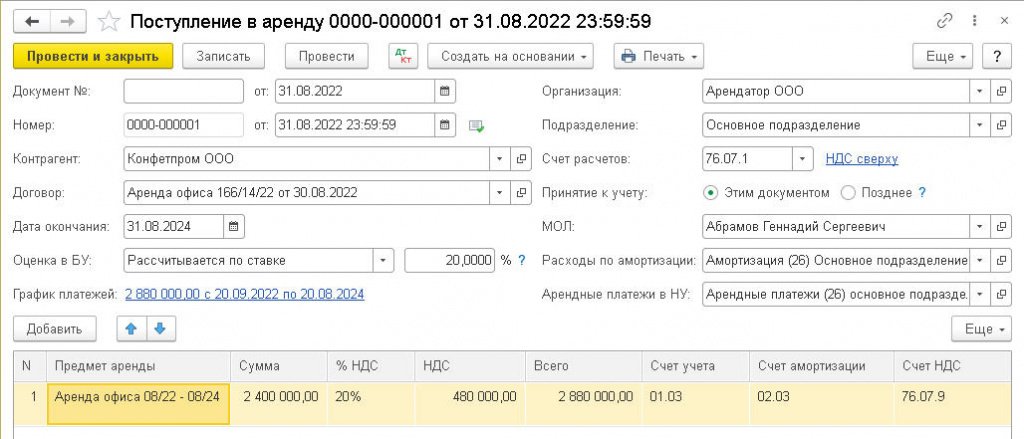

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

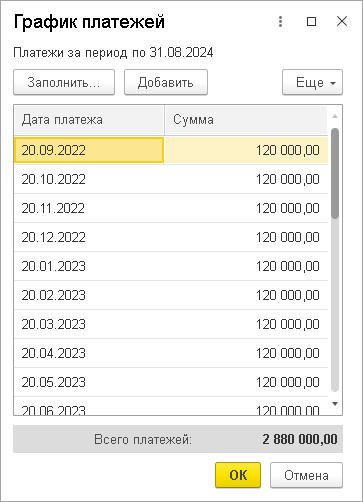

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Органам государственной власти субъектов Российской Федерации и органам местного самоуправления рекомендовано предоставлять такие же меры поддержки субъектов малого и среднего предпринимательства (п. 4 Распоряжения № 670-р).

Таким образом, действующим законодательством в ряде случаев предусмотрена отсрочка, уменьшение или освобождение от уплаты арендных платежей при аренде федерального имущества.

В данной статье рассматривается ситуация снижения арендодателем арендных платежей и освобождения арендатора от их уплаты.

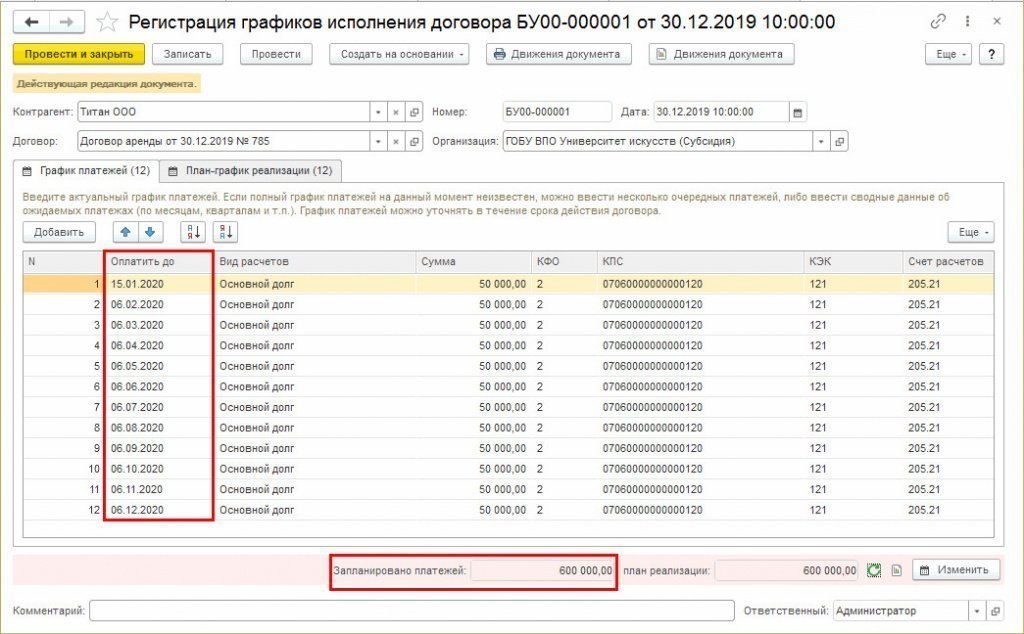

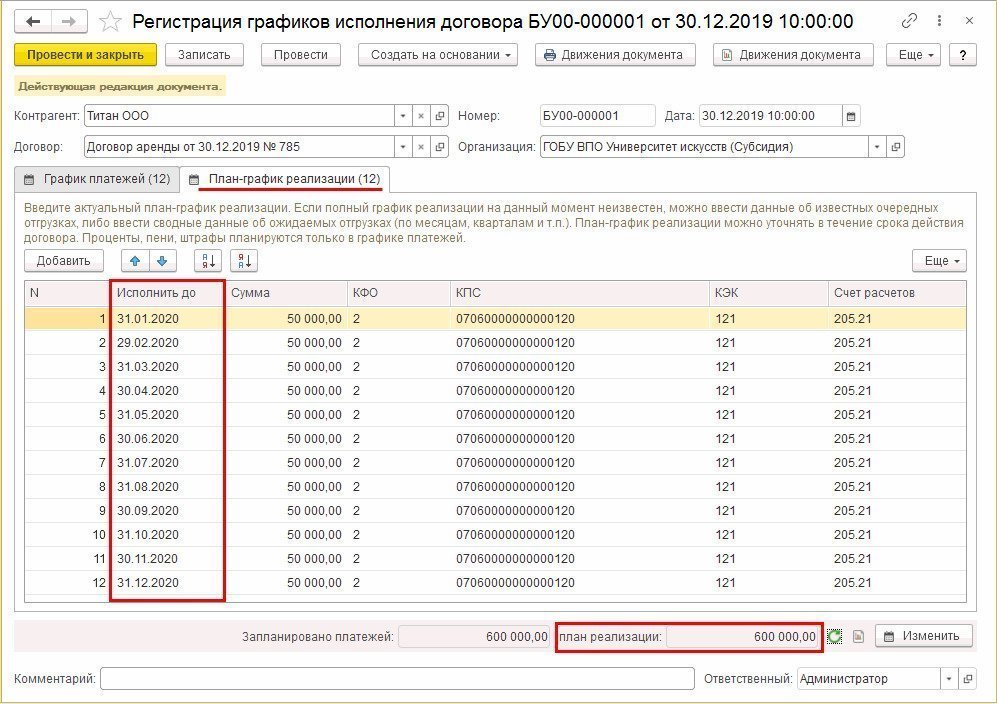

Учреждение-арендодатель в декабре 2019 года заключило договор передачи своего имущества в аренду с января 2020 года сроком на 12 месяцев, плата за пользование имуществом составляет 600 000 рублей за весь период аренды. Уплата арендных платежей производится в срок не позднее 6-го числа месяца пользования имуществом в размере 50 000 рублей.

Списание доходов будущих периодов на текущие доходы происходит в конце каждого месяца. Начиная с апреля 2020 года Арендатор не может оплатить аренду имущества, т. к. осуществляет свою деятельность в отраслях российской экономики, в наибольшей степени пострадавшей в условиях распространения новой коронавирусной инфекции. Арендатор попросил освободить его от арендных платежей с 1 апреля 2020 г. по 1 июля 2020 г. Арендодатель с Арендатором заключили дополнительное соглашение к договору аренды, предусматривающее освобождение от арендных платежей на указанный срок.

В случае освобождения арендатора от арендных платежей возможны два варианта отражения арендодателем данной операции в бухгалтерском учете:

Далее рассмотрим оба варианта отражения арендодателем освобождения арендатора от арендных платежей в программе.

В БГУ2 предусмотрена возможность ведения и контроля графиков платежей, а также планов-графиков реализации по договорам с контрагентами. Ведение графиков платежей по договорам с арендаторами дает возможность видеть актуальную задолженность, не терять контроль над дебиторской задолженностью, контролировать своевременное поступление оплаты.

Подробнее о ведении и контроле исполнения графиков.

Функциональность недоступна в базовой версии БГУ2.

Подробный порядок оформления арендодателем в БГ2 документов по учету объектов операционной аренды приведен в статьях:

Корректировка графика платежей и плана-графика реализации по договору аренды

Вне зависимости от выбранного варианта отражения в бухгалтерском учете освобождения арендатора от арендных платежей, с отражением упущенной выгоды или без нее, график платежей по договору аренды меняется, а значит, его необходимо скорректировать — исключить арендные платежи за периоды освобождения арендатора от арендной платы.

План-график реализации по договору операционной аренды соответствует графику платежей по общей сумме и отражает общий объем доходов от реализации или, другими словами, — общую сумму актов об оказании услуг, которые будут выставлены арендатору по данному договору. Таким образом, план-график реализации необходимо скорректировать (уменьшить) на ту же сумму, что и график платежей.

План-график реализации согласно заключенному договору аренды введен этим же документом.

Датой подписания договора документом Начисление доходов будущих периодов (раздел Услуги, работы, производство — Долгосрочные договоры, аренда), вид операции — Передача в аренду, начислены доходы будущих периодов на сумму договора.

Согласно примеру до апреля 2020 года Арендодатель регулярно получал арендные платежи от арендатора, с апреля поступление арендных платежей прекратилось. С января по апрель Арендодатель отражал начисление арендных платежей (доходы текущего периода) документом Списание доходов будущих периодов.

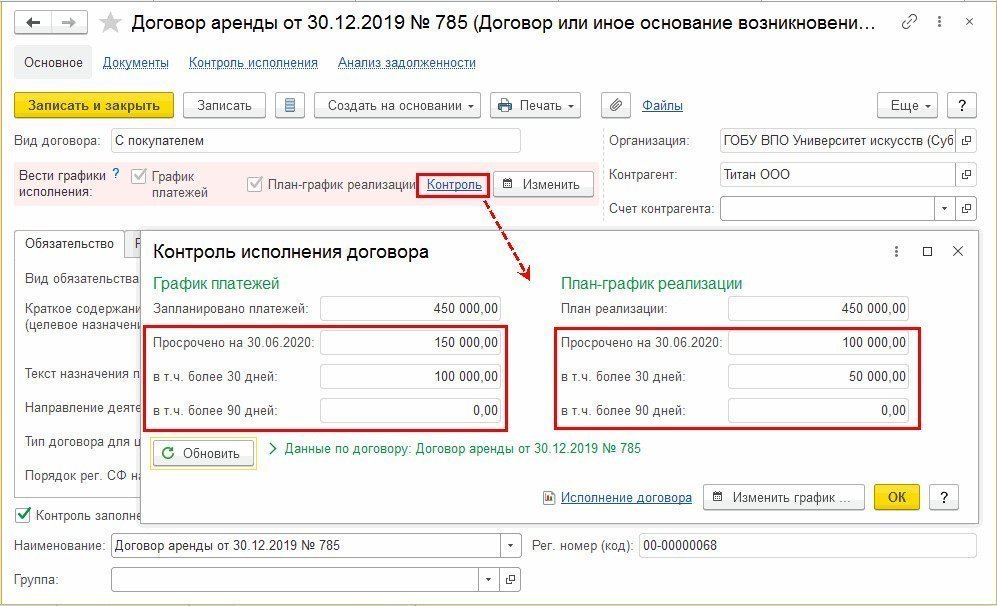

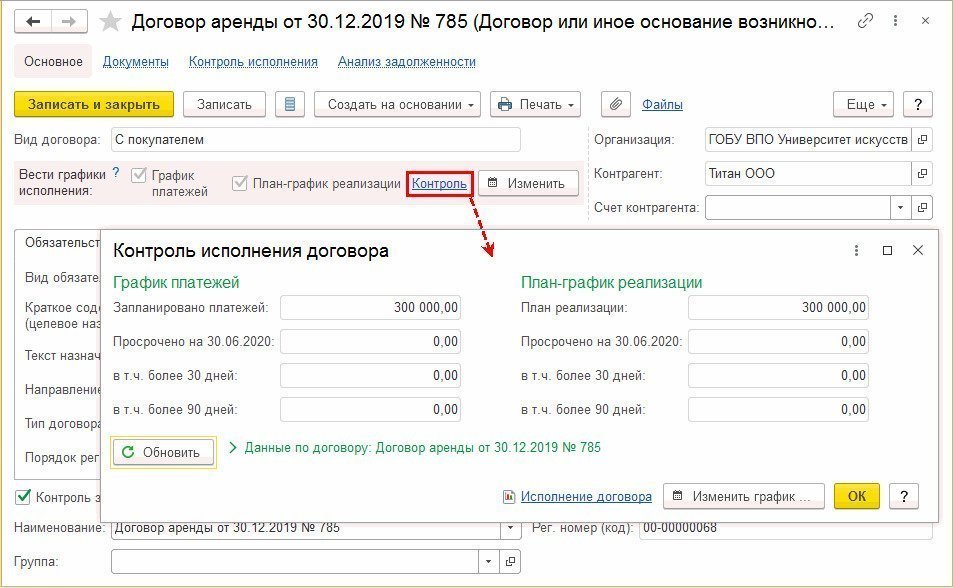

По ссылке Контроль из карточки договора с Арендатором можно увидеть исполнение договора аренды на текущий момент, например на 30 июня 2020 года.

Из контроля исполнения договора видно, что на дату 30.06.2020 появились просроченные платежи на сумму 150 000 рублей, в том числе просроченные более 30 дней — 100 000 рублей. А также имеется просрочка по плану-графику реализации на сумму 100 000 рублей, в том числе просрочка более 30 дней — 50 000 рублей, поскольку доходы текущего периода с апреля по июнь 2020 начислены не были.

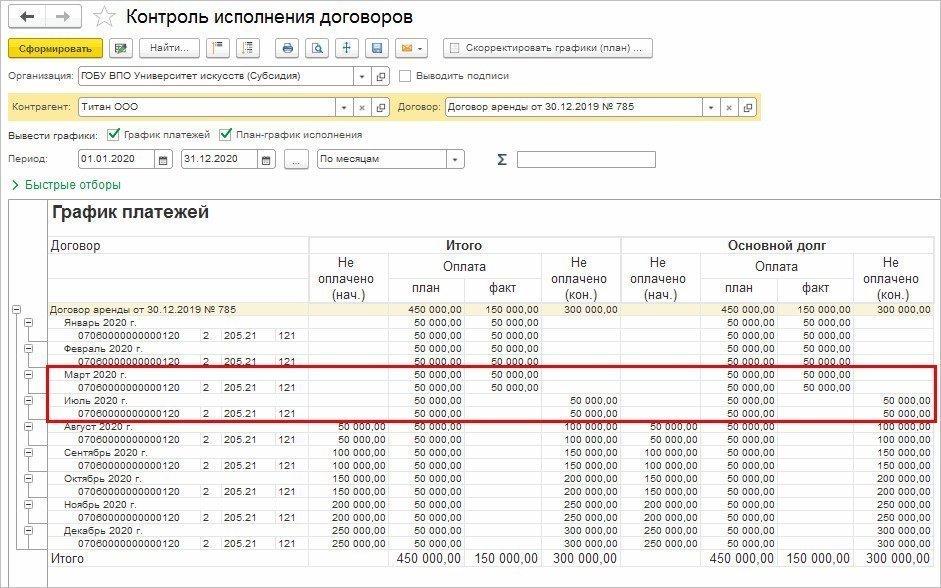

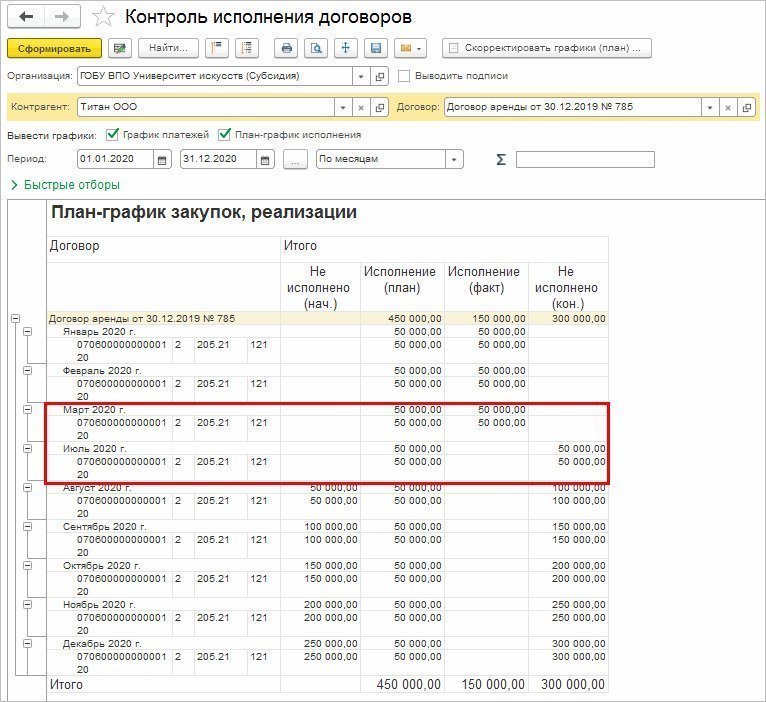

План-фактный анализ графиков исполнения договора за период с января по июнь будет выглядеть следующим образом.

Согласно сформированному отчету с 01 января по 30 июня 2020 года, начиная с апреля со стороны Арендатора имеются просроченные арендные платежи, а со стороны Арендодателя — невыполнение плана реализации (не начислены доходы текущего периода).

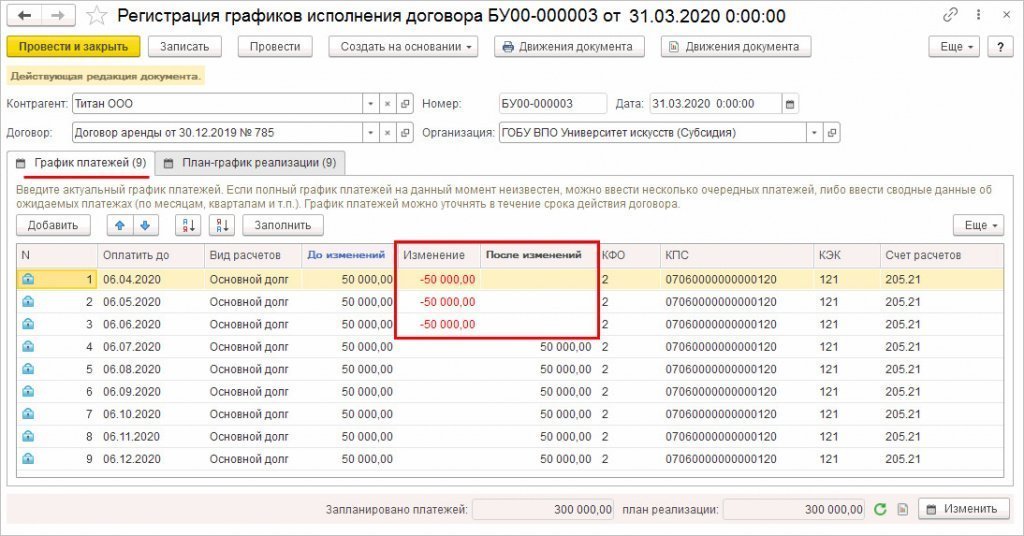

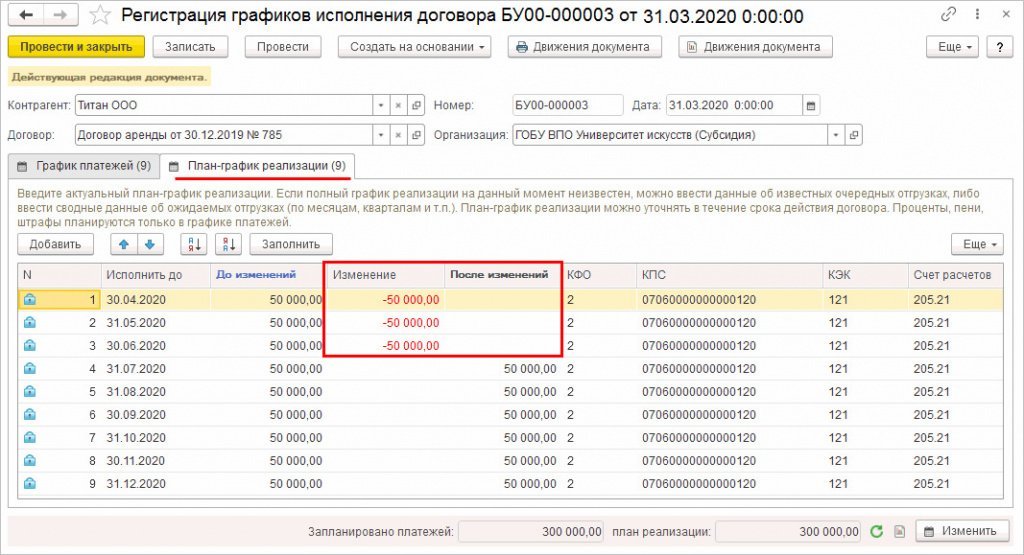

Для отражения факта освобождения арендатора от арендных платежей в соответствии с заключенным дополнительным соглашением следует скорректировать график платежей и план-график реализации.

В открывшемся документе на закладке График платежей в графе Изменение по тем месяцам, в которых согласно дополнительному соглашению к договору аренды предоставляется освобождение, указать сумму платежа с минусом. После чего в графе После изменений по данным месяцам значения будут обнулены.

В случае уменьшения арендных платежей в графике платежей следует отразить суммы уменьшения по тем месяцам, в которых оно присутствует.

Аналогичные действия следует отразить и на закладке План-график реализации.

В случае уменьшения арендных платежей в плане-графике реализации следует отразить суммы уменьшения по тем месяцам, в которых оно присутствует.

После корректировки графика платежей и плана-графика реализации по договору аренды отчет Контроль исполнения договоров за 2020 год не будет содержать в Графике платежей данных по арендным платежам в апреле, мае и июне.

В Плане-графике закупок, реализации также не будет данных по реализации в указанные месяцы.

В случае уменьшения арендных платежей в Графике платежей и Плане-графике закупок, реализации по месяцам будут отражены скорректированные в сторону уменьшения суммы платежей и реализации.

По ссылке Контроль из карточки договора можно увидеть, что на 30.06.2020 задолженность исчезла из разряда просроченной.

Далее рассмотрим отражение в БГУ2 варианта 1 (без отражения упущенной выгоды) и варианта 2 (с отражением упущенной выгоды) в случае освобождения арендатора от арендных платежей (уменьшения арендных платежей).

Вариант 1. Уменьшение остатка доходов будущих периодов по договору аренды без отражения в учете упущенной выгоды

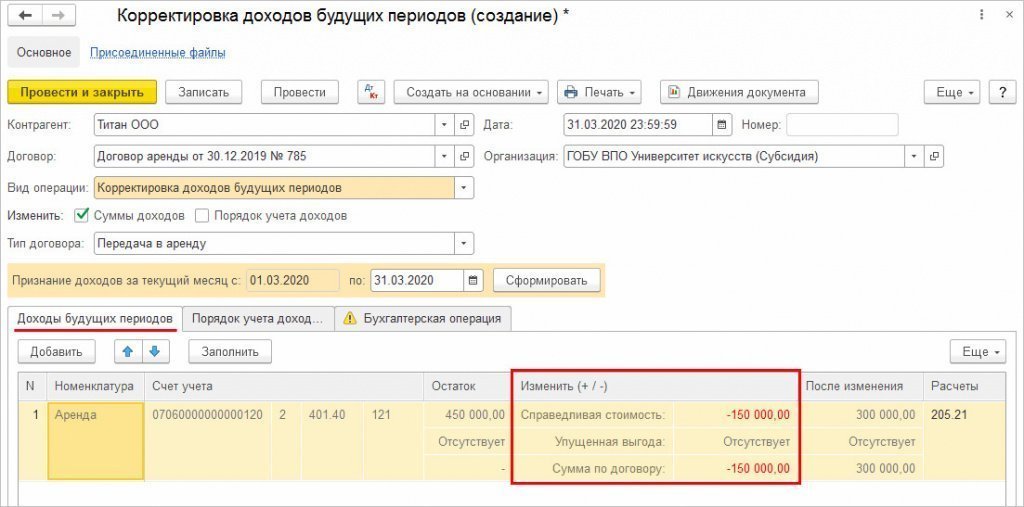

Для корректировки объектов учета операционной аренды следует ввести документ Корректировка доходов будущих периодов с видом операции Корректировка доходов будущих периодов и изменением Суммы доходов.

Если по договору аренды Способ признания доходов к моменту корректировки доходов будущих периодов указан По месяцам, то в документе Корректировка доходов будущих периодов следует установить также флаг Изменить: Порядок учета доходов. После чего на закладке Порядок учета доходов в реквизите Признание доходов выбрать вариант По графику. В этом случае доходы будущих периодов будут относиться на финансовый результат текущего периода согласно введенному плану-графику реализации.

При выборе контрагента и договора программа предложит заполнить документ остатками на счетах бухгалтерского учета, при нажатии кнопки Да табличная часть закладки Доходы будущих периодов будет заполнена автоматически.

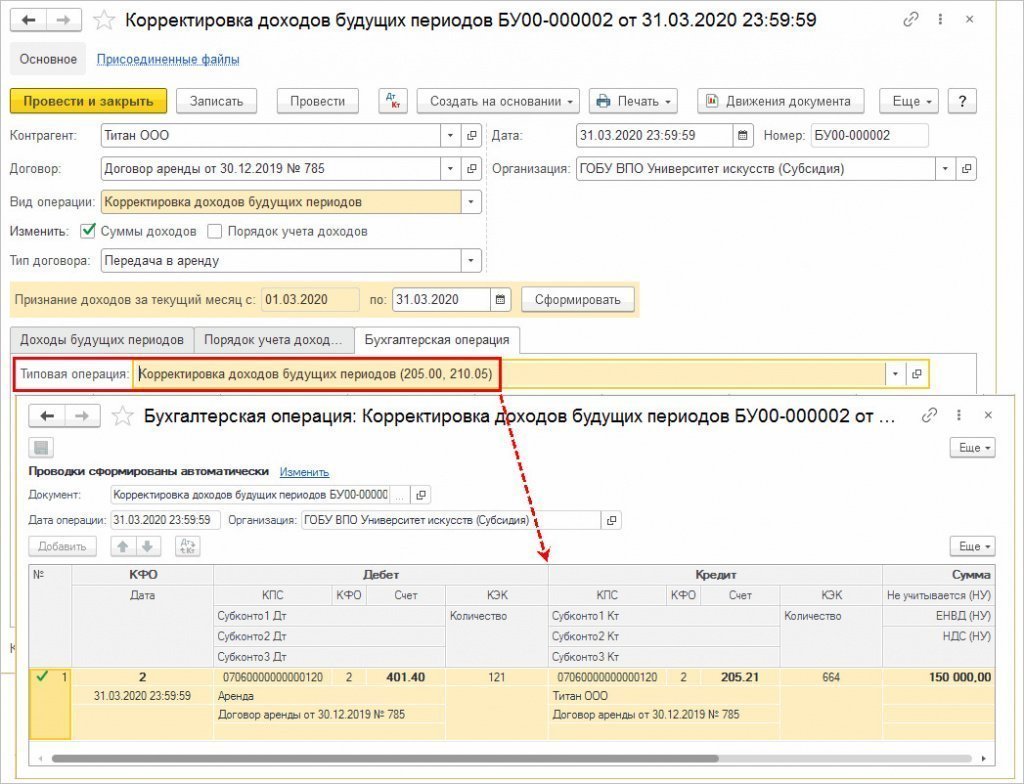

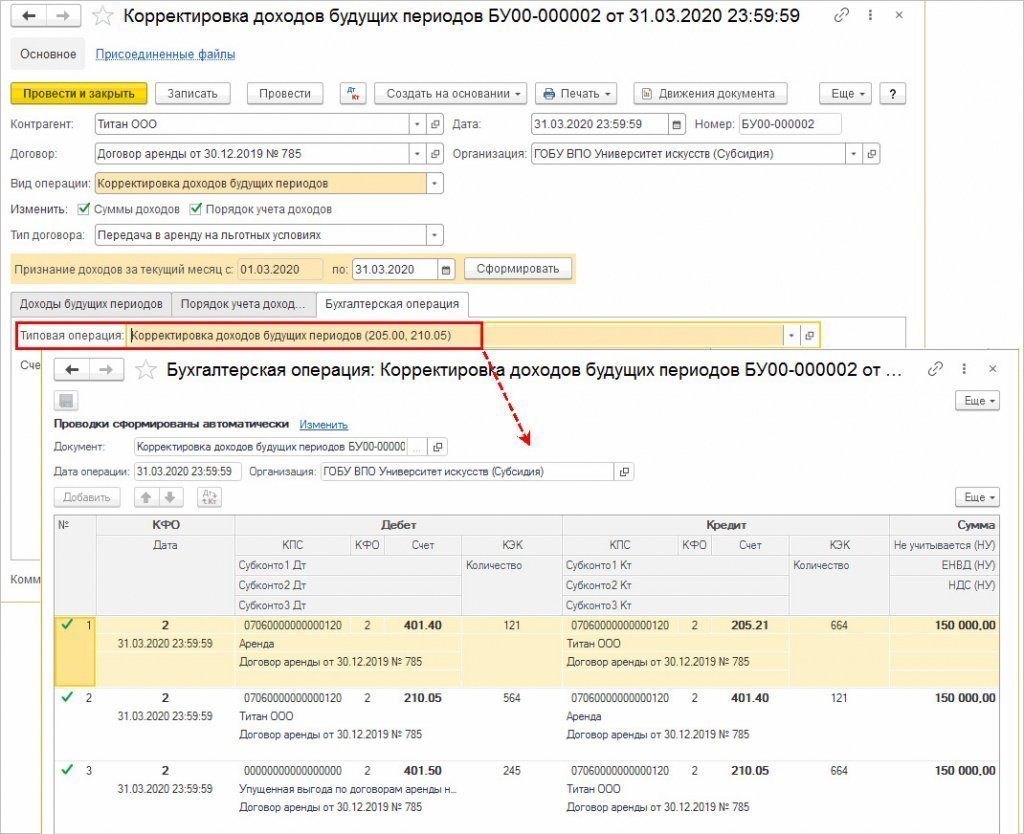

На закладке Бухгалтерская операция необходимо выбрать типовую операцию Корректировка доходов будущих периодов (205.00, 210.05).

При проведении документа будут сформированы бухгалтерские записи по уменьшению предстоящих доходов от предоставления права пользования активом на сумму арендных платежей за три месяца, по которым арендатору предоставляется освобождение, в корреспонденции со счетом учета дебиторской задолженности.

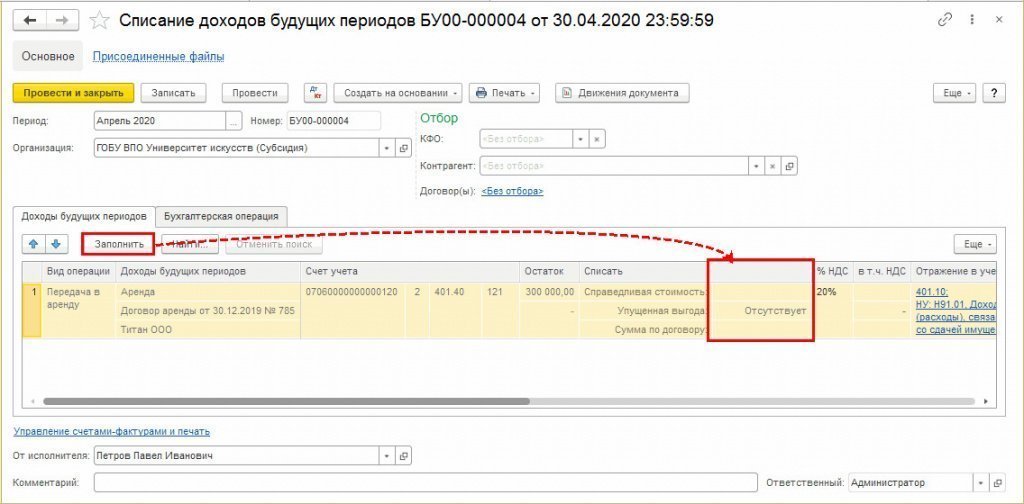

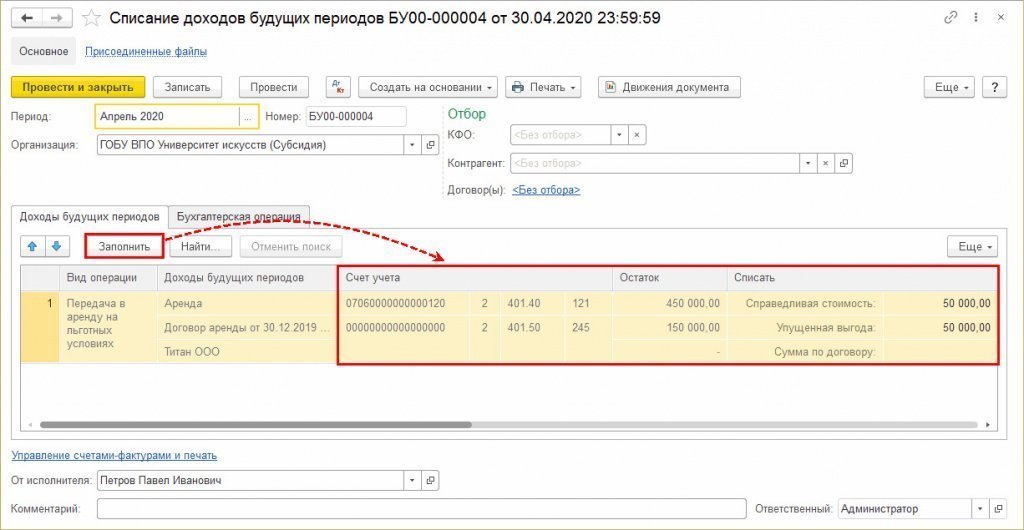

После отражения корректировки доходов будущих периодов в документе Списание доходов будущих периодов за апрель 2020 по кнопке Заполнить по такому договору будет указан только остаток на счетах доходов будущих периодов без расчета отложенных доходов от представления прав пользования активом (строка Справедливая стоимость). Таким образом, бухгалтерские записи по списанию доходов будущих периодов и начислению доходов текущего периода за апрель 2020 года сформированы не будут.

Аналогичные документы будут за май и июнь 2020 года.

С июля 2020 года списание доходов будущих периодов будет производиться согласно плану-графику реализации без корректировки.

Вариант 2. Предоставление арендатору льготы с отражением расходов по упущенной выгоде

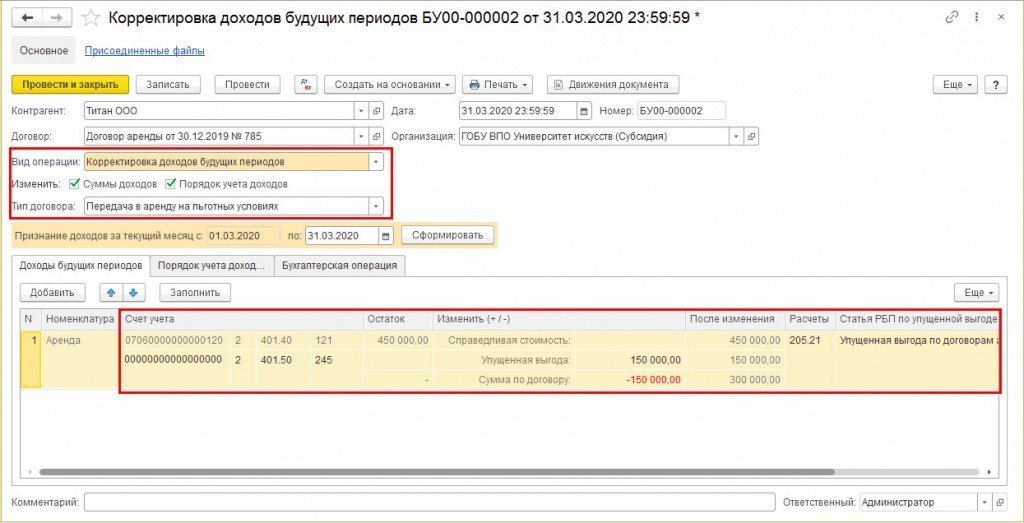

Для корректировки объектов учета операционной аренды следует ввести документ Корректировка доходов будущих периодов. В документе следует установить следующие параметры:

- вид операции — выбрать Корректировка доходов будущих периодов;

- изменить — флаги Суммы доходов и Порядок учета доходов;

- тип договора — изменить на Передача в аренду на льготных условиях.

При выборе контрагента и договора программа предлагает заполнить документ остатками на счетах бухгалтерского учета, при нажатии кнопки Да табличная часть закладки Доходы будущих периодов заполняется автоматически.

Затем на закладке Доходы будущих периодов в графе Изменить (+\-) — Упущенная выгода следует указать сумму арендных платежей за три месяца. В строке Сумма по договору автоматически рассчитывается корректировка суммы расчетов по договору.

В табличной части также необходимо заполнить полный счет учета отложенных расходов по упущенной выгоде (401.50) и указать Статью РБП по упущенной выгоде.

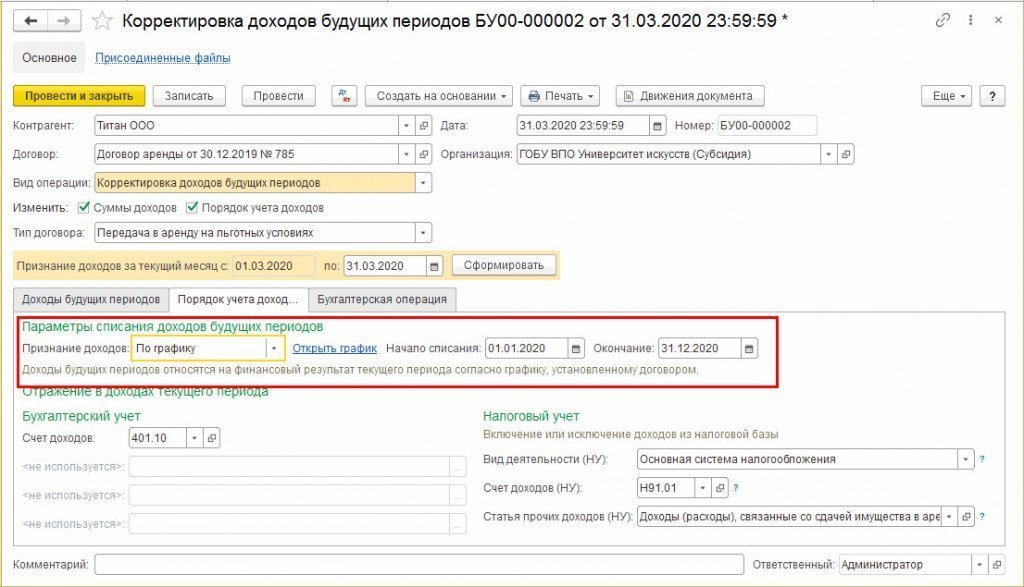

На закладке Порядок учета доходов в реквизите Признание доходов следует выбрать вариант По графику и в реквизитах Начало списания и Окончание указать период действия договора, согласно примеру — это период 01.01.2020 — 31.12.2020.

Указывать срок списания доходов будущих периодов по договорам аренды на льготных условиях необходимо, чтобы для расчета списания доходов будущих периодов (документ Списание доходов будущих периодов) месяцы, в которых арендатор освобожден от арендных платежей, программа воспринимала как льготные.

На закладке Бухгалтерская операция необходимо выбрать типовую операцию Корректировка доходов будущих периодов (205.00, 210.05).

При проведении документа формируются бухгалтерские записи по уменьшению предстоящих доходов от предоставления права пользования активом на сумму арендных платежей за три месяца, по которым арендатору предоставляется освобождение, также будут сформированы проводки по упущенной выгоде при аренде на льготных условиях. При этом справедливая стоимость договора останется прежней.

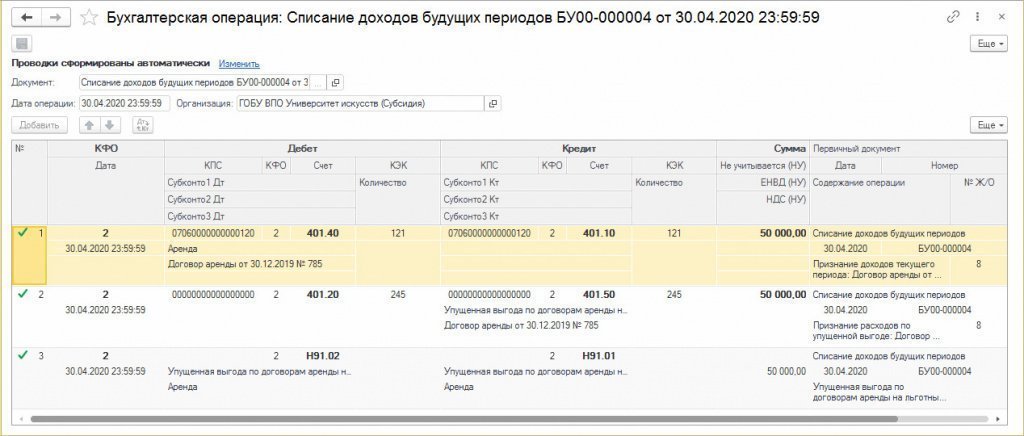

После отражения корректировки доходов будущих периодов в документе Списание доходов будущих периодов за апрель 2020 по кнопке Заполнить будут отражены остатки на счете учета доходов будущих периодов и счете учета отложенных расходов по упущенной выгоде от предоставления прав пользования (колонка Остаток), а также рассчитаны суммы доходов от предоставления права пользования активом и расходов по упущенной выгоде, которые будут отнесены на финансовый результат текущего периода (колонка Списать).

Аналогичные документы Списание доходов будущих периодов будут за май и июнь 2020 года. С июля 2020 года списание доходов будущих периодов будет производиться согласно плану-графику реализации без корректировок, то есть на сумму 50 000 рублей без отражения расходов по упущенной выгоде.

Пандемия COVID-19 неблагополучно сказывается на отношениях в области аренды имущества: многие арендаторы оказались в затруднительном финансовом положении. Расскажем, как им обратиться к арендодателю с просьбой о снижении арендной платы.

Изменение условий аренды имущества из-за коронавируса

Указы Президента, объявившие период с 30 марта по 11 мая 2020 года нерабочим, привели к потере дохода многих бизнесменов. При этом обязанность по выдаче зарплаты и арендным платежам сохранилась.

- отсрочка и рассрочка;

- уменьшение размера платежей.

Если у вас остались вопросы о снижении арендной платы, ответы на них вы можете найти в КонсультантПлюс.

При обращении льготных категорий арендаторов (субъектов МСП и наиболее пострадавших от коронавируса) закон гарантирует предоставление отсрочки, но изменение размера арендной платы в любом случае требует достижения договоренности с арендодателем. Это значит, что владелец имущества не обязан безоговорочно соглашаться на ту сумму аренды, которую предлагает арендатор.

При этом расторжение договора в текущих условиях для арендодателя непривлекательно, так как найти нового арендатора, не имеющего финансовых сложностей, проблематично.

Первый шаг к изменению условий договора аренды — письменное обращение к арендодателю.

Что указать в письме об изменении арендной платы

В письмо о снижении арендной платы включаются:

- общие сведения об условиях аренды: реквизиты договора, данные об арендуемом объекте и размере платы за него;

- обстоятельства, вызвавшие трудности у арендатора, в том числе в связи с принятием новых нормативных актов (например, о введении режима повышенной готовности в регионе);

- предложение о конкретной сумме арендной платы, посильной для арендатора, и периоде, в течение которого он хотел бы ее вносить;

- при желании — напоминание арендодателю о добросовестном исполнении обязательств по договору с приложением подтверждающих документов.

Образец письма о снижении арендной платы

Обращение к арендодателю может выглядеть так:

Вы также можете скачать образец письма арендодателю об освобождении от арендной платы в связи с пандемией коронавируса COVID-19 на сайте КонсультантПлюс.

Если арендодатель согласится на предлагаемый размер арендной платы, стороны заключат дополнительное соглашение к договору аренды. Как его составить, смотрите здесь.

Схема ситуации: Арендатор и Арендодатель заключили договор аренды нежилого помещения, зарегистрировали его как положено. По договору арендная плата составила 1 669 200 рублей с 01.03.2015 по 31.08.2015. Но 01.08.2015 стороны подписали дополнительное соглашение к договору аренды: арендная плата непосредственно на август месяц должна быть снижена до 1 375 200 рублей.

Но кто-то у Арендатора потерял бдительность и за август 2015 года перечислил Арендодателю плату в прежнем размере – 1 669 200 рублей. С 31.10.2015 договор аренды был вообще расторгнут.

Арендатор понял, что ошибся, перечислив за август денег больше, чем договаривались. Но просьба Арендатора вернуть переплату, Арендодателем была оставлена без ответа.

Пришлось Арендатору тревожить суд иском о взыскании неосновательного обогащения в виде излишне оплаченной аренды 294 000 рублей и процентов за пользование чужими деньгами.

Но Арендатор не сдался и обратился в кассационный суд. А кассационный суд решения предыдущих инстанций отменил, и требования Арендатора удовлетворил в полном размере.

Во-вторых, суд указал, что спорят стороны по конкретному августу месяцу, так что не надо сюда подтаскивать другие периоды. Причем здесь 31.10.2015? Речь идёт о переплате в августе! Какое отношение к переплате за август имеет дата освобождения спорных помещений (31.10.2015)? Никакого. Если есть проблемы с деньгами в районе 31.10.2015, то разбирайтесь с ними отдельно.

Ну и, в-третьих, факт оплаты арендной платы в большем размере, чем предусмотрено дополнительным соглашением от 01.08.2015, подтвержден документально – есть платежка. Значит, гражданин Арендодатель, верните переплату обратно.

Нет КонсультантПлюс?

Оформите заявку на доставку полной версии документа

или самостоятельно подберите комплект, с учетом особенностей именно Вашей организации

Читайте также: