Как сделать пенсию

Обновлено: 07.07.2024

Оформление пенсии — длительный и непростой процесс; для сбора документов будущему пенсионеру приходится обращаться в отдел кадров. Как оказать помощь в оформлении пенсии работнику?

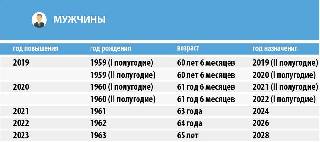

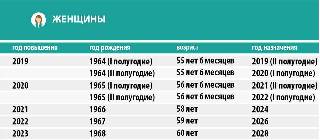

Кто может претендовать на пенсию по старости в 2020 году

Пенсия по старости — это регулярный ежемесячный денежный доход, выплачиваемый лицам, достигшим пенсионного возраста. Кому вообще удастся выйти на пенсию в 2020 году? Ознакомьтесь с периодами изменения пенсионного возраста, списком и образцами документов, а также нюансами взаимодействия работодателя с Пенсионным фондом РФ.

При наступлении пенсионного возраста сотрудник решает, работать ему дальше или уволиться. Для оформления пенсии граждане могут самостоятельно обращаться в Пенсионный фонд России (ПФР). Но многие компании, чтобы не отвлекать сотрудников от производственного процесса, сами начинают собирать информацию о стаже будущего пенсионера, готовить и проверять необходимые документы. Затем они подают их в соответствующие госструктуры, соблюдая установленные для этой процедуры сроки. Занимается этим обычно отдел кадров и бухгалтерия предприятия.

В новом пенсионном законодательстве закреплены условия и требования к гражданам, которые собираются оформить пенсионные пособия в 2020 году и получать их по старости.

Условия выхода на пенсию по старости в 2020 году таковы:

- Пенсионный возраст для мужчины должен быть 60,5 лет, а для женщины — 55,5 лет.

- Страховой стаж у будущих пенсионеров должен составлять 10 лет.

- Число пенсионных баллов, он же показатель ИПК, должен равняться 16,2 балла.

Напомним таблицу периодов выхода на пенсию, подготовленную Пенсионным фондом и размещенную на официальном сайте ПФР.

Обратиться в ПФР гражданин может в любой из указанных выше периодов по тем условиям, которые мы указали. Заявление он сможет подать раньше, но выплаты начнут производить, как только гражданину исполнится 60,5 или 55,5 лет.

Оформляем пенсию сотруднику

Действия работника

Оформление пенсии: с чего начать? Вот главный вопрос, который заботит будущих пенсионеров. Ответ прост: со сбора необходимого пакета документов для передачи в ПФР.

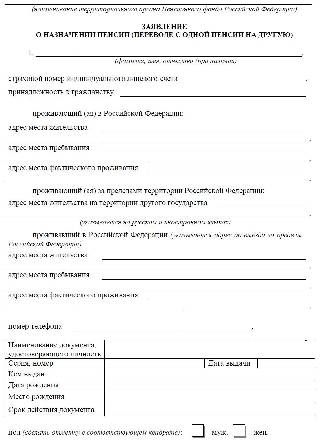

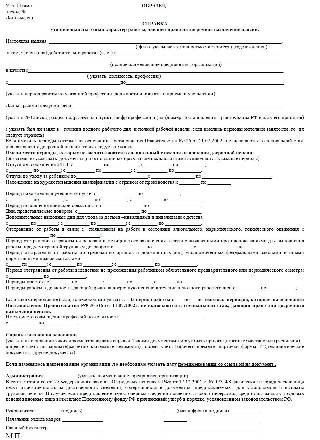

Обратиться в Пенсионный фонд с соответствующим заявлением должен сам работник. К заявлению необходимо приложить документы согласно перечню, утвержденному Приказом Минтруда России от 28.11.2014 № 958н.

Основной перечень документов:

- заявление (скачайте бланк в конце статьи);

- паспорт (для граждан РФ) или вид на жительство (для иностранных граждан и лиц без гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- трудовая книжка или документы, подтверждающие продолжительность страхового стажа. Например, бумаги, которые выдает работодатель при увольнении с работы, могут быть приняты в подтверждение страхового стажа с условием, что они не содержат основания для их выдачи;

- справка о среднемесячном заработке за 60 месяцев подряд до 01.01.2002 в течение трудовой деятельности. Работодателям необходимо предоставить сведения о среднемесячном заработке за 2000–2001 годы;

- документ, подтверждающий период службы в армии (копия страниц 1, 3 и 8 военного билета);

- реквизиты банковского счета для перечисления выплат.

Действия кадровика

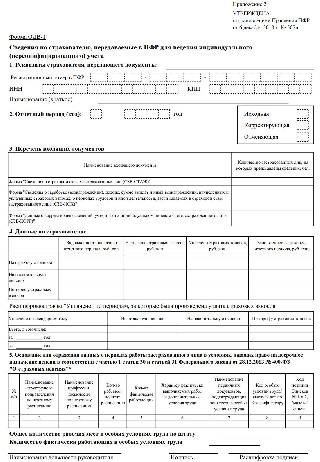

1. Подготовка документов.

При подготовке документов работник кадровой службы в течение 10 дней после обращения работника подает в ПФР:

- сведения по форме СЗВ-СТАЖ (утв. Постановлением Правления ПФР от 06.12.2018 № 507п);

- ОДВ-1;

- АДВ-6-1;

- пояснительную записку.

Страховой стаж вычисляется состоянием на дату их заполнения. В него включается не только период работы на различных предприятиях, но и военная служба, уход за ребенком до трех лет, время получения пособия по безработице, участие в оплачиваемых общественных работах, уход за инвалидом 1 группы или лицом, перешагнувшим 80-летний возраст. Эти периоды называются нестраховыми.

2. Проверка и выдача трудовой книжки.

Как профессионал своего дела, кадровик проверяет трудовую книжку на наличие возможных исправлений и неточностей. В случае выявления неправильного заполнения он помогает будущему пенсионеру собрать соответствующие доказательства, подтверждающие стаж. Нужно проследить, чтобы все данные в документах соответствовали действительности (Ф.И.О., даты, числа и т. п.), чтобы избежать дальнейшей бумажной волокиты.

Кадровик по письменному заявлению работника обязан выдать ему трудовую книжку для предъявления в ПФР, а потом проследить, чтобы тот вернул книжку назад.

3. Проверка сведений.

Для проверки предоставленных данных в ПФР работодатель запрашивает выписку из индивидуального лицевого счета.

4. Увольнение пенсионера — только по его желанию.

В случае если сотрудник хочет закончить трудовую деятельность и уйти на пенсию, его увольняют с того дня, который указан им в заявлении. Отрабатывать положенные при увольнении две недели он не обязан. Если сотрудник желает работать дальше, увольнять его нельзя. Также нельзя переоформить бессрочный трудовой договор на срочный.

Кто имеет право на досрочную пенсию

Законодательством предусмотрено право на оформление пенсии досрочно. При каких условиях оно предоставляется, читайте в следующих нормативных актах:

Условиями назначения для них льготной пенсии с 2020 года по-прежнему остаются:

- Достижение пенсионного возраста, установленного отдельно для списков 1 и 2.

- Наличие полного общего страхового стажа и необходимого количества пенсионных баллов (ИПК).

- Наличие необходимого льготного стажа.

На досрочную пенсию могут претендовать следующие категории граждан:

- работники, имеющие необходимый льготный стаж за работу в тяжелых и опасных условиях труда;

- отработавшие в районах Крайнего Севера или в приравненных к ним местностях;

- педагоги и медицинские работники при наличии педагогического (25 лет) или медицинского (30 лет) стажа;

- многодетные мамы, родившие и воспитавшие до восьмилетнего возраста пять и более детей (они приобретают право на пенсию в 50 лет);

- матери (или отцы), воспитавшие ребенка-инвалида с детства (они имеют право выхода на пенсию на пять лет раньше общеустановленного возраста: женщины — в 50 лет, мужчины — в 55 лет).

Вступивший в силу с 01.01.2019 закон № 350-ФЗ, которым предусматривается повышение пенсионного возраста с 2020 года, изменяет существующую сейчас систему досрочных пенсий в России. В частности, новый закон предусматривает изменение сроков выхода для таких льготных пенсий, как:

- по выслуге лет — для учителей, медработников, творческих профессий;

- для жителей районов Крайнего Севера и приравненных к ним территорий.

Для этих категорий граждан увеличится период трудоспособности, начиная с 01.01.2019. Согласно новому закону, требования к специальному профессиональному стажу для этих категорий работников изменяться не будут, но срок оформления пенсионных выплат для них будет отложен на 5 лет относительно года приобретения требуемого стажа.

Все изменения будут проходить постепенно, в несколько этапов, предусматривая переходные положения, в течение которых срок выхода на пенсию будет постепенно повышаться, пока не достигнет предусмотренных законопроектом значений.

Оформить пенсионные выплаты педагогам и медработникам можно будет и согласно общеустановленным требованиям, то есть в 60 лет — для женщин или 65 лет — для мужчин.

Помимо медиков и педагогов, право на досрочное оформление пенсионных выплат полагается работникам творческой деятельности (в театрально-зрелищных организациях). Для них старым законом установлены требования к специальному стажу в зависимости от вида работ — от 15 до 30 лет. Новый закон предусматривает для них аналогичное повышение возраста до 55-60 лет соответственно. Изменение для них будет происходить тоже поэтапно, с ежегодным повышением на 1 год.

Для граждан, которые в связи с работой в районах Крайнего Севера и приравненных к ним местностях выходят на пенсию досрочно, закон о пенсиях с 01.01.2019 также предусматривает ряд изменений, касающихся увеличения периода трудоспособности.

Необходимо отметить, что увеличение периода трудоспособности не коснется работников Крайнего Севера и приравненных к ним районов, если они осуществляют свою трудовую деятельность в тяжелых или вредных условиях (например, работники черной и цветной металлургии, шахтеры, железнодорожники и т. п.). Для них принятым законом никаких изменений не запланировано.

Оформление льготной пенсии

В случае оформления льготной пенсии отдел кадров оформляет документы для подтверждения льготы. Для этого в ПФР необходимо предоставить следующее:

- справка (скачайте бланк в конце статьи);

- учредительные документы;

- свидетельство о внесении записи в ЕГРН;

- свидетельство о постановке на учет в налоговом органе;

- информационное письмо из органов статистики с ОКВЭД;

- лицензия или свидетельство о допуске к определенному виду работ (СРО);

- штатное расписание;

- должностные инструкции или производственные инструкционные карточки и др.;

- копии документов аттестации рабочих мест, аттестационные карты, заключения госэкспертизы условий труда;

- копии локальных актов, описывающих технологию производства;

- копии документов о наличии оборудования;

- другие документы, подтверждающие льготный стаж.

Порядок приема и рассмотрения

Полный пакет документов предоставляется лично или через законного представителя (нотариальная доверенность).

Время рассмотрения заявления в Пенсионном фонде не должно превышать 10 рабочих дней. Для назначения выплат со дня наступления пенсионного возраста рекомендуем будущему пенсионеру обратиться в ПФР за неделю до дня рождения.

В случае если на момент обращения к заявлению приложены не все необходимые документы, ему будет предоставлено три месяца для сбора недостающего. При этом днем обращения будет считаться день приема заявления.

Как увеличить пенсию

Чтобы разобраться, необходимо понять, из чего состоят пенсионные выплаты.

Распределим выплаты на три части и посмотрим, из чего они состоят и как их увеличить.

С 01.01.2019 размер фиксированной выплаты к страховой пенсии проиндексирован на 7,05 % и составляет 5334,19 руб. Такое повышение предусмотрено ч. 8 ст. 10 закона № 350-ФЗ от 03.10.2018, вступившего в силу с 01.01.2019.

Выплачивается из бюджета. Выплачивается гражданам при наличии стажа.

По состоянию на 01.01.2019 размер составляет 5334,19 руб. в месяц.

Определяется из суммы страховых взносов. Данные выплаты производит работодатель из расчета официальной заработной платы.

Устанавливается индивидуально в зависимости от величины коэффициентов.

Влияет: возраст и стаж.

- Увеличение стажа. Продолжение работы после достижения пенсионного возраста. В этом случае размер страховой части будет возрастать на 6 % за каждый год.

- Увеличение пенсионных отчислений. Получение белой зарплаты.

Накапливается аналогично страховой части, но увеличивается на доходы, полученные при размещении средств на рынке ценных бумаг. Граждане имеют право самостоятельно распоряжаться накопительной частью.

Накопления граждан, родившихся в 1967-м и последующие годы.

- Средства материнского капитала.

- Программа софинансирования.

- Инвестирование накопительной части.

Где оформить пенсию по возрасту в Москве и не только

Заявление и пакет документов подаются в следующие территориальные органы ПФР:

- по месту жительства;

- по месту пребывания;

- по месту фактического проживания;

- в многофункциональный центр (МФЦ).

При постоянном проживании за границей или отсутствии регистрации на территории РФ документы подаются по почте в головное отделение ПФР: 119049, г. Москва, ул. Шаболовка, д. 4.

С 2002 года в России действует пенсионная модель, основанная на страховых принципах. Это значит, что размер Вашей пенсии теперь напрямую зависит от размера пенсионных взносов, сформированных за всю трудовую деятельность на Вашем лицевом счете. Задуматься о своем благополучии на склоне лет надо уже сейчас, ведь пенсия – это не социальное пособие, а компенсация утраченного заработка.

Современное российское законодательство предоставляет множество возможностей увеличить свою будущую пенсию, сделать ее достойной. Уже сейчас Вы можете грамотно управлять своими пенсионными накоплениями, выбрать негосударственный пенсионный фонд или управляющую компанию для приумножения этих средств, вступить в Программу государственного софинансирования пенсий, которая поможет существенно увеличить будущую пенсию.

Чем раньше Вы начнете ответственно относиться к своему будущему, тем стабильнее и интереснее будет Ваша жизнь на пенсии.

Основа Вашей будущей пенсии – обязательные страховые взносы Ваших работодателей в Пенсионный фонд Российской Федерации (ПФР). В 2011 году по закону они составляют 26% от годового заработка работника в пределах 463 тысяч рублей по каждому месту работы. Эти платежи поступают на Ваш индивидуальный лицевой счет. Этот счет есть у каждого работающего россиянина – Пенсионный фонд Российской Федерации открывает его с момента получения Вами страхового свидетельства обязательного пенсионного страхования (как правило, это происходит при поступлении на первое официальное место работы).

Средства страховых взносов работодателей распределяются между двумя частями Вашей будущей пенсии: страховой и накопительной.

Страховая часть формируется за счет страховых взносов, поступивших после 1 января 2002 года, а также путем преобразования в расчетный пенсионный капитал пенсионных прав, приобретенных Вами до 2002 года. В состав страховой части входит фиксированный базовый размер. С 1 февраля 2011 года фиксированный базовый размер пенсии по старости составил 2 963 рубля 7 копеек.

Средства страховой части Вашей будущей пенсии фиксируются на Вашем индивидуальном лицевом счете и ежегодно индексируются государством в соответствии с ростом средней заработной платы и ростом доходов ПФР в расчете на одного пенсионера, но не свыше роста доходов Пенсионного фонда. Физически эти деньги направляются на выплату пенсий нынешним пенсионерам.

Накопительная часть трудовой пенсии формируется:

-

в обязательном порядке у работающих граждан 1967 года рождения и моложе за счет уплаты работодателем в Пенсионный фонд Российской Федерации страховых взносов (в 2011 году – 6% от фонда оплаты труда гражданина, но не более 463 тысячи рублей в год);

ВАЖНО!Накопительная часть трудовой пенсии также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную часть трудовой пенсии. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве. При этом указанная категория граждан также вправе осуществлять выбор управляющей компании или негосударственного пенсионного фонда для инвестирования средств пенсионных накоплений.

Средства накопительной части Вашей будущей пенсии учитываются ПФР в специальной части Вашего индивидуального лицевого счета. По Вашему решению они передаются одной из управляющих компаний или негосударственному пенсионному фонду для инвестирования.

Чем дольше Вы работаете после достижения общеустановленного пенсионного возраста (60 лет – для мужчин и 55 лет – для женщин), тем выше будет размер Вашей будущей пенсии. С 2036 года устанавливаемый фиксированный базовый размер страховой части трудовой пенсии по старости будет увеличиваться на 6% за каждый полный год стажа, превышающего 30 лет для мужчин и 25 лет для женщин.

Это правило начинает действовать с 2015 года – тогда будет достаточно иметь только 9 лет страхового стажа для получения пенсии в увеличенном размере. С 2016 года к этому нормативу будет прибавляться по 1 году до тех пор, пока в 2036 году он не достигнет 30 лет.

Инвестирование накопительной части будущей пенсии – это возможность создания, сохранения и приумножения существующего капитала, способ заработать на будущую пенсию с плюсом.

Накопительная часть передается по Вашему выбору в управляющую компанию либо негосударственный пенсионный фонд, которые инвестируют пенсионные накопления на фондовом рынке.

Формировать свои пенсионные накопления Вы можете:

- через Пенсионный фонд Российской Федерации, выбрав одну из управляющих компаний, с которой ПФР заключил договор. При этом назначение и выплату накопительной части Вашей трудовой пенсии будет осуществлять Пенсионный фонд Российской Федерации. Вы можете выбрать либо государственную управляющую компанию (ГУК) – Внешэкономбанк, либо частную управляющую компанию (УК). Частные УК имеют более широкий перечень активов для инвестирования Ваших пенсионных накоплений, чем ГУК;

- через негосударственный пенсионный фонд (НПФ), одним из видов деятельности которого является обязательное пенсионное страхование. При этом все средства пенсионных накоплений будут переданы Пенсионным фондом в выбранный Вами НПФ, который и будет осуществлять назначение и выплату накопительной части Вашей пенсии.

Если Вы хотите перевести свои пенсионные накопления в УК или НПФ, Вам необходимо до 31 декабря текущего года подать в любое управление Пенсионного фонда заявление о переводе пенсионных накоплений. Ваши деньги будут инвестироваться по-новому уже с апреля следующего года!

Перечень УК и НПФ, формы заявлений и образцы их заполнения Вы можете найти перейдя на сайт Пенсионного фонда РФ (откроется в новом окне).

Информация о результатах инвестирования средств пенсионных накоплений управляющей компанией, которую Вы выбрали, указывается в извещении о состоянии специальной части вашего индивидуального лицевого счета, которое ежегодно рассылает Пенсионный фонд Российской Федерации.

Информация о результатах инвестирования средств пенсионных накоплений негосударственным пенсионным фондом, который Вы выбрали, указывается в извещении о состоянии пенсионного счета накопительной части трудовой пенсии, которое ежегодно должен направлять НПФ.

Кроме того, можно ознакомиться с информацией о результатах инвестирования средств пенсионных накоплений управляющих компаний на сайтах:

Вступить в Программу государственного софинансирования пенсии. Принять участие в Программе могут все россияне без ограничения, включая тех, у кого нет накопительной части пенсии по обязательному пенсионному страхованию (мужчины старше 1953 г.р. и женщины старше 1957 г.р.).

Если Вы вносите на свой персональный счет в Пенсионном фонде от 2 000 рублей в год, государство удваивает Ваш взнос в пределах 12 000 рублей в год. Рассчитывать на софинансирование со стороны государства Вы можете только в том случае, если Ваш взнос в рамках Программы в течение года составит не менее 2 000 рублей.

При условии Ваших взносов в размере 12 000 рублей в год и взносов государства, общая сумма в рамках Программы за год составит 24 000 рублей. Она может быть и больше за счет дохода от инвестирования Ваших пенсионных накоплений на фондовом рынке. А эти деньги обязательно инвестируются выбранной Вами частной или государственной управляющей компанией либо негосударственным пенсионным фондом.

Кроме того, Ваш работодатель может выступать третьей стороной софинансирования Вашей будущей пенсии. Сумма взносов работодателя не ограничена и не зависит от суммы уплаченных дополнительных взносов работниками.

Принять участие в программах добровольного негосударственного пенсионного обеспечения, которые предлагают негосударственные пенсионные фонды. Даже если Вы формируете свою накопительную часть пенсии через Пенсионный фонд Российской Федерации, Вы все равно можете участвовать в негосударственном пенсионном обеспечении, заключив договор с любым НПФ.

Вы можете заключить договор на индивидуальное пенсионное обслуживание и сами накапливать себе дополнительную пенсию с помощью выбранной программы, которую предлагает НПФ.

Перечень негосударственных пенсионных фондов, осуществляющих деятельность по обязательному пенсионному страхованию так же можно изучить перейдя на сайт Пенсионого фонда РФ(откроется в новом окне)

Рассмотрим варианты перерасчета пенсионных выплат для женщин.

Подавляющее большинство россиян получают очень скромную пенсию. Однако немногие знаю каким образом можно повлиять на сумму пенсии и добиться ее перерасчета. Рассмотрим возможные варианты, касающиеся женщин – пенсионеров.

Дополнительные баллы за детей

По законодательству можно получить дополнительные баллы в зависимости от того, сколько женщина родила детей.

Сколько баллов могут добавить за каждого ребенка:

- первый ребенок – плюс 2,7 балла;

- второй ребенок – плюс 5,4 балла;

- третий ребенок – плюс 8,1 балла;

- четвертый ребенок – плюс 8,1 балла.

В общей сложности, учитывая стоимость одного балла, возможная добавка к пенсии может составлять около 3 тысяч рублей.

В том случае, если женщина уже получает пенсию, и назначена она была до 2015 года, то пенсионерка вправе выбрать порядок начисления – с учетом срока страхового стажа или же на основании баллов. Чтобы посчитать, что будет более выгодно, необходимо связаться с Пенсионным фондом и попросить произвести расчеты двумя методами (с учетом баллов и с учетом стажа).

Важно! Если у женщины, которая уже находится на пенсии, есть ребенок до 18 лет или ребенок-студент, который учится очно, то она имеет право требовать надбавку в размере одной трети от фиксированной пенсионной выплаты. В текущем году эта сумма составляет около 2 тысяч рублей.

Доплаты за льготный стаж

Пример: для досрочного выхода на пенсию женщина должна иметь стаж по второму списку как минимум десять лет. Если же по факту она отработала 14 лет, то коэффициент по стажу возрастает на 40%. С учетом этого можно требовать повышения пенсии. Необходимо обратиться в отделение Пенсионного фонда и подать документы, подтверждающие этот стаж.

Последние несколько недель главной новостью для россиян является не Чемпионат мира по футболу, а увеличение пенсионного возраста – для мужчин он возрос на 5 лет, а для женщин – на 8 лет.

Моя профессиональная деятельность тесно связана с фондовым рынком. Я, как никто другой, знаю, какие возможности открывает фондовый рынок для получения дополнительного дохода.

Свой пример ближе к телу, поэтому входные данные будут следующими:

Мне сейчас 36 лет. То есть до выхода на пенсию до изменения пенсионного возраста мне оставалось 24 года. Смоделируем возможность создания собственного аналога государственной пенсии к 60 годам.

Средняя пенсия в Москве в 2017 году составляла 17 500 руб./мес.

Смоделируем ежемесячное перечисление 10 000 руб. на брокерский счёт и будем размещать в первом варианте в ОФЗ (облигации федерального займа – один из самых надежных и ликвидных инструментов для получения фиксированного дохода на Московской бирже), а во втором, более агрессивном, – в акции, входящие в расчёт индекса МосБиржи.

Для упрощения будем считать, что ставка по ОФЗ сохранится на уровне не ниже 6,5% годовых с выплатой купонов (иначе говоря, процентов ) каждые 6 месяцев.

Ежегодно наш портфель будет прирастать на 120 000 руб. (10 000 руб. x 12 мес.) без учета полученных процентов.

Всего за 24 года мы внесем на счёт 2 880 000 руб. (10 000 руб. x 12 мес. x 24 года). За это же время проценты, полученные в виде купонов, и добавленные к нашему основному капиталу составят 3 384 503 рубля. Всего же в нашем распоряжении окажется капитал равный 6 264 503 рублям.

Процентный доход с такой суммы под 6,5% годовых обеспечит доход в 407 192 рубля в год, или 33 930 в месяц. Эта сумма почти вдвое превышает текущий размер московского пенсионера. Конечно, за 24 года и ее размер увеличится, вот только насколько сказать трудно.

Нагляднее всего продемонстрировать идею на графике. Зеленым цветом показана сумма ежемесячного пополнения брокерского счёта. Синим цветом показана кривая, отражающая стоимость активов с учетом реинвестированных процентов.

Инвестиции в Индекс МосБиржи

Теперь рассмотрим агрессивный вариант – инвестиции в акции входящие в Индекс МосБиржи.

Мы не знаем, что будет в будущем. Невозможно сказать, сколько завтра будут стоить компании, входящие в Индекс МосБиржи. Тем не менее нам ничего не мешает сделать прогноз на основе ретроспективного анализа.

Индекс МосБиржи рассчитывается одноименной фондовой биржей с 1997 года. В его состав входят 30 крупнейших российских компаний.

Мы располагаем историей Индекс МосБиржи за 20 лет и 10 месяцев. Чтобы сделать прогноз на 24 года, нужно заполнить оставшийся промежуток данными за 3 года и 2 месяца.

Для этого воспользуемся упрощенной версией любимого риск-менеджерами метода bootstrap. Метод состоит в том, чтобы случайным образом перемешать приращения финансового инструмента, и на основе нового ряда оценить параметры риска. Поступлю таким же образом. На графике ниже показаны 3 варианта изменения капитала: оптимистичный, пессимистичный и средний. Предлагаю рассмотреть только последний вариант.

Для упрощения расчётов среднегодовую дивидендную доходность Индекс МосБиржи примем равной 3,5% годовых. Среднегодовая доходность рассчитана как средняя дивидендная доходность компаний, входящих в Индекс МосБиржи с 2010 по 2016 год (данные из терминала Bloomberg).

Периодичность выплаты дивидендов 1 раз в год.

Агрессивный портфель — вариант не для слабонервных, т.к., в отличие от вложений в ОФЗ, сумма накоплений будет существенно колебаться. В 2008 году могло показаться, что все пропало. Например, в 2008 году активы снизились бы на 80%.

Однако терпение вознаградило тех, кто продолжил ежемесячно вносить по 10 000 руб.

Гипотетический доход тех, кто бы инвестировал с 1997 года по 10 000 руб. в месяц, превысил бы 26 млн руб., а ежегодные дивиденды составляли бы 806 995,1 руб., или 67 249,5 руб. в месяц.

На графике показаны гипотетическое оптимистичное, пессимистичное и среднее изменение капитала при ежемесячном внесении на счёт 10 000 руб. и инвестировании их и дивидендов в Индекс МосБиржи.

Во втором варианте к 60 годам вы становитесь вполне зажиточным пенсионером. Но придется понервничать в периоды кризиса.

Будьте внимательны в выборе вашего способа накопления пенсии.

Если хоть на секундочку сомневаетесь, что способны пересидеть 80% просадки капитала – что вполне вероятно во время масштабных кризисов, то лучше используйте облигации.

Если оба варианта инвестиций для вас по каким-то причинам не подходят, то можно комбинировать оба метода в подходящих для вас пропорциях.

Читайте также: