Как сделать патент на ип в московской области

Обновлено: 06.07.2024

С 1 ноября оформление патентов для осуществления трудовой деятельности на территории Подмосковья будет осуществляться в многофункциональном миграционном центре города Москвы, сообщает пресс-служба Главного управления региональной безопасности Московской области.

Столичный ММЦ расположен в поселении Вороновское на 64 км Варшавского шоссе. Центр работает ежедневно с 08:00 до 20:00. Добраться до него можно на автобусе или МЦД-2 Нахабино - Подольск.

При подаче документов иностранный гражданин должен выбрать субъект РФ, в котором он планирует работать - Москву или Московскую область. Осуществлять трудовую деятельность можно только в том регионе, который указан в патенте.

Иностранцы, которые подали документы на оформление патента в едином миграционном центре Московской области в Красногорске до 1 ноября, смогут получить патент на территории подмосковного центра.

Экономьте от 100 000 рублей в год на налогах применяя ПСН (патентную систему налогообложения)!

Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Преимущества патентной системы налогообложения:

- не нужно платить налог по УСН, НДС, налог на имущество

- не нужно сдавать налоговую декларацию

- патент можно получить в любое время. Срок действия патента можно выбирать на усмотрение предпринимателя

- упрощенный порядок учета

На какие виды деятельности можно оформить ПСН?

Видов деятельности по которым можно применять ПСН насчитывается около сотни. Наиболее популярные виды деятельности – розничная торговля, услуги общественного питания, такси, грузоперевозки и многое другое. Также пользуются спросом такие виды деятельности как услуги по обучению, прокату, ремонту жилья, переводов, фотоателье, ремонту мебели и другое.

Воспользуйтесь нашими услугами по оформлению патента.

Мы вам поможем:

- определить относится ли Ваш вид деятельности к патентной системе налогообложения (ПСН)

- рассчитать стоимость патента для вашей деятельности

- оформить необходимые документы для получения патента

- подать документы на получение патента в ИФНС

Выберите подходящий вариант оформления патента

* Дополнительно потребуется нотариально заверенная доверенность на нашего сотрудника (примерная стоимость услуг нотариуса 1200 руб.)

Что нужно сделать, чтобы начать с нами сотрудничество?

Мы оказываем услуги по г.Москве и Московской области.

Обязательно ли приезжать к нам в офис для получения услуги?

Мы всегда рады гостям и готовы встретить вас у нас в офисе, угостив вкусным кофе, но если вы не располагаете достаточным свободным временем, то мы начинаем работу сразу же после получения от вас необходимых документов по электронной почте. Если понадобится получить от вас оригиналы документов, то наши специалисты смогут с Вами встретиться в удобном для Вас месте.

Главные условия для перехода на ПСН:

- ПСН возможна только для Индивидуальных предпринимателей

- У вас в штате не более 15 сотрудников

- Ваш оборот не превышает 60 млн. рублей в год

Для перехода на патентную систему налогообложения необходимо не позднее, чем за 10 дней до начала применения ПСН подать заявление в ИФНС. Начать применять ПСН можно с любой даты любого месяца года.

Документы для получения патента для ИП:

- свидетельство о регистрации в качестве ИП (ОГРНИП)

- свидетельство ИНН

- паспорт гражданина РФ

- дополнительные документы*

*В зависимости от вида деятельности могут понадобится договор аренды, договор лизинга и др.

Наиболее популярные виды для применения ПСН

В каждом виде деятельности вы найдете условия, необходимые документы и расчет стоимости патента.

Ч асто задаваемые вопросы по ПСН

Что такое патент для ИП?

Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Переход ИП на патент в текущем году

Перейти на патентную систему налогообложения предприниматель (ПСН) может в любое время. Для перехода на патент, необходимо не позднее, чем за 10 дней до начала применения патентной системы налогообложения подать соответствующее заявление в ИФНС.

Какие виды деятельности попадают под действие патента для ИП?

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. Чтобы узнать какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. В этом Вам поможет Классификатор видов предпринимательской деятельности, в отношении которых законом субъекта РФ предусмотрено применение патентной системы налогообложения (КВПДП), содержащий виды патентов для ИП и законы субъектов РФ, которыми предусмотрено применение патентной системы налогообложения.

Каков срок действия патента для ИП?

Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года. Это означает, что патент на год можно получить в любом месяце текущего года.

Каков налоговый период патента для ИП?

Налоговый период патента для ИП — один календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. В случае прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности.

- В связи с угрозой распространения коронавирусной инфекции, были приняты временные меры по урегулированию правового положения иностранных граждан. До 15 сентября 2020 года иностранные граждане, прибывшие в Российскую Федерацию в порядке, не требующем получения визы, могут обратиться с заявлением о выдаче, продлении, переоформлении патента, с любой целью въезда указанной в миграционной карте и без учета срока подачи документов.

Могу ли я сделать регистрацию в Едином миграционном центре Московской области?

- Нет. Для того что бы встать на миграционный учет необходимо обратиться в районное подразделение по вопросам миграции ГУ МВД России по месту пребывания.

- Можно ли подать документы на патент по Московской области с миграционным учетом в г. Москве?

- В Российском законодательстве не установлено таких ограничений, поэтому да иностранный гражданин с миграционным учетом в г. Москве, может обратиться в Единый миграционный центр за оформлением патента по Московской области. Обращаем внимание, что в этом случае работать иностранный гражданин сможет только в Московской области.

- Как получить ИНН?

- Иностранному гражданину, при получении патента ИНН присваивается автоматически, и указывается на патенте. Если при получении патента ИНН, присвоен не был, иностранному гражданину необходимо обратиться в отдел по вопросам трудовой миграции Московской области.

- МВД отказывает в приеме документов из-за отсутствия миграционного учета в базе МВД. Что делать?

- Необходимо обратиться в районное подразделение по вопросам миграции ГУ МВД России по месту пребывания, проверить есть ли постановка на миграционный учет. Важно понимать что не стоит обращаться для постановки на миграционный учет к посредникам, зачастую именно в этом случае миграционного учета не оказывается в информационной системе МВД, так как вас просто обманули.

- Какой крайний срок оплаты патента?

- Срок действия патента продлевается на период, за который оплачен авансовый платеж по НДФЛ. В ином случае срок действия патента прекращается со дня, следующего за последним днем месяца, за который уплачен налог на доходы физических лиц

Рекомендую, оплачивать фиксированный авансовый платеж заранее, желательно за 3-4 дня до даты указанной на патенте. Патент является действительным только в случае, если оплачен авансовый платеж по НДФЛ.

Например: в патенте указана дата 14.02.2020 года, следующий платеж должен быть совершен до 14.03. 2020.

- Где можно восстановить утерянные чеки с оплатой НДФЛ?

- При утере/повреждении документа(-ов), подтверждающего оплату НДФЛ за патент, необходимо обратиться в банк, где осуществлялся платеж, за получением подтверждения оплаты НДФЛ за патент. Обращайте внимание на то, что подтверждение платежей должно выдаваться банком по форме справки 44, с подписью ответственного сотрудника и печатью банка.

- Какие документы необходимы для переоформления патента?

- Для переоформления патент иностранный гражданин должен быть официально трудоустроен, иметь на руках действующий трудовой или гражданско- правовой договор.

Для переоформления патента необходимо предоставить следующие документы:

-Заявление о переоформлении патента;

-Паспорт иностранного гражданина;

-Действующее уведомление о постановке на миграционный учет;

-Документы, подтверждающие уплату налога на доходы физических лиц (все квитанции за весь срок действия патента);

-Сертификат о прохождении экзамена на знание русского языка как иностранного, истории России и основ законодательства РФ;

-Ходатайство работодателя, заказчика работ (услуг) о переоформлении патента иностранного гражданина;

-Копию трудового договора или копия гражданско-правового договора на выполнение работ (оказание услуг).

Обращаю внимание, в трудовом договоре, в разделе реквизиты сторон, должны быть указаны реквизиты патента, полиса ДМС, ИНН и адрес регистрации иностранного гражданина, а также актуальные реквизиты работодателя.

Переоформлять патент теперь можно неограниченное количество раз, при этом покидать территорию России не нужно.

- В какой срок я могу подать документы на переоформление патента.

В соответствии со статьей 13.3 115 Федерального закона, иностранный гражданин вправе обратиться за переоформлением патента, не позднее чем за десять рабочих дней до истечения двенадцати месяцев со дня выдачи патента.

- Отказали в выдаче патента, как можно вернуть оплаченный за патент НДФЛ?

- В случае отказа в выдаче патента, необходимо написать заявление в районное отделение ФНС по месту пребывания, для возврата авансового платежа за патент. В случае, если вам отказали в выдаче патента, вы вправе повторно подать заявление о выдаче патента не ранее чем через один год со дня отказа в выдаче патента.

Калькулятор расчета патента на 2021 год — это удобный инструмент, который позволит определить размер платежа для ИП. Для этого следует выбрать правильное местоположение УФНС в регионе, где будет работать предприниматель.

В работе предпринимателей на ПСН масса особенностей. Собрали материалы от экспертов КонсультантПлюс, которые помогут разобраться в тонкостях и избежать серьезных ошибок. Чтобы получить бесплатный доступ к статьям, перейдите по ссылке ниже.

- Типовая ситуация: как перейти и применять патентную систему налогообложения.

- Справочная информация: патентная система налогообложения в Москве.

- Разъяснение: как считать налог при ПСН и учете доходов.

- Справочная информация: уплата индивидуальными предпринимателями налогов, сборов и страховых взносов, представление налоговой и страховой отчетности.

- ИП с двумя патентами: особенности и тонкости.

- Готовое решение: специальные налоговые режимы для ИП (различия, как перейти и работать).

- Разъяснение: как применять ККТ предпринимателям на ПСН.

Как использовать калькулятор

Чтобы бесплатный калькулятор налога на патент заработал, следует выбрать УФНС региона, где работает ИП, вид деятельности и срок оформления. Остальное сделает программа сама. Покажем, как работает сервис, на конкретном примере. Допустим, ИП Иванов И.И. ремонтирует и шьет обувь в г. Уфе (республика Башкортостан), у него 4 сотрудника, он приобретает патент на год.

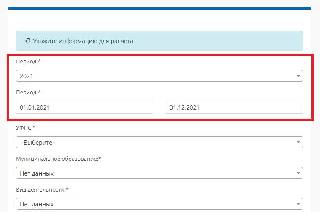

Шаг 1. Сроки

Выбираем период, в течение которого применяется патентная система налогообложения. Обратите внимание, что онлайн-калькулятор расчета патента для ИП в 2021 году позволяет определить срок только в пределах календарного года (до 31 декабря включительно).

Шаг 2. Территория использования

Выбираем из выпадающего списка калькулятора регион, а затем — муниципальное образование.

Шаг 3. Характеристики деятельности

В завершение выбираем предлагаемый калькулятором вид деятельности. Напомним, что не каждый ИП вправе перейти на патентную систему налогообложения, допустимые виды деятельности ИП для патентной системы налогообложения в 2021 году перечислены в п. 2 ст. 346.43 НК РФ (перевозки, торговля и др.). Расширять предложенный в федеральном законодательстве список разрешено региональным властям.

В следующее поле вписываем количество наемных работников (тут действует ограничение — не более 15 человек). У нас их 4.

Калькулятор выдал стоимость патента на 2021 год при указанном виде деятельности в конкретном регионе, уточнил, в каких частях и в какой срок следует заплатить деньги в бюджет.

Представленный сейчас пример, как рассчитать патент для ИП на 2021 год, показал, что расчеты сводятся к нажатию нескольких кнопок, и каждый предприниматель легко оценит масштабы затрат на осуществление выбранного вида деятельности в своем регионе.

Обратите внимание: если рассматривать, как рассчитать патент для ИП из розничной торговли, сервис запросит не количество наемных работников, а площадь торгового объекта. Если же ИП сдает недвижимость в аренду, понадобится уточнить площадь сдаваемого имущества, а если осуществляет грузоперевозки, ему придется вписать сведения о грузоподъемности транспортного средства или количестве ТС.

Принципы расчета

Чтобы понять алгоритм, как работает калькулятор патента на 2021 год на сайте налоговой, попробуйте рассчитать сумму самостоятельно. Для этого нужно определить:

- продолжительность налогового периода;

- налоговую ставку;

- возможный годовой доход.

Использовать патентную систему разрешается на срок от 1 до 12 месяцев, что особенно удобно для тех, кто занимается обработкой сезонной продукции или сезонной торговлей.

Ставка налога составляет 6%, в Крыму и Севастополе в 2021 действует ставка 4%. Помимо этого, регионам разрешается установить ставку 0% для предпринимателей, работающих в производственной, социальной или научной сферах, оказывающих бытовые услуги.

Размер возможного годового дохода устанавливается региональным законодательством. Если раньше базовый уровень максимального дохода составлял 1 000 000 руб. и индексировался на коэффициент-дефлятор, с 2021 года этот показатель утверждают власти на местах. Так, в Тульской области возможный годовой доход не должен превышать 5–10 млн руб. в зависимости от вида деятельности. А в Калининградской области не только сохранили возможный доход на прежнем уровне, но и ввели понижающий коэффициент 0,7. Потому рекомендуем изучить законодательство региона, где планируется осуществлять предпринимательскую деятельность.

Формула для расчета налога на патентной системе

Определить нужную сумму поможет формула расчета патента, которая выглядит так:

налоговая база (возможный доход)

количество дней, на которое выдан патент

Если в вашем регионе, как и в Калининградской области, утвержден понижающий коэффициент, надо полученный результат умножить на него.

В 2021 году сумму к уплате за пользование патентом в течение года разрешено уменьшить на сумму взносов в ПФР и ФОМС (40 874 руб.). Но есть ограничение: уменьшить сумму разрешается не более чем наполовину.

Читайте также: