Как сделать начисление зарплаты в контуре

Обновлено: 08.07.2024

Начисление зарплаты является одной из итоговых операций в информационной базе, выполняемой в конце каждого месяца. Как правило, к этому моменту в программе уже должен быть отражен кадровый учет всех событий, произошедших в течение расчетного месяца на предприятии: прием, перевод и увольнение сотрудников, учет рабочего времени, назначение суммы окладов и других начислений.

Рассмотрим пошагово, на какие настройки программы 1С: Бухгалтерия следует обратить внимание при начислении зарплаты, подробно разберем инструкцию по начислению и выплате зарплаты, научимся понимать и читать сформированные отчеты по начислениям, познакомимся с некоторыми печатными формами документов.

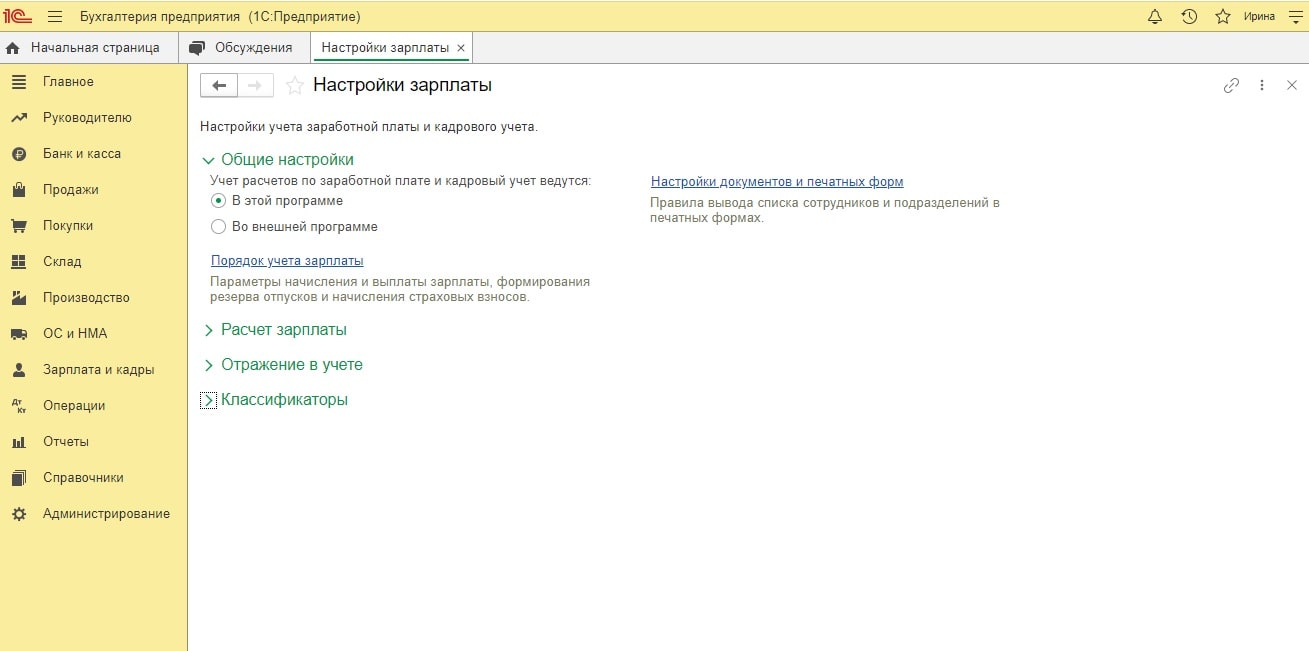

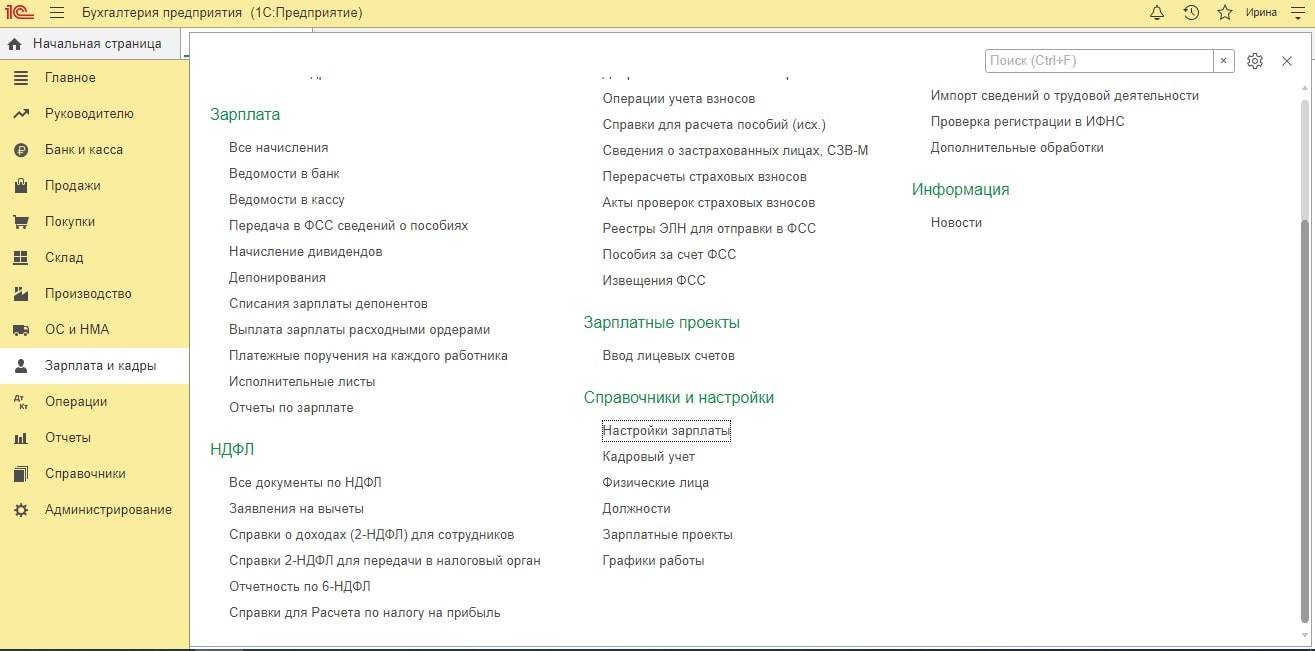

Настройка учета зарплаты

Перед тем, как начислить заработную плату в программе 1С: Бухгалтерия предприятия 8.3. важно обратить внимание на раздел настроек. От настройки конфигурации зависит полнота использования возможностей программы, что позволит успешно решать вопросы по расчету заработной платы и кадрового учета в целом.

В открывшемся окне необходимо настроить следующие параметры:

Место ведения кадрового учета: в данной или в другой внешней программе;

Способ ведения: в программе можно вести учет отдельно по каждому сотруднику или суммарно;

Дополнительные опции при начислении заработной платы: пользователю предлагается на выбор ведение больничных и отпусков;

Вид кадрового учета: полный или упрощенный.

Применение настроек учета заработной платы в программе 1С: Бухгалтерия выполняется в зависимости от особенностей конкретной организации и правил ведения кадрового учета.

Зарплата

Налоги и взносы

Ставку можно поменять в процессе ведения кадрового учета (например, при изменении законодательных документов). Для этого указывают новый период (месяц и год) с которого она начинает действовать. После внесения изменений в регистре сведений появится соответствующая запись.

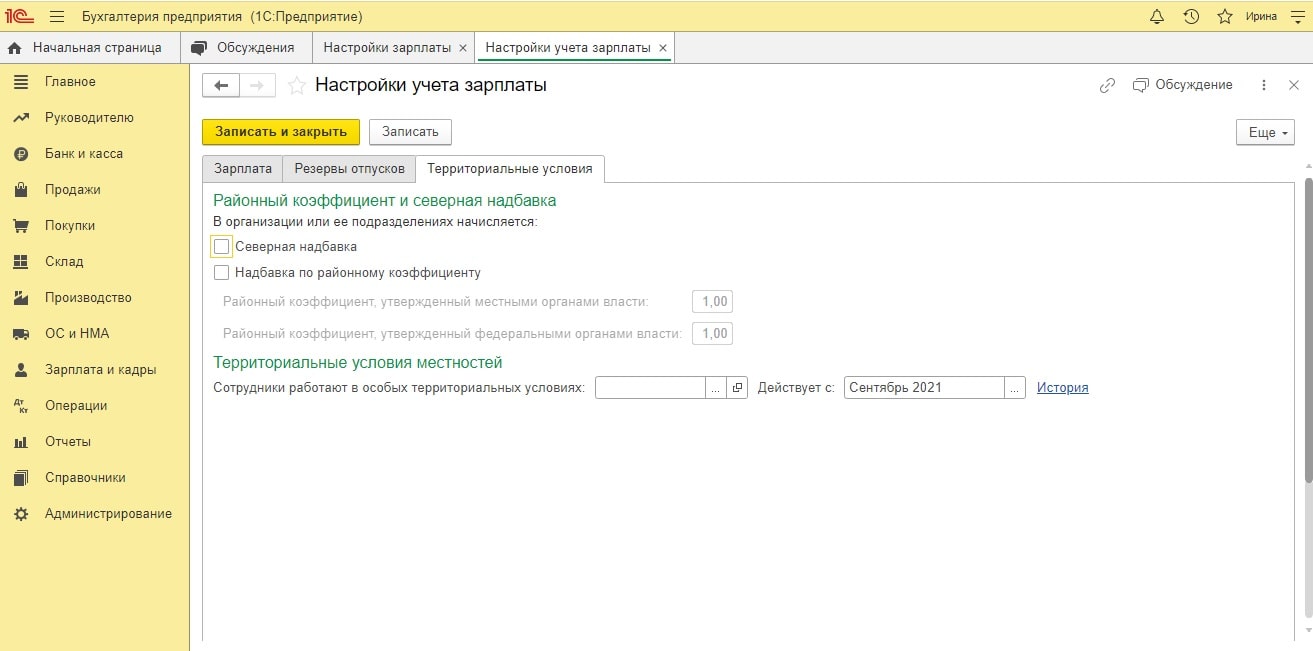

Территориальные условия

Данная настройка необходима организациям, которые находятся в определенных территориальных условиях (крайний Север, зоны Чернобыля), а также в районе, где используется районный коэффициент.

Убедившись, что настройки учета заработной платы заполнены правильно, можно формировать начисление зарплаты сотрудникам.

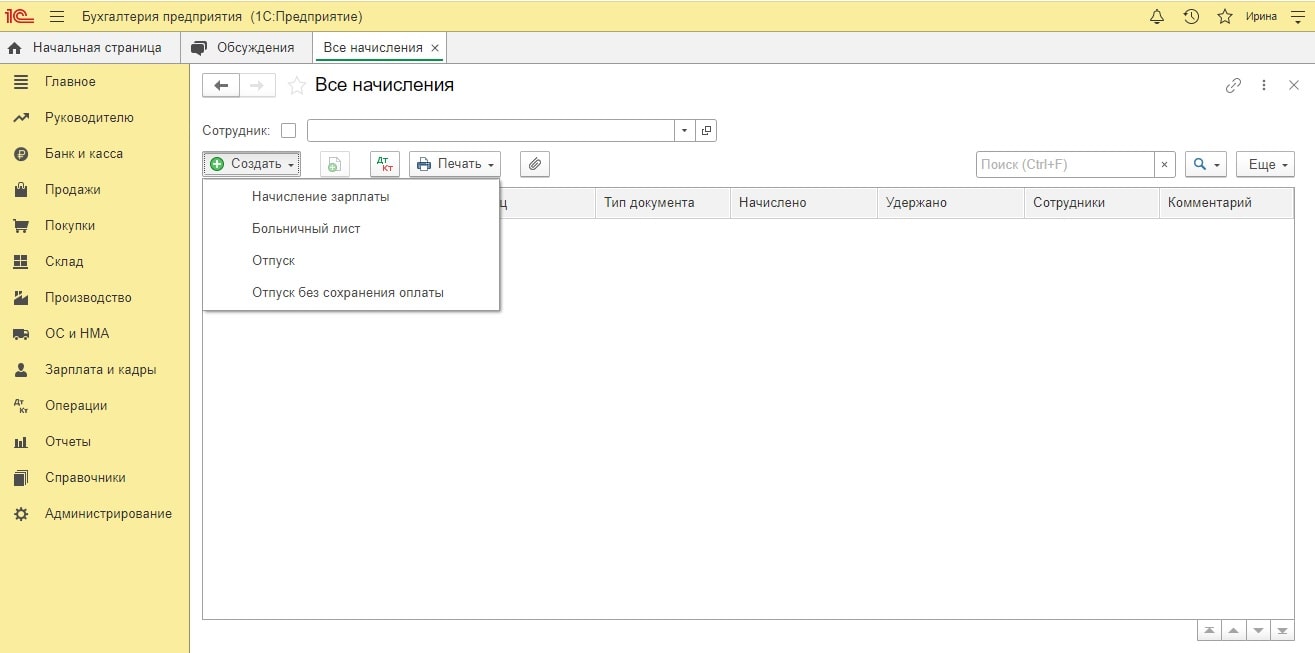

Начисление зарплаты

Если в предыдущие месяцы зарплата уже начислялась, то откроется форма со списком ранее созданных документов.

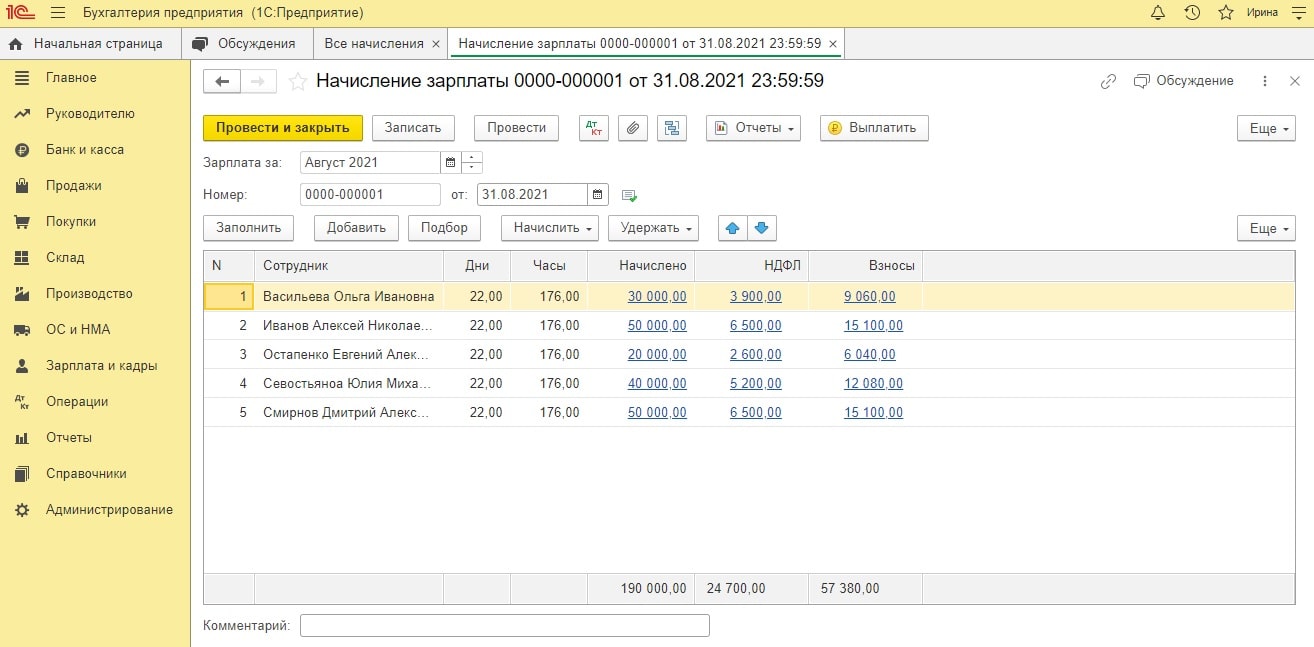

Для более наглядного примера, предположим, что у нас есть небольшая фирма, которая занимается торговой деятельностью и имеет немногочисленный штат сотрудников. Выполним начисление зарплаты работникам предприятия за август.

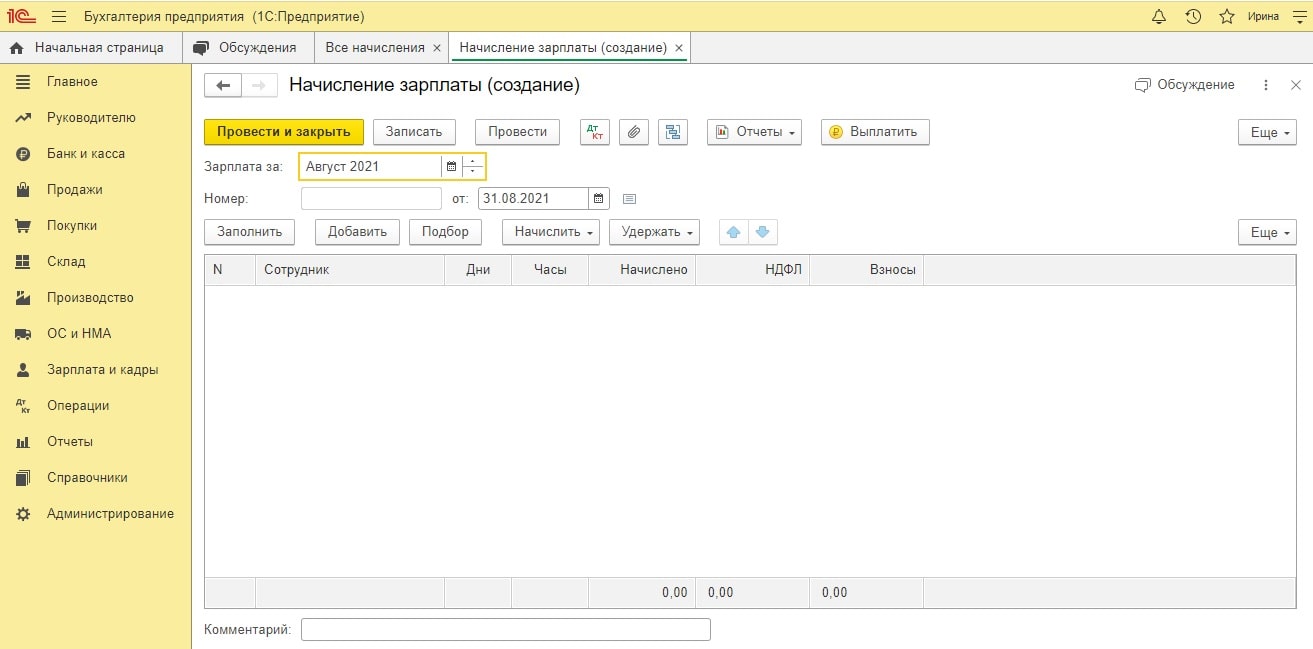

Начинаем с верхней части документа, где заполняются следующие поля:

Месяц и дата. Обычно расчет оплаты труда выполняют в последних числах месяца. Для начисления зарплаты за август ставим в документе дату 31 августа;

Организация. Указывают название предприятия. Данная строка удобна, когда в программе 1С: Бухгалтерия ведется учет по нескольким организациям;

Подразделение. Строка заполняется в том случае, если начисление зарплаты необходимо произвести по отдельным подразделениям предприятия (администрация, бухгалтерия, производственный цех, отдел продаж и т.п.). Если это поле оставить пустым, то начисление произойдет всем работникам организации;

Ответственный. В поле заполняются данные бухгалтера или другого ответственного лица, который занимается кадровым учетом.

Начисления

Удержания

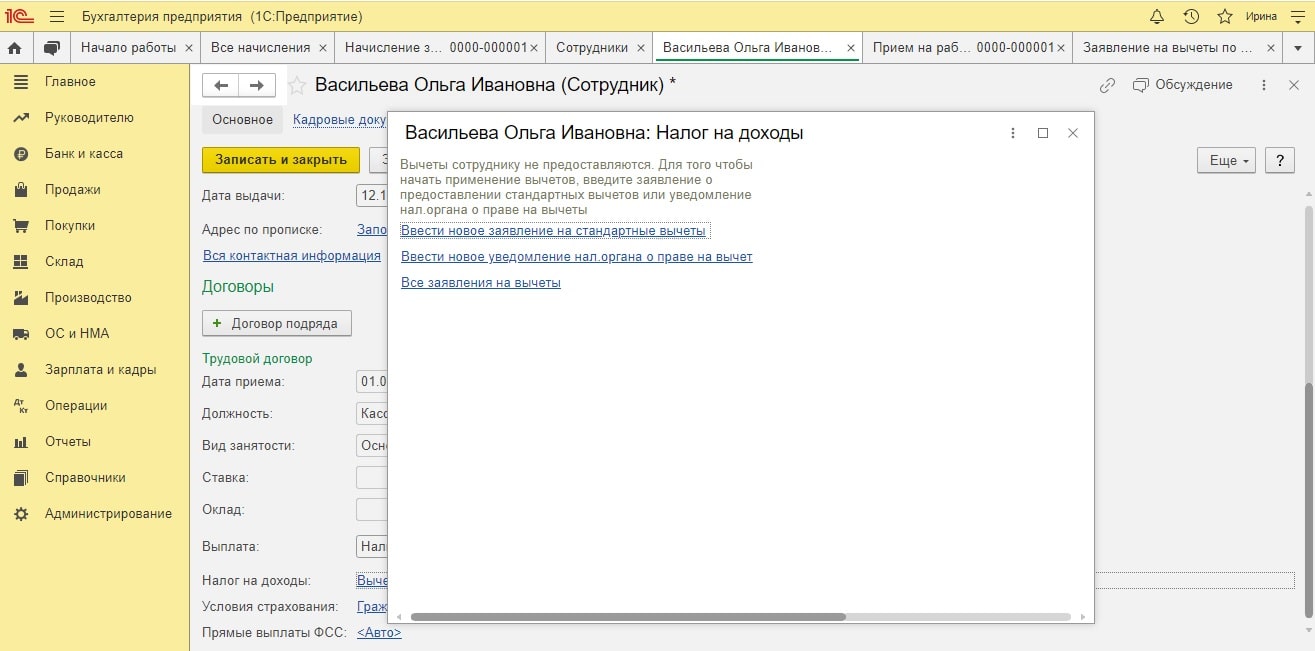

Внесение изменений по начислению налога выполняется через личную карточку сотрудника. Рассмотрим пример подачи заявления на стандартные вычеты из НДФЛ для сотрудников, имеющих несовершеннолетних детей.

Предположим, что у сотрудника Васильевой О.И. двое детей в возрасте до 18 лет. Выбираем значения с кодом 114 и 115.

После заполнения табличной части документ необходимо провести и закрыть. После оформления заявления, у данного работника организации будет уменьшаться налогооблагаемый доход на установленную сумму стандартного вычета.

Взносы

Движение документа и отчеты

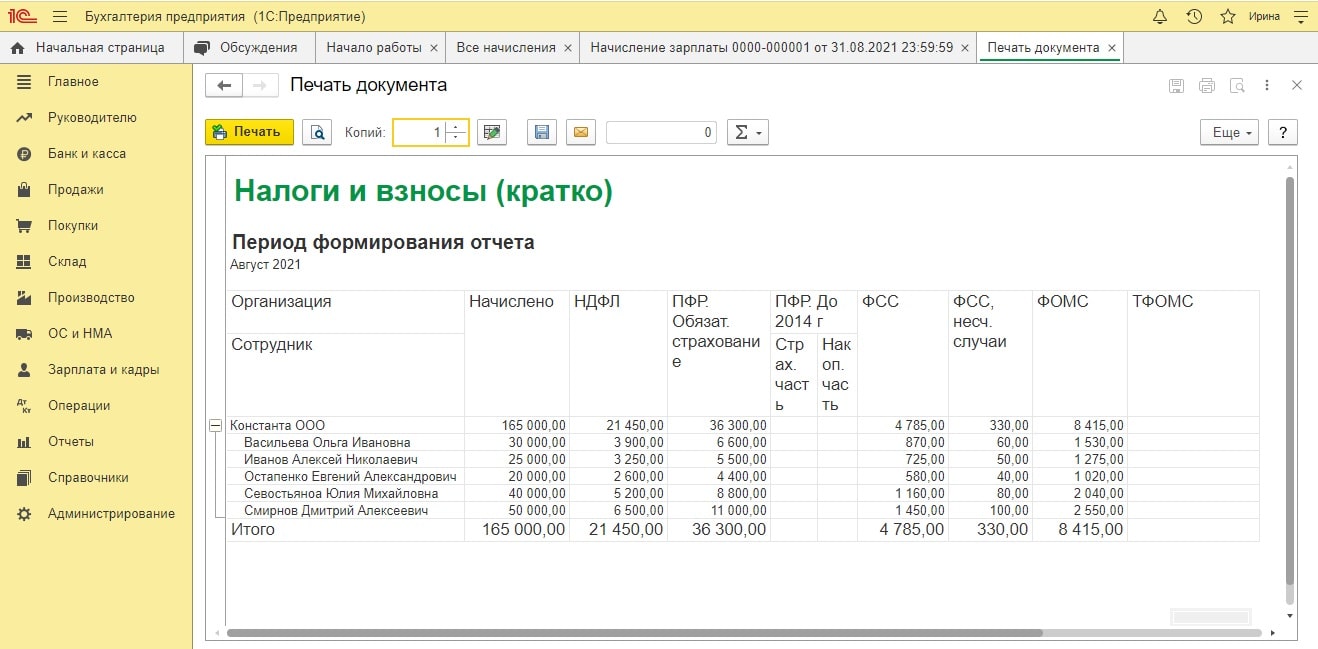

В нашем примере мы выполнили начисление зарплаты в программе за август небольшой коммерческой организации, занимающейся торговой деятельностью. По движению документа можно проследить, что все начисления произошли и отражаются корректно.

Задолженность перед работниками уменьшается на сумму, которая равна удержанной сумме НДФЛ. Даже если предприятие не является плательщиком НДФЛ, оно обязано перечислить налог в бюджет за своих сотрудников. Поэтому он вычитается непосредственно из заработной платы работника. Организация выступает здесь в роли налогового агента. А вот непосредственными платежами организации являются страховые взносы.

Отчеты

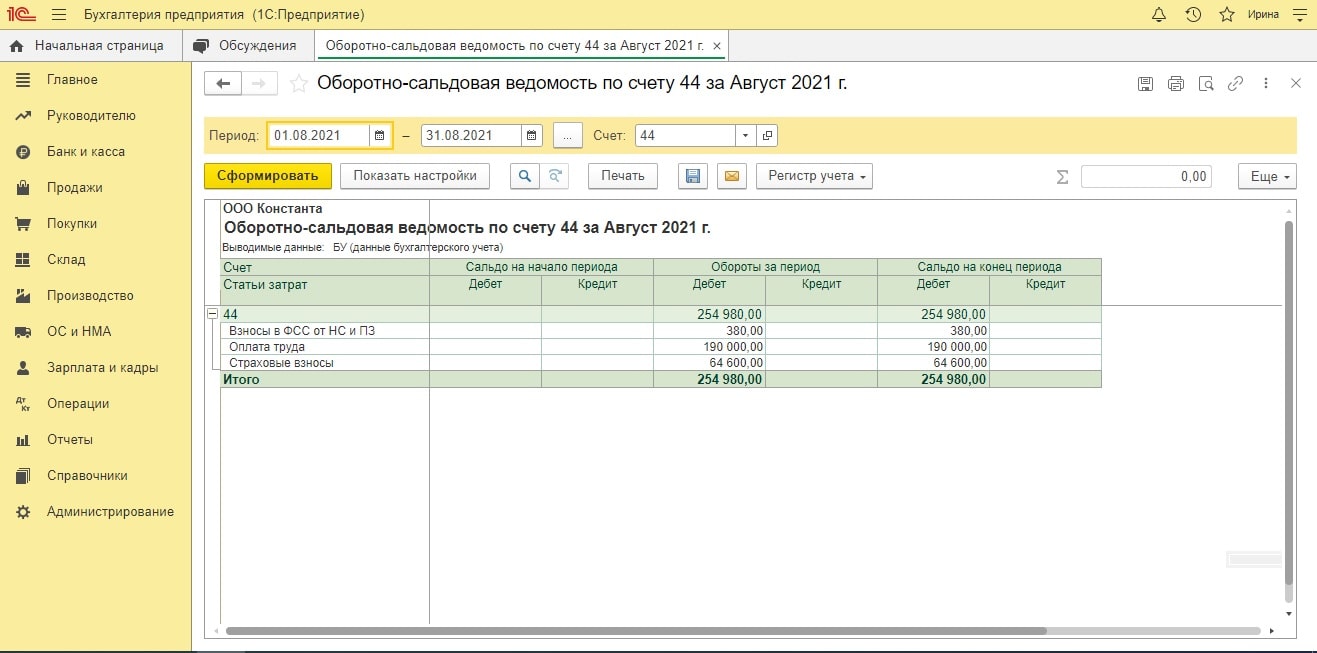

С помощью оборотно-сальдовой ведомости (ОСВ) мы можем проследить аналитику по статьям затрат при начислении заработной платы.

По счету 44 отражены суммы затрат на взносы в ФСС, на оплату труда и страховые взносы. Общий итог всех расходов на зарплату составляет 254 980 рублей.

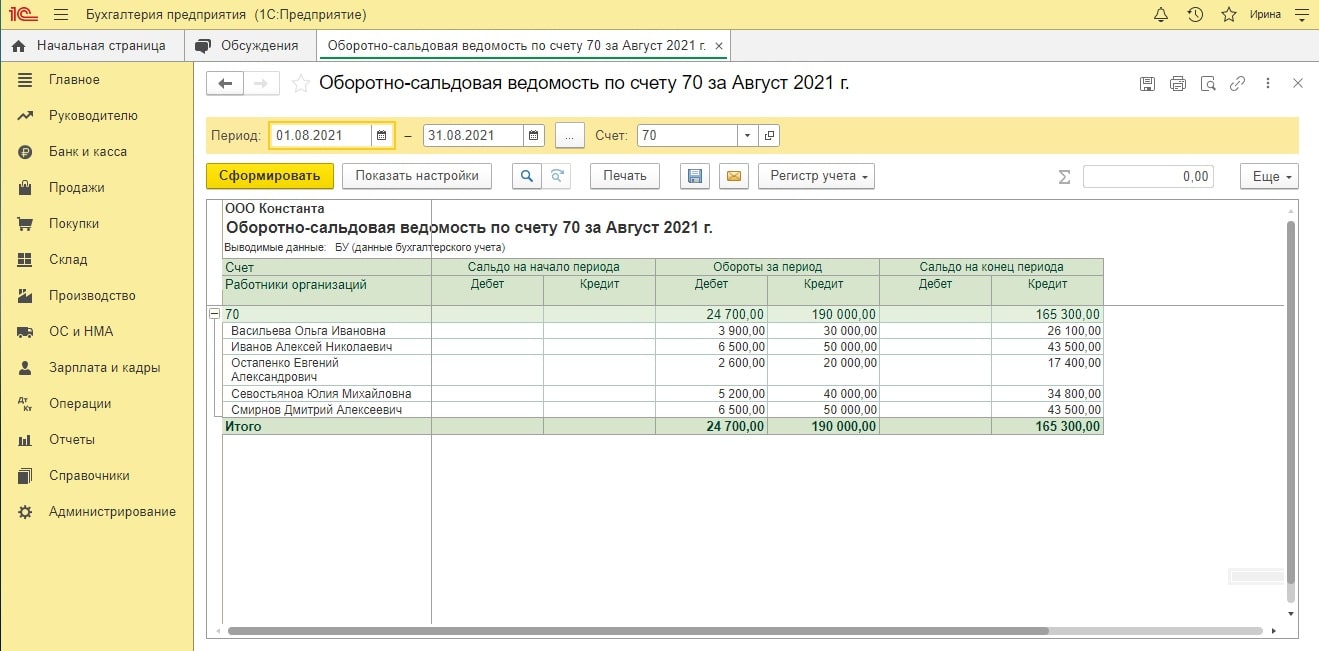

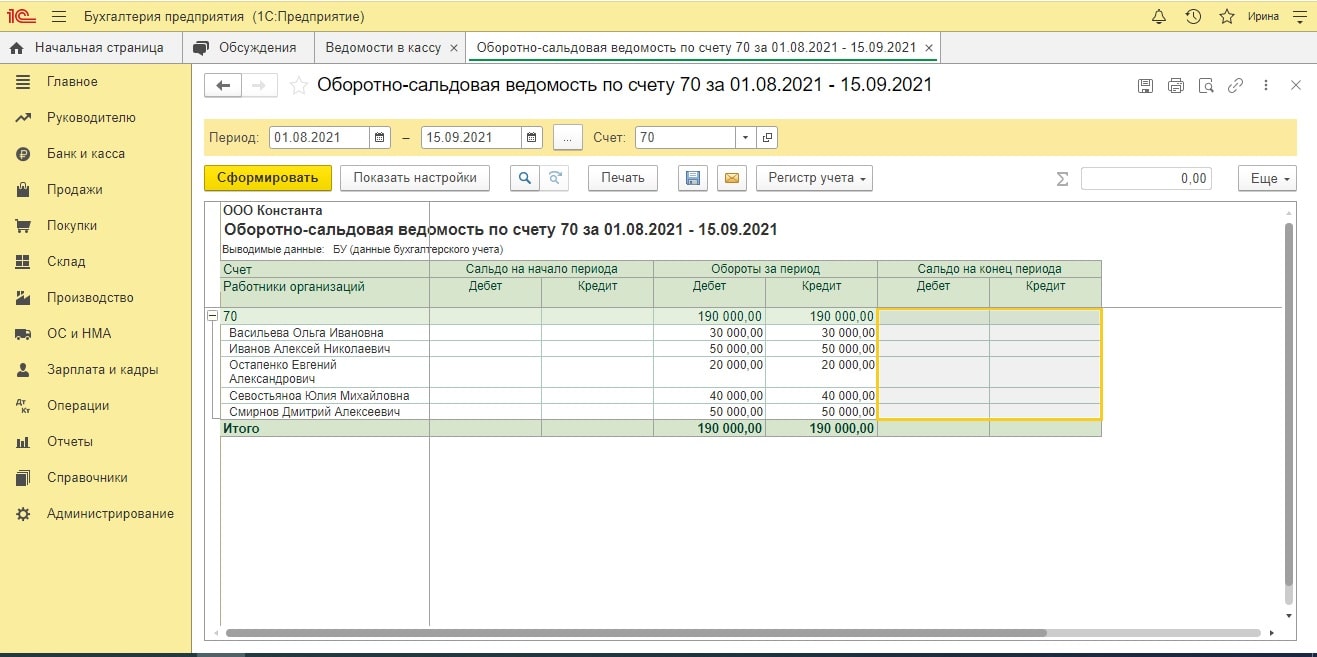

Также сформируем ОСВ по счету 70 (Расчеты с персоналом по оплате труда) за август.

После выплаты указанной суммы кредитовое сальдо обнулится, и при формировании ОСВ мы увидим, что задолженность погашена.

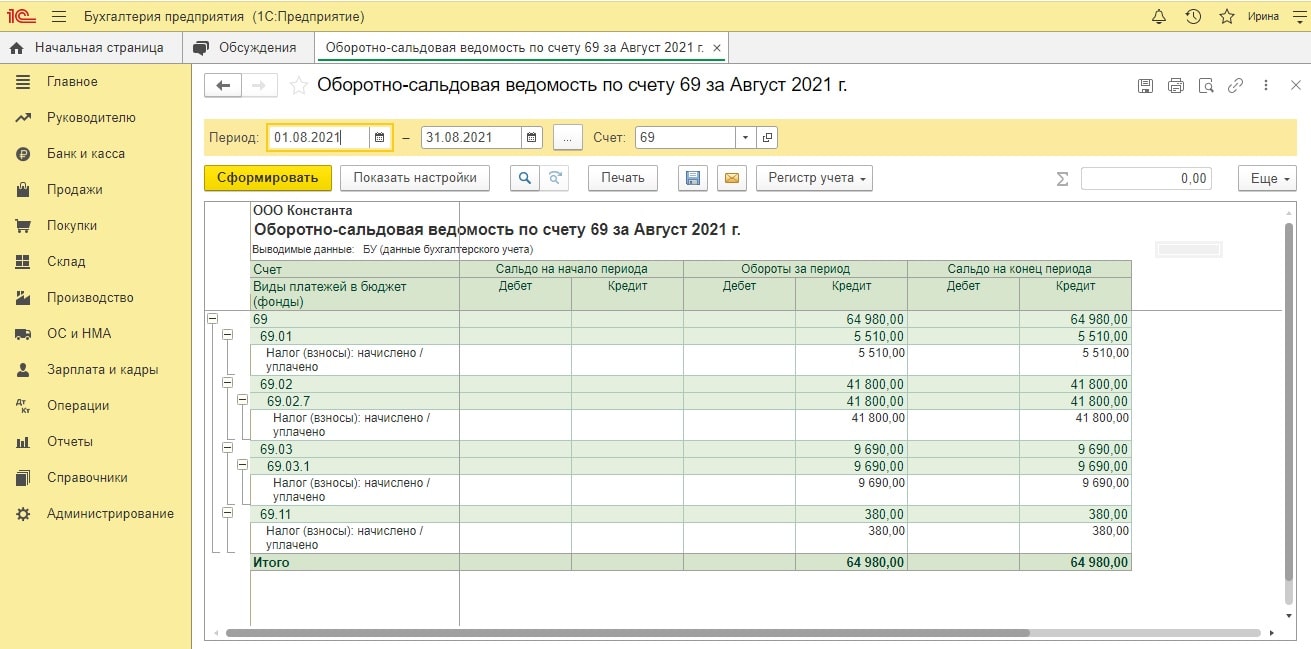

Сформируем оборотно-сальдовую ведомость по счету 69 (Расчеты по социальному страхованию и обеспечению).

В данном отчете представлена информация о начисленных страховых взносах. Видим, что у предприятия возникло обязательство перед бюджетом на сумму 64 980 рублей.

Расчетный листок

Сформируем печатную форму расчетного листка по начисленной заработной плате. В данном документе также отражается подробные сведения обо всех начислениях, которые причитаются каждому отдельному сотруднику. Это позволяет работнику определить из чего сформирована его зарплата.

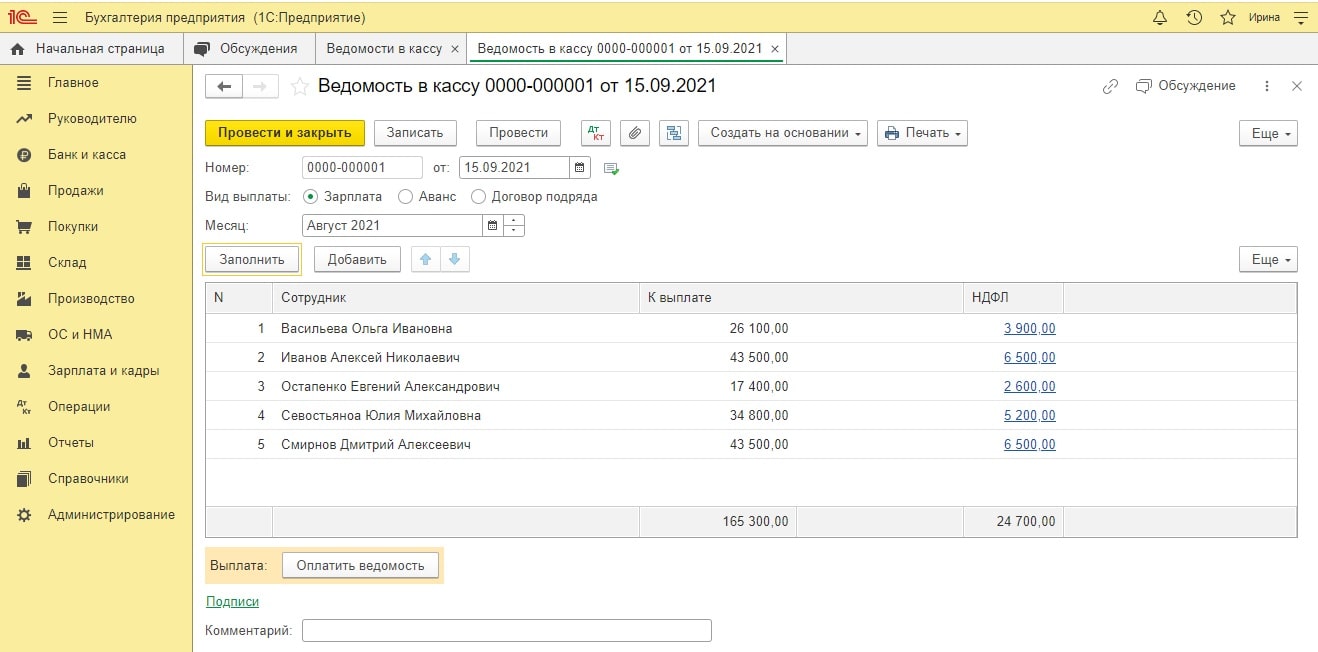

Выплата зарплаты

После создания документа начисления зарплаты в программе 1С: Бухгалтерия, следует операция по выплате зарплаты через банк, т.е. погашение образовавшейся задолженности организации перед сотрудниками.

Подготовка зарплаты к выплате

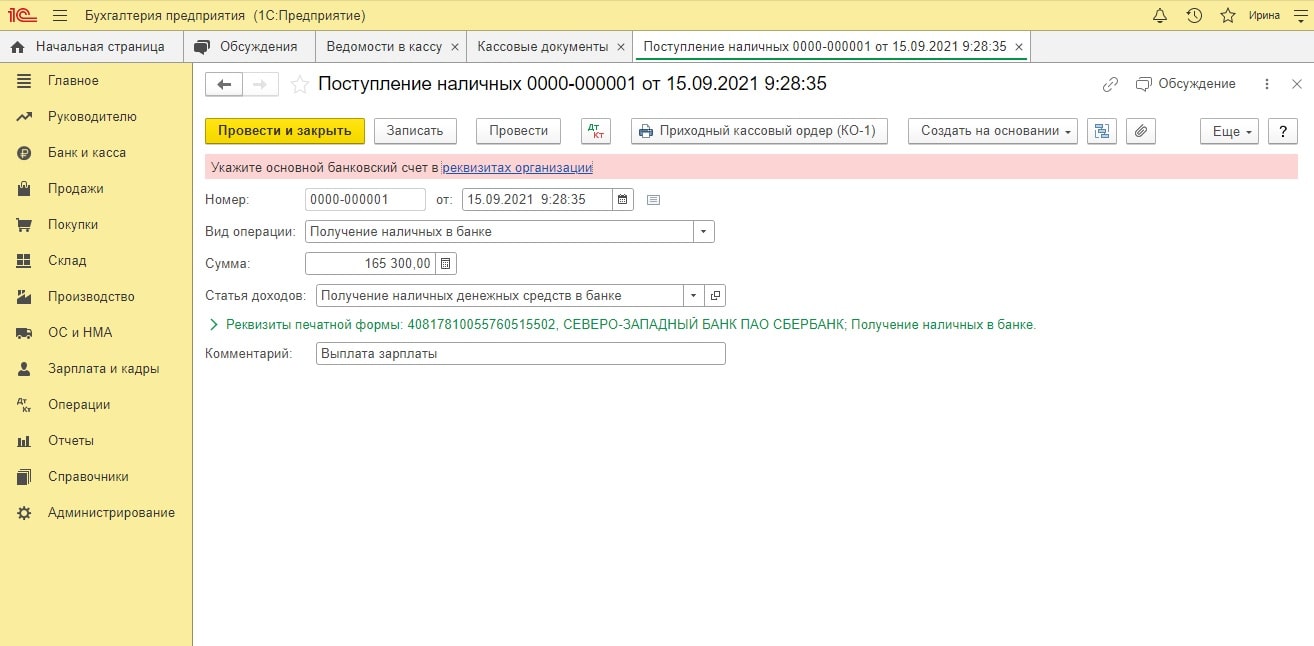

Получение денег в банке на выплату ЗП

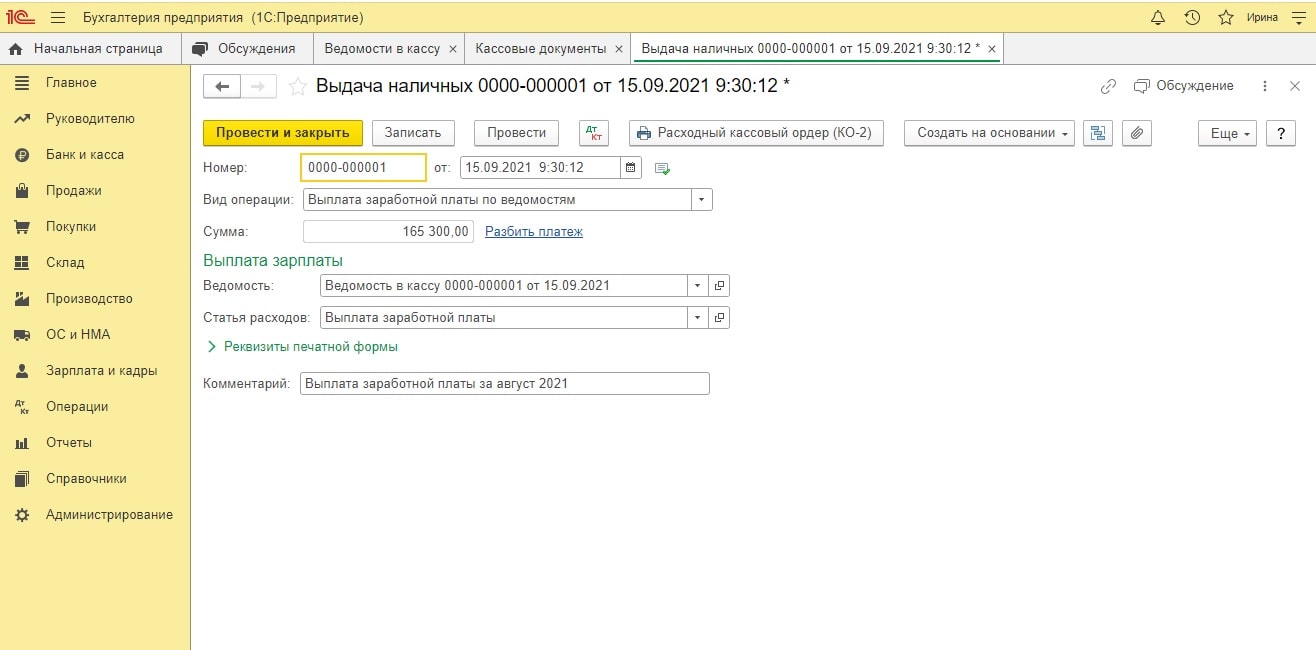

Выплата зарплаты из кассы

Заполненные документы проведем и посмотрим бухгалтерские проводки. Сформируем ОСВ по счету 70.

Как видим, зарплата была начислена и выплачена всем работникам. Произошло полное погашение кредиторской задолженности организации.

Таким образом, вопрос выбора программного продукта, в котором будет вестись расчет ежемесячных выплат сотрудникам, в каждой конкретной организации решается самостоятельно с учетом специфики деятельности и учетной политики. В конфигурации 1С: Бухгалтерия есть минимальный набор необходимых инструментов для ведения учета на небольшом предприятии. Другая программа – 1С: Зарплата и управление персоналом (ЗУП) предоставляет более широкие возможности, обогащенный функционал для автоматизированного кадрового учета и часто применяется на крупных предприятиях с большим количеством сотрудников.

Заключение

Задачи начисления заработной платы и кадрового учета в целом решаются в каждой организации достаточно индивидуально. Поэтому конкретному пользователю могут и не понадобиться некоторые описанные разделы, а другим, наоборот, требуется более детальная информация. Часто возникают вопросы, связанные с нормативными документами, на основании которых реализуются многие расчеты, формируется отчетность, производится ввод документов.

Чтобы облегчить вам задачу, мы предлагаем воспользоваться нашими услугами по информационному сопровождению бизнеса.

Наши специалисты готовы оказать помощь в любых правовых вопросах, обеспечить ежедневный экспертный сервис для вашей компании. Проведем обучение и переквалификацию сотрудников на высшем уровне. Обслужим, внедрим, доработаем программы 1С. Проведем анализ финансовой, экономической и хозяйственной деятельности

Рассчитывайте зарплату, налоговые и страховые взносы, пособия, отпускные, увольнительные выплаты, алименты.

Создавайте отчеты в ФНС, ПФР, ФСС и другие контролирующие органы легко. Контур-Зарплата корректно составляет любые регламентированные отчеты, отвечающие требованиям актуального законодательства.

Программа Контур.Зарплата дополнена двумя полезными встроенными сервисами — с их помощью вы сможете оперативно вести учет движения кадров и рассчитывать отпуска по каждому сотруднику.

В рамках программы Контур-Зарплата вы можете вести полноценную аналитику как по одному сотруднику, так и по организации в целом.

Работать с начислениями и удержаниями в Контур-Зарплате удобно: сведения по каждому сотруднику хранятся на одном лицевом счете. Программа сохраняет историю начисленных и удержанных сумм, а значит, движения средств на счете сотрудника понятны и прозрачны.

С помощью программы Контур-Зарплата можно вести учет труда: табельный учет, учет стажей, больничных.

Далее по тексту будет использовано старое название программы Контур-Зарплата — АМБа (сокращение от Автоматизированное место бухгалтера), как более короткое и привычное.

Итак вашим заказчиком (или лично Вами) наконец принято решение перейти на "1С:Зарплата и управление персоналом " (далее 1С:ЗУП) .

В нашей компании в 2010 году была разработана методика перевода пользователей АМБы на программу "1С:Зарплата и управление персоналом " (1С:ЗУП) редакций 3.0 и 3.1. На данный момент мы уже перевели несколько десятков организаций на 1С:ЗУП.

В октябре 2018 года методика была адаптирована для государственных организаций с несколькими источниками финансирования. Теперь данные можно перенести в "1С:Зарплату и кадры государственного учреждения" (1С:ЗКГУ) версии 3.1.

Что переносим?

Данные для переноса

Комментарий

Кадровые данные

фамилия, имя, отчество, дата рождения, пол, резидент/нерезидент, ИНН физического лица, страховой номер в ПФ, паспортные данные, адрес и телефон

дата приема на работу и дата увольнения (если они заполнены) переносятся в виде двух общих приказов о приеме и увольнении. В приказах проставляются реальные даты приема и/или увольнения

Количество сотрудников пользующихся вычетами отличными от стандартных (например, имущественный вычет на недвижимость), как правило, не превышает 1-2 % от общей численности предприятия.

Не переносятся следующие кадровые данные: состав семьи, сведения о стаже, о предыдущем месте работы, данные о предыдущей трудовой деятельности физических лиц (СЗВ-К), данные о документах-отклонениях для кадрового учета, остатки отпусков сотрудников, данные о перемещении работников.

В кадровой части в АМБе соответствующие поля обычно не заполнены., поэтому переносить нечего. Либо в АМБе в принципе нет таких данных (например, остатки отпусков)

Данные лицевых счетов

Данные о взаиморасчетах организации и сотрудников за год переноса данных.

Данных о начислениях и отработанном времени за последние 2 года для расчета среднего заработка для ФСС и расчета отпуска.

Данные, которые после переноса требуют проверки и корректировки бухгалтером-расчетчиком

Данные о суммах плановых авансов работникам организаций

Данные о суммах плановых начислений и удержаний работников организаций

1. АМБа и 1С имеют совершенно разную структуру данных. 2. Алгоритмы расчета тоже не совпадают. Поэтому перенос из АМБы базового значения по виду в Параметр1 для алгоритма в 1С:ЗУП часто оказывается некорректным

Данные об исполнительных листах работников организаций

Платежные поручения на перечисления по исполнительным листам , как правило формируются не в АМБе, а в другой программе. Поэтому в лицевом счете АМБы по виду "исполнительный лист" часто не оказывается нужной информации. Переносить нечего - проверено практикой.

Не переносятся следующие данные

Данные о шаблонах проводок для отнесения заработка работников на счета бухгалтерского учета

Разная архитектура АМБы и 1С:ЗУП делает перенос нецелесообразным

Сведения об отпусках по уходу за ребенком, имеющих место в текущем году и условиях их оплаты. Начисленные суммы и рабочее время переносятся в полном объеме.

В 1С:ЗУП хранится больше информации, чем то что есть в АМБе. Поэтому в процессе переноса формирование соответствующего документа в 1С:ЗУП нецелесообразно. Его всё равно потом придется редактировать.

Сведения о действующих договорах ГПХ, авторских и лицензионных договорах. Начисленные суммы и рабочее время переносятся в полном объеме.

В 1С:ЗУП хранится больше информации, чем то что есть в АМБе. Поэтому в процессе переноса формирование соответствующего документа в 1С:ЗУП нецелесообразно. Его всё равно потом придется редактировать.

Что после переноса получит заказчик?

Результатом нашей работы будет база 1С:ЗУП с перенесенной информацией из АМБы. В базе будут заполнены:

- справочники физические лица, сотрудники, подразделения , должности (с кодами и названиями как они есть в АМБе);

- данные о начислениях и удержаниях в объеме перечисленном выше, в виде документов "Перенос данных";

- частично заполненные по данным АМБы планы видов расчетов Начисления и Удержания.

Что еще предстоит сделать после переноса данных?

- Заполнить планы видов расчета Начисления и Удержания. Частично мы это сделали в процессе переноса.

- Сформировать плановые начисления и удержания для каждого работника. Частично мы это сделали в процессе переноса.

- Занести данные об инвалидности работников.

- Занести данные об имущественных вычетах

- Занести данные о ссудах выданных работникам организации. Может быть сделано нами на заказ в процессе переноса данных.

- Занести данные необходимые для удержаний по исполнительным листам. Может быть сделано нами на заказ в процессе переноса данных.

- Настроить отображение зарплаты в регламентированном учете.

Все! Можно считать зарплату за первый месяц уже в 1С:ЗУП

Условия оказания услуг

1. Для выгрузки данных из АМБы требуется доступ к компьютеру с рабочей АМБой. Из "мертвой" копии АМБы нужные данные, увы, извлечь нельзя.

2. Перенос осуществляется при наличии у заказчика лицензии на 1С:ЗУП и действующей подписки на ИТС. Если их нет, можете приобрести у нас.

3. Работа по переносу данных может быть выполнена на территории заказчика (в командировке), через удаленный доступ на компьютере заказчика или на компьютере исполнителя. Вся ответственность за передачу конфиденциальной информации через Интернет лежит на заказчике.

4. Работа выполняется в два этапа. Первый этап -тестовый. Заказчик проверяет базу в 1С:ЗУП и формулирует замечания и предложения. Мы их максимально учитываем. На втором этапе делаем окончательный перенос данных.

Начисление заработной платы осуществляется методами, во многих случаях принципиально различающимися. Изучим их сущность и порядок применения.

Какими бывают виды заработной платы?

В трудовых правоотношениях можно выделить несколько десятков разновидностей заработной платы. На частном предприятии зарплата может быть представлена (п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства России от 24.12.2007 № 922):

- выплатами по тарифу или окладу — за отработанное время;

- выплатами по сдельным расценкам;

- процентами от продаж (комиссионным вознаграждением);

- неденежными доходами;

- авторскими гонорарами;

- надбавками, доплатами, премиями, вознаграждениями за результаты труда;

- выплатами за особые условия труда и т. д.

В 2021 году начисление заработной платы в указанных разновидностях может осуществляться с применением самого широкого спектра методов. При этом указанные виды заработной платы могут любым способом сочетаться между собой — в соответствии с системой оплаты труда, действующей на предприятии.

Если говорить о традиционных схемах начисления заработной платы, то к таковым можно отнести (письмо Госплана СССР, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 № АБ-162/16-127):

- повременную схему, в основе которой лежит начисление выплат по окладу исходя из отработанного времени;

- сдельную схему, в основе которой — начисление зарплаты за измеряемые объективно или оцениваемые по установленным критериям результаты работы.

Изучим подробнее, как начисляется зарплата в рамках 2 самых распространенных схем расчетов — повременной и сдельной.

Как рассчитать зарплату при других системах оплаты труда, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911). При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

ЗАРПЛАТА = ЧТС × ОЧ,

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Можно ли не начислять зарплату директору фирмы? Ответ узнайте в КонсультантПлюс, получив пробный бесплатный доступ к системе.

Теперь — о том, как начисляется заработная плата при сдельной схеме.

Расчет зарплаты при сдельной системе оплаты труда: нюансы

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

Электротехник Иванов работает на заводе по сборке телевизоров. Он получает зарплату по сдельной схеме, в рамках которой работодатель установил норму по сборке 2 телевизоров в течение 8 рабочих часов. При ее выполнении Иванов получает 2 000 рублей (тариф: 1 000 рублей за 1 собранный телевизор).

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Расчет зарплаты в командировке: нюансы

Оплата труда человека, находящегося в командировке, представляет собой особую разновидность зарплаты — средний заработок за время командировки.

Он считается по формуле:

СК — зарплата за период командировки в виде среднего заработка;

РДК — количество рабочих дней в рамках командировки;

СЗ — средний заработок сотрудника.

Показатель СЗ исчисляется по формуле:

БАЗА — сумма заработка работника за расчетный период;

ОД — количество отработанных за расчетный период дней.

За расчетный период принимается 12 месяцев, предшествующих дню выезда сотрудника в командировку.

Показатель ОД в 2021 году считается по формуле:

ОД = МЕС × 29,3 + ОДНМ / КДНМ × 29,3,

МЕС — количество полных месяцев в расчетном периоде;

ОДНМ — количество отработанных дней во всех неполных месяцах трудовой деятельности в расчетном периоде;

КДНМ — количество календарных дней во всех неполных месяцах в расчетном периоде.

При исчислении показателя БАЗА в расчет не берутся отпускные выплаты, больничные, другие командировочные, компенсированные работодателем расходы и прочие выплаты, поименованные в пп. 3, 5 положения по постановлению № 922.

При расчете показателя РДК учитываются дни нахождения работника в пути (включая день выезда из своего города и день возвращения в него).

Командировка в выходные дни: как считается зарплата

Как начислить зарплату за выходные дни в период командировки? Эта задача решается применением формулы:

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

РВ — отработанные выходные дни.

Показатель ДТ может быть напрямую определен в трудовом договоре или же рассчитан по формуле:

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Расчет зарплаты и налогообложение в 2021 году

Зарплата работника, в том числе представленная отпускными и командировочными, облагается:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 15% — с 01.01.2021 по доходам, превышающим 5 млн руб. за год;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

НДФЛ на зарплату начисляется в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживается — в момент выплаты. Перечисляется в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечислен доход до конца месяца, то НДФЛ удерживается и перечисляется в бюджет только со следующей ближайшей выплаты.

- Взносами в социальные фонды (основная часть которых взимается при посредничестве ФНС):

- в ПФР;

- в ФСС (без посредничества ФНС фонд взимает взносы на травматизм);

- в ФФОМС.

Ставки по взносам делятся на стандартные, повышенные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Итоги

Порядок начисления заработной платы зависит от принятой на предприятии (закрепленной в трудовом договоре) системы оплаты труда: сдельной и повременной. Оплата труда в период командировки работника исчисляется в особом порядке.

- Постановление Правительства РФ от 24.12.2007 N 922

- Трудовой кодекс РФ

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также: