Как сделать карту за границей

Обновлено: 07.07.2024

Предложения, которые могут быть вам интересны

- Кред. лимит: до 700 000 руб.

- Проц. cтавка: от 12%

- Без процентов: до 55 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 500 000 руб.

- Проц. cтавка: от 11,99%

- Без процентов: до 100 дней

- Стоимость: от 590 р./год

- Кред. лимит: 299 999 руб.

- Проц. ставка: от 24,9%

- Без процентов: 51 день

- Стоимость: 1200 руб./год

- Кред. лимит: до 1 500 000 руб.

- Проц. ставка: от 10,9%

- Без процентов: до 120 дней

- Стоимость: от 0 руб.

- Кред. лимит: до 600 000 руб.

- Проц. ставка: от 9,8%

- Без процентов: до 110 дней

- Стоимость: от 0 руб.

- Кред. лимит: до 500 000 руб.

- Проц. ставка: от 13,9%

- Без процентов: до 55 дней

- Стоимость: 0 руб./год

- Кред. лимит: до 600 000 руб.

- Проц. ставка: от 11,9%

- Без процентов: до 180 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 700 000 руб.

- Проц. ставка: от 15%

- Без процентов: до 55 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 450 000 руб.

- Проц. cтавка: от 9,9%

- Без процентов: до 210 дней

- Стоимость: 0 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 11,9%

- Без процентов: 120 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 600 000 руб.

- Проц. ставка: 29,3%

- Без процентов: до 55 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 22,9%

- Без процентов: 120 дней

- Стоимость: от 0 руб./год

Как выбрать кредитную карту для путешествий

Это те самые главные параметры кредитки, о которых мы говорили выше:

Лимит средств на карте. Разброс большой, эта сумма у разных банков колеблется в пределах от 60 до 750 тысяч, в среднем лимит составляет 300 тысяч рублей. — Льготный период. Как правило, 50−60 дней, но сейчас есть предложения и с более длительным сроком беспроцентного возврата потраченных вами денег, даже до года.

Ставка после льготного периода. Тоже сильно отличается у разных банков и может быть от 10 до 35%.

Способы погашения кредита. Важный параметр. Бывает, что вернуть израсходованное можно только в отделении банка, что, понятное дело, усложняет задачу. Поэтому желательно, чтобы каналов возврата средств на счет было несколько, и вам было удобно ими воспользоваться в нужный момент.

Теперь решаем, карта с какой платежной системой вам подойдет: Visa, Mastercard, или, может быть, МИР. Здесь нужно немного рассказать про то, что такое вообще платежная система. Это сервис для перевода денег в электронной форме от одной стороны другой. Это может быть доллар (для Visa), евро (у Mastercard) или валюта той страны, на территории которой эта платежная система действует (как у наших карт МИР). Курсы валют платежных систем едины для всех банков.

Обязательно Изучите список банков-партнеров вашего, где вы сможете снимать наличку без процента.

Фото: Aleksey Bychkov/Global Look Pres

Важна также валюта, в которой у вас открыт карточный счет. Если карта нужна для путешествий по России, то проще всего сделать его рублевым — ведь и расплачиваться вы везде будете в рублях. А если отправляетесь за границу, есть нюансы. Наша задача в этом случае — избежать в поездке излишней конвертации (перевода) валют. А она может быть даже тройной — и потери на разнице в курсах в этом случае вас не обрадуют. Объясним на примерах.

Visa: собираемся в США. Visa является интернациональной платежной системой и работает по всему миру. Ее базовая валюта, в которой проводятся все операции, доллар. Поэтому брать такую карту выгодно в те страны, где вы будете совершать все операции (расчеты кредиткой, снятие наличных, переводы) в долларах. Это, само собой, прежде всего США. В каких случаях произойдет конвертация? Допустим, открыт у вас по карте Visa счет в рублях. Прибыв в Америку, вы оплачиваете по безналу покупку (на ценнике, естественно, местные баксы), и ваши рубли со счета конвертируются в доллары по курсу платежной системы. Этого перевода валюты вполне можно избежать — собираясь в США, заводим счет сразу в долларах, тогда никакой конвертации не понадобится.

Mastercard: едем в Европу. Тоже интернациональна, но у Mastercard все расчеты осуществляются в евро. По аналогии с предыдущим примером, понятно, что она больше подходит для еврозоны. Все то же самое: открываем на карте счет в евро, и в Европе все операции по карте проходят без ненужной конвертации.

Когда конвертация неизбежна: Азия или Африка. В странах Азии или Африки (а также, например, в Чехии, где в ходу кроны), заведя рублевый счет, вы можете столкнуться с двойной конвертацией. Это когда рубли с карты будут сначала конвертироваться в валюту платежной системы (евро или доллар), а потом в местную валюту. Вывод логичен: заводим счет сразу в долларах или евро. Для стран Юго-Восточной Азии, Латинской Америки выбираем Visa и доллары, для Африки — Mastercard и евро. Добавим, что первая платежная система охватывает 200 стран мира, вторая — 210.

Комиссия за снятие наличных и комиссия за трансграничные операции. С поездками по России все понятно — расплачиваясь картой, ни с какой комиссией вы не сталкиваетесь, она предусмотрена только для переводов и то не во всех случаях. Изучите список банков-партнеров вашего, где вы сможете снимать наличку без процента — понятно, что чем их больше, тем лучше. За границей ситуация иная — комиссию за снятие наличных может брать и ваш банк, и иностранные банки-владельцы банкоматов. Кстати, лайфхак: в ряде стран снятия процента за получение налички можно избежать, просто придя в отделение банка, а не снимая деньги в банкомате.

Многие банки также требуют и процент за трансграничные операции — а это все платежи и переводы. Тут выгода зависит от других параметров карты — компенсируют ли предоставляемые по ней преимущества потерю снятых за комиссию средств.

Хорошая техподдержка и действительно работающая связь с банком. Вроде бы не самое существенная деталь, но на деле это весомый критерий при выборе карты для отдыха. Как в России, так и за рубежом, вы должны иметь возможность связаться с вашим банком практически в любое время дня и ночи. А то бывает, что решить финансовые вопросы нужно срочно, а операторам не дозвонишься и в сети вам никто не отвечает. Учтите при этом, что для звонков из-за рубежа номер телефона банка должен быть в федеральном формате, горячая линия, начинающаяся с 8 800 в чужой стране будет недоступна.

Характеристики самой карты. Она должна быть именная, причем обязательно проверьте, чтобы имя на карте совпадало буква в букву с его написанием в паспорте. Во многих странах при снятии наличных в отделении банка (а мы помним, что так можно избежать комиссии) операционист попросит вас предъявить документ. Карта должна быть эмбоссированная (с выпуклыми буквами фамилии и имени, срока действия), иметь чип и магнитную ленту. Желательно также, чтобы она поддерживала систему бесконтактных платежей — это просто удобно.

Ваши индивидуальные предпочтения. Помните: картой пользоваться вам, поэтому и выбирать ее нужно с учётом именно ваших потребностей и образа жизни. К примеру, не привыкли вы ограничивать себя в тратах в отпуске, а по возвращении сможете все быстро компенсировать — ищите карту, где кредитный лимит побольше. Очень много времени проводите в разъездах — выбирайте выгодные условия накопления миль. Собираетесь в тур на машине — посмотрите варианты, где побольше бонусов для автолюбителей. Важно иметь возможность в любой момент снять наличку — остановитесь на том банке, у которого много банкоматов и банков-партнеров.

Финансовые знания приходят с опытом, но он обходится слишком дорого в буквальном смысле: то банк внезапно возьмёт комиссию, то с карты спишется не та сумма, на которую ты рассчитывал. Небольшой ликбез, как не вернуться из-за границы без штанов.

39,6 тыс.

16

8 минут чтения

Как менять валюту

Избегай уличных обменников. Где бы ты ни находился, избегай уличных пунктов обмена валют, даже если курс кажется заманчивым: слишком высок риск получить фальшивые деньги. Меняй деньги только в банковских отделениях.

На разнице курсов разных банков можно немного выиграть, если менять крупную сумму. Когда меняешь деньги до отъезда, воспользуйся любым сервисом сравнения курсов и не забудь позвонить в банк, чтобы уточнить актуальность именно этого курса. Он может незначительно меняться в течение дня, к тому же в ближайшем отделении попросту может не оказаться купюр нужного номинала.

На момент написания статьи курс продажи евро в ЦБ был 70,60 рублей. Банки давали за 1 евро от 68 до 71,17 рублей. При обмене 1000 евро можно было потратить от 68 000 до 71 170 рублей. Выгода при выборе банка с лучшим курсом — до 3170 рублей.

Валюту можно купить через банковское мобильное приложение, если у тебя основная рублёвая и дополнительная валютная карты: с рублёвой спишутся деньги по курсу продажи банка и переведутся на валютную.

Избегай уличных менял. Запомни: никаких разговоров с неизвестными о деньгах, а обмены валюты — только в лицензированных финансовых организациях. Перед поездкой в страну с незнакомой валютой на всякий случай погугли, как выглядят купюры и монеты.

Страшно-поучительная история

Эту историю мне рассказала на завтраке в пражском отеле одна милейшая пара. В первый день отпуска супруги собрались обменять евро на кроны и отправились на поиски банка. Увидев, что большинство чешских банков берёт за это комиссию, они немного растерялись и остановились, чтобы что-то подсчитать. К паре подошёл приветливый молодой человек и пожаловался, что ему срочно надо обменять кроны на евро, но эти комиссии — настоящий грабёж.

Какая удачная встреча: паре нужны кроны, юноше — евро. Почему бы не выручить друг друга? Мои знакомые поменяли 200 евро по курсу 27 крон за один евро. Получилось 5400. Все разошлись довольные, но позже выяснилось, что вместо чешских крон доверчивая пара получила венгерские форинты. За 200 евро должны были дать около 62 000 форинтов, а они получили в 12 раз меньше, да ещё и валютой, которой невозможно расплатиться в Чехии. Казалось, что такие гаврики остались в конце 90-х около воронежских филиалов банков, но нет.

В среде пражских уличных менял — это ещё не высший пилотаж: иногда доверчивым туристам подсовывают кроны несуществующей Чехословакии.

Вот мои адреса надёжных пражских обменников: Panská 6, Kaprova 15, Opletalova 22 или Politických vězňů 14.

Заранее узнай о размере комиссии. Многие банки по всему миру не указывают комиссию на входе в обменник. О дополнительных сборах узнаешь из квитанции, когда отменить сделку будет нельзя. Заранее спроси о размере комиссии в кассах или уточни информацию на официальных сайтах банков.

Будь готов к тому, что во многих азиатских странах обменный курс зависит от номинала купюр. За крупные купюры дают больше местной валюты.

Правила обмена валюты

- Меняй деньги только в банках. Избегай уличных обменников и частных лиц.

- Не меняй валюту в аэропортах, отелях и на вокзалах. Как правило, в таких обменных пунктах невыгодные курсы.

- Если меняешь крупную сумму до отъезда, используй сервис сравнения курсов разных банков и выбирай лучшее предложение. Позвони в банк и уточни детали.

- Спрашивай о комиссиях и дополнительных сборах до обмена — за границей о комиссиях часто не сообщают.

- Перед поездкой в страну с неизвестной валютой посмотри в интернете, как выглядят купюры и монеты.

Многие российские банки выпускают дополнительные валютные карты к основной рублёвой. Хранить деньги на пластике удобно и безопасно. Если карта потеряется, её можно заблокировать через мобильное приложение или по телефону, а вот утерянным или украденным наличным машем ручкой и прощаемся навсегда.

Как оплачивать картой

При всех очевидных достоинствах пластиковых карт многие туристы опасаются пользоваться ими за границей: комиссии, конвертации, технический овердрафт — всё это звучит жутковато. На самом деле ничего сложного нет. Чтобы обезопасить бюджет, запомни базовые принципы безналичной оплаты.

Если валюта карты и валюта страны совпадают, дополнительных списаний не будет. В этом случае никаких комиссий, конвертаций и прочих сложностей. Например: у тебя евровая карта Mastercard во Франции или долларовая Mastercard или Visa в США. При покупке во французском супермаркете по евровой карте расчёт будет один к одному. То же самое при оплате долларовой картой в США. Валюта карты соответствует валюте страны – финансовых потерь, даже самых минимальных, не будет.

Если валюта карты и валюта страны не совпадают, то комиссия составит 3%. Такая небольшая комиссия возможна только в случае, если оплачиваешь долларовой картой. В странах с национальной валютой стоит использовать именно долларовую карту. Рассмотрим пример: будучи в Таиланде, ты решил сходить на массаж. Услуга стоит 450 бат.

Если у тебя долларовая карта, списание будет следующим: c начала тайский банк конвертирует цену в батах в доллары по курсу платёжной системы. За эту операцию надо будет заплатить комиссию — трансграничный платеж в пределах 3% от суммы. Если за 100 батов дают 3,12 доллара, то 450 батов — это примерно 14,06 долларов. Прибавляем комиссию, получается 14,48 долларов. Итог: одна конвертация, одна комиссия, минимальные потери. Единственное, за что пришлось заплатить дополнительно — комиссия за трансграничный платёж.

Если карта рублёвая, то можешь потерять до 7% от суммы. Основная валюта межбанковского взаиморасчёта — доллары, поэтому баты сначала переведутся в них. Как и в первом случае, к этой сумме прибавится комиссия платёжной системы. Получаем те же 14,48 долларов. Поскольку карта рублёвая, 14,48 долларов нужно перевести ещё и в рубли. Курс продажи доллара у вашего банка на момент операции 58 рублей. Получаем 839 рублей 84 копейки.

Если в операции участвует три разных валюты, деньги конвертируются дважды. На разнице курсов можно потерять до 7% от суммы.

То же самое произойдет, если оплачиваешь евровой картой.

Cтоит ли пользоваться сервисом DCC

Сервис мгновенной конвертации Dynamic Currency Conversion (DCC) используют в популярных туристических странах. Терминал сразу предъявит тебе счёт в рублях, обнаружив, что карта была выпущена в России. На первый взгляд, удобно. Но DCC коварен и работает очень хитро. Сначала тайский банк переведет баты в рубли и начислит комиссию за использование сервиса, затем он отправит запрос платёжной системе. Платёжная система переведёт рубли в доллары и прибавит комиссию за обмен. В итоге, твой банк получит счёт в долларах, конвертирует их в рубли по курсу продажи и только потом спишет. Итог: три конвертации, две комиссии, потери до 10% от суммы покупки.

Что ещё помнить при оплате валютной картой

Предположим, ты купил в Риме духи за 100 евро и заплатил рублёвой картой. На момент покупки евро стоил 70 рублей. По прикидкам, с карты должно списаться 7000. Через некоторое время — упс, с карты списали 7100 рублей. Почему?

Если списали 7 100 рублей, значит, евро на момент списания стоил 71 рубль. А вот если бы курс упал, и евро стоил бы 69 рублей, то с карты списали бы 6900 рублей.

Есть валютная карта, пополнен баланс, и тут пришёл час расплатиться картой в поездке. Терминал выдаёт ошибку и не проводит оплату.

Ты проверяешь мобильное приложение: карта активна, деньги на ней есть. Но терминал упорно её не принимает. Что не так-то? Банкоматы и терминалы сверяют пин-код, который ты ввёл, с пин-кодом, заданным при онлайн-активации. Но есть и офлайн-пинкод. Если до выезда за границу ты не пользовался валютной картой, то пинкод на неё не записан, поэтому и возникает ошибка. Чтобы не попасть в такую ситуацию, проведи пару операций с картой до отъезда. Самое элементарное — запрос баланса. Для надёжности запроси баланс дважды. Офлайн-пинкод запишется на карту, и проблем не возникнет.

Как снимать валюту в банкомате

Подходишь к банкомату за границей, вставляешь карту, выбираешь нужную сумму, и он отказывается её выдавать. Проверяешь баланс, нужная сумма есть на счёте, повторяешь операцию, но вновь не можешь получить наличные. Почему?

Если карта исправна, но банкомат отказывается выполнить операцию, это может означать превышение лимита на снятие. Лимиты зависят от типа карты и условий тарифа и могут устанавливаться как банком-эмитентом, так и банком-эквайером. Эмитент выпустил карту, эквайер обслуживает терминал или банкомат.

Например, по условиям своего тарифа я могу снять 300 000 рублей (~4300 евро) за одну операцию в своём банке. Однако мой банк ограничил снятие в сторонних банкоматах. В них за одну операцию я могу снять не более 10 000 рублей (~140 евро). Плюс банк-эквайер может установить своё ограничение на выдачу денег по чужим картам. Если он ограничил снятие сотней евро, то снять максимально допустимый лимит своего банка не получится — больше 100 евро за операцию я не получу.

Перед отъездом лучше уточнить в банке все детали своего тарифа по карте, комиссии и лимиты.

Вопрос: а стоит ли снимать наличные за границей? Cкорее нет. Безналичная оплата определённо выигрывает. За снятие денег в банкомате придётся заплатить комиссию местного банка за обслуживание. Возможно, в банке она тоже будет — зависит от условий тарифа. Не забывай и про конвертацию, в случае если валюта снятия не совпадает с валютой счета.

Например, при снятии чешских крон с рублёвой карты кроны переведутся в доллары, а затем в рубли. Двойная конвертация и две-три комиссии. Потери до 15-20% — рискованно и невыгодно.

Памятка по финансовой грамотности в поездке

- Оформи валютную карту. Выбирай дебетовые карты с кешбэком: потери на конвертации и комиссиях частично вернутся.

- В России можно сделать валютные карты Visa или Mastercard. У Visa валютой межбанковского расчета является доллар, у Mastercard — доллар и евро.

- Перед отъездом дважды запроси баланс валютной карты в любом банкомате. Это нужно для записи офлайн-пинкода и корректной работы карты в заграничных банкоматах и терминалах.

- Уточни детали тарифа, комиссии и лимиты по своей карте.

- В еврозоне лучше расплачиваться евровой картой. В долларовой зоне и странах с национальной валютой, будь то тайский бат, чешская крона или белорусский рубль — долларовой.

- Будь готов к корректировке суммы. В момент оплаты деньги замораживаются на карте по курсу на день покупки, списание происходит в течение 5-7 дней. За это время курс может поменяться и сумма списания будет скорректирована.

- Рублёвая карта после валютных операций может уйти в минус — технический овердрафт. Это происходит, если курс продажи банка вырос на момент списания и сумма покупки превысила баланс.

- Всегда оплачивай покупки в местной валюте. Если предлагают DCC и счёт в рублях, отказывайся. С сервисом DCC ты потеряешь деньги на тройной конвертации и двух комиссиях.

- Оплачивай покупки и услуги картой. Снимай деньги в банкомате только в крайнем случае.

Подпишись на обновления блога, и мы откроем для тебя целый мир вдохновляющих путешествий, тревел-лайфхаков и небанальных направлений на все случаи и для любых компаний.

Многие кредитные организации изменили условия по своим картам, появились новые предложения от других банков. Изменения коснулись, в основном, тарифов, но не общих механизмов конвертации или рекомендаций по использованию карточек за рубежом.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов :)

Храни Деньги! рекомендует:

МЕХАНИЗМ КОНВЕРТАЦИИ ПРИ ПОКУПКАХ ЗА РУБЕЖОМ

Большинство карт, выпускаемых в РФ, принадлежит к международным платёжным системам (МПС) Visa или MasterCard. Карты МИР рассматривать не будем, поскольку за границей их не принимают (за исключением нескольких стран).

3) А дальше всё зависит от вашего банка и валюты карты. Если карточка в валюте расчётов эмитента и МПС, то с нее спишется ровно эта сумма. Если валюта отличается, то будет дополнительная конвертация по условиям банка. Здесь может быть и курс банка, ни к чему не привязанный, а может быть и строгая привязка к курсу ЦБ РФ.

Стоит отметить, что курс конвертации платёжных систем можно назвать рыночным, т.е. дополнительных накруток Visa и MasterCard не делают. Курсы конвертации Visa можно посмотреть здесь, курсы конвертации MasterCard здесь.

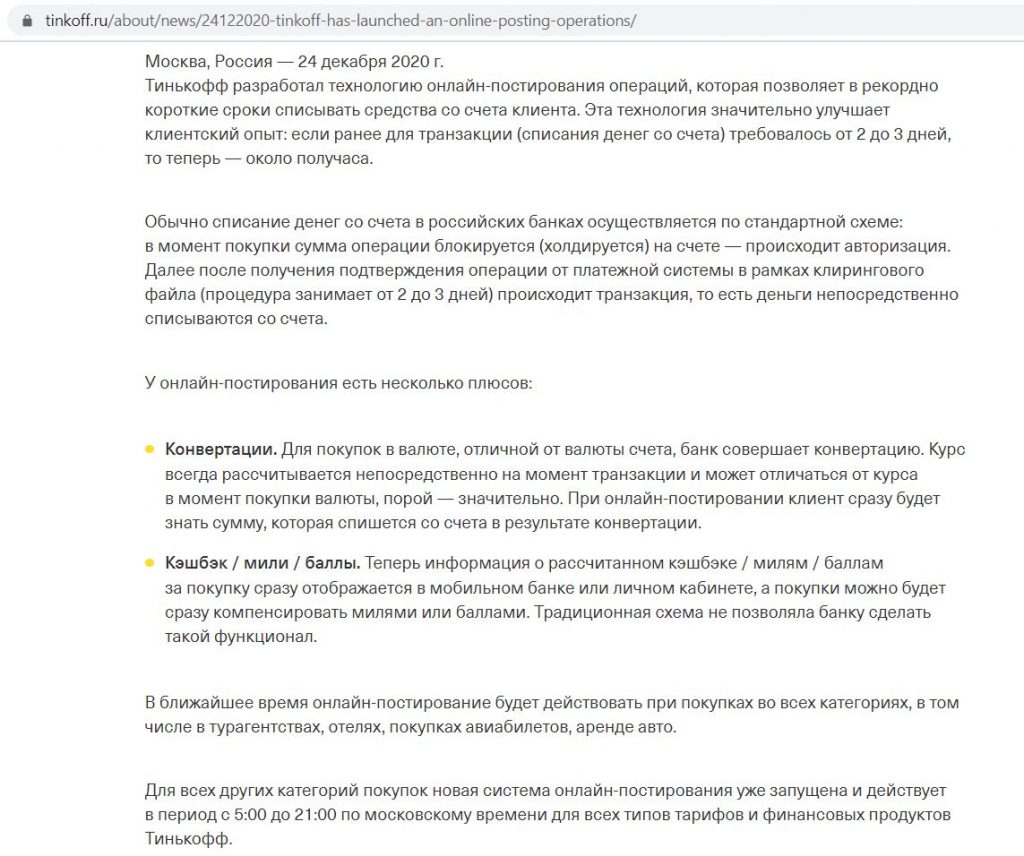

В момент совершения покупки (авторизации) фактически сумма покупки с вашей карты не списывается, а только блокируется (холдируется), иногда с запасом. Итоговая сумма, как и курс, по которому будет списана сумма с карты, будут известны, когда банк получит от МПС подтверждение совершения операции (обычно 2-5 дней, может и месяц). Если была заблокирована большая сумма, чем получилась после фактического проведения операции, то лишняя часть снова становится доступной на карте.

Основные потери происходят на третьем этапе. Курс конвертации банков в большинстве случаев особой щедростью не отличается. К тому же банки могут взимать дополнительную комиссию за трансграничные операции. Сегодня перед нами стоит задача найти карты, где эти потери будут минимальными.

UPD: 19.07.2020

С 11 августа 2020 международная платежная система MasterCard по картам в долларах и евро будет проводить конвертацию валют по курсу на дату совершения покупки, т.е. на дату авторизации.

У Visa все остается по-старому, будет использоваться курс на дату проведения операции по счету (обычно спустя 3-4 дня после покупки).

ОБЩИЕ РЕКОМЕНДАЦИИ ПРИ ИСПОЛЬЗОВАНИИ КАРТЫ ЗА РУБЕЖОМ

1 Всегда просите оплату в местной валюте.

Это универсальное правило, за границей или на иностранном сайте нужно всегда платить в местной валюте. Курс конвертации торговой точки никогда не будет выгоднее курса платежной системы и банка. К тому же при расчетах не в местной валюте есть риск нарваться на так называемый трансграничный рубль (когда МПС сконвертирует рубли, получившиеся в результате конвертации торговой точки по драконовскому курсу, в доллар США и стребует эту сумму с вашего банка, который вам ещё раз сконвертирует доллары в рубли).

2 Возьмите в поездку карты разных банков и платежных систем.

Для поездок за границу лучше взять несколько карт разных банков и платежных систем. Это связано не только с вероятностью возникновения технических сбоев или потери карты, в некоторых странах могут просто не принимать карточки определенной платежной системы.

3 Берите с собой наличные.

На дворе 21 век, но без наличных в заграничных поездках все равно не обойтись, карты принимают далеко не везде.

4 Проверяйте работоспособность карты дома.

Перед поездкой лучше проверить, работает ли карта, при необходимости ее нужно активировать, проще всего это сделать путем запроса баланса в родном банкомате.

5 Используйте сейф-счета, дополнительные карты и лимиты.

При выборе карты для заграничной поездки нужно учитывать не только выгодность курса конвертации, кэшбэк, процент на остаток и пр., но и безопасность карточек. Остаться без денег за рубежом крайне неприятно.

Следует отдавать предпочтение кредитным организациям, позволяющим открывать накопительные сейф-счета, к которым нет доступа с карты, и с которых можно перед покупками переводить деньги на карточку небольшими суммами через мобильное приложение или интернет-банк.

Очень удобно, когда банк позволяет выпустить дополнительные карты и установить по ним свои лимиты по операциям.

6 Предупредите банк о поездке.

Если не уведомить свою кредитную организацию о предстоящей поездке, то вероятность блокировки карточки заметно возрастет. Покупки за рубежом, а особенно снятие наличности для банков выглядят очень подозрительно, поэтому для вашей же безопасности они блокируют карту, чтобы пресечь возможное мошенничество. А вот для разблокировки потребуется идти в отделение банка или вообще перевыпускать карточку.

7 Банки не отвечают за комиссии сторонних банков.

Даже если по вашей карточке отсутствует комиссия банка-эмитента за снятие наличных в банкоматах за границей, то всё равно может взиматься комиссия владельца банкомата.

В РФ такой комиссии при выдаче наличных рублей с чужих карт нет, а вот в Таиланде, Камбодже или даже в Европе есть.

8 Осознанно выбирайте валюту карты.

При выборе валюты карты всегда стоит учитывать свои индивидуальные потребности и возможности.

К примеру, вы собрались на неделю в Италию, и, казалось бы, вполне разумно будет оформить карту в евро, чтобы покупки списывались без каких-либо дополнительных конвертаций.

Однако перед тем как оформлять новую карту, стоит задуматься, а сможете ли вы сами купить евро по выгодному курсу для пополнения карточки, если у вас их на данный момент нет. Да и вообще, есть ли у банка-эмитента возможность удобного пополнения своих карт, то же касается и снятия оставшейся валюты после поездки. Есть вероятность, что вы больше потеряете на обмене валюты, чем на конвертации при покупках. К тому же если вы выезжаете за границу довольно редко, то, возможно, и вовсе не стоит тратить время на валютные карты, и ограничиться только рублёвыми.

9 Карта в евро нужна только для оплаты в евро.

Долларовая карта является более универсальной, обычно она подходит и для оплаты в долларах, и для покупок в местной валюте, в то время как карты в евро созданы только для оплаты в евро, иначе появляются дополнительные потери на конвертацию через доллар.

Например, при покупке по евровой карте в чешских кронах будет сначала конвертация из кроны в доллар по курсу платежной системы, а потом из доллара в евро по курсу банка. При совершении этой операции по долларовой карте будет только одна конвертация из местной валюты в доллар по курсу платежной системы.

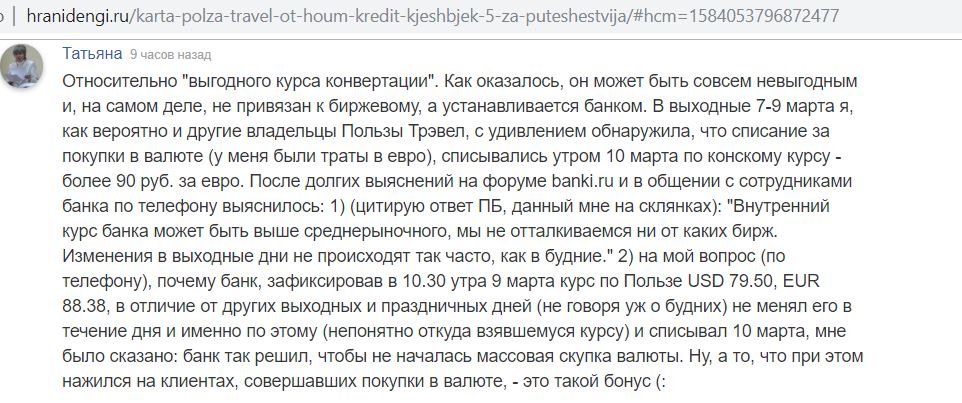

10 Риск использования рублевых карт во время волатильности.

В периоды сильных колебаний валютных курсов повышается риск при использовании рублевых карт для заграничных покупок.

Курс конвертации почти по всем картам берется на момент списания покупки со счета, а не ее совершения (обычно через 3-5 дней), и за этот период он может значительно ухудшиться. В такие моменты кредитные организации раздвигают спреды с большим запасом.

Оплата картой за границей РФ 2019. Лучшие карты

В отличие от прошлых обзоров, я решил не выставлять баллы конкретным картам за различные параметры, просто перечислю наиболее подходящие для путешествий за границу. Они прекрасно дополняют друг друга и лучше брать с собой в поездку сразу несколько из них.

Я подобрал карты, которые сможет оформить каждый, с минимальной стоимостью обслуживания или вовсе бесплатные.

При покупках в долларах США на карте сперва блокируется сумма покупки по курсу ЦБ РФ с запасом +5%, окончательное списание произойдет через несколько дней по курсу ЦБ РФ на момент списания.

При операциях в евро для расчета суммы блокировки евро переводятся в доллары по курсу платежной системы MasterCard, а затем доллары превращаются в рубли по курсу ЦБ РФ +5%. В день списания происходит одна конвертация из евро в рубли по курсу ЦБ РФ.

Карта умеет бесплатно стягивать (от 3000 руб.), не берет комиссию за донорство.

3 Ozon.Card.

Обслуживание карты бесплатно, карта умеет стягивать, не берет комиссию за донорство (но у нее очень маленький лимит на подобные операции, всего 10 000 руб. за 30 календарных дней), также есть бесплатная обналичка в сторонних банкоматах с месячным лимитом в 20 000 руб. при сумме одного снятия от 5000 руб. или эквивалента в валюте.

4 Мультивалютная Tinkoff Black.

Обслуживание рублевого счета бесплатно при поддержании неснижаемого остатка на всех счетах в банке от 50 000 руб. или эквивалента в валюте. Сейчас действует выгодная акция: если заказать Tinkoff Black по этой ссылке и в течение трех месяцев тратить по ней минимум по 3000 руб./мес., банк подарит 1500 руб. (по 500 руб. за каждый месяц).

Менять активный счет карты можно сколько угодно раз с помощью мобильного или интернет-банка. Покупка спишется с того счета, который был привязан к карте в момент совершения покупки, независимо от того, каким будет основной счет карты на момент фактического проведения операции по счету (обычно это происходит в течение 3-5 дней после покупки).

Самый универсальный вариант для заграничных поездок — это активный счет в долларах.

Совершать покупки в евро с долларового счета невыгодно, будет конвертация из евро в доллар не по выгодному курсу MasterCard, а по весьма посредственному кросс-курсу банка. Так что в зоне евро оптимальным будет именно счет в евро.

Apple Pay, Google Pay, Samsung Pay имеются. СМС-информирование по валютным счетам платное, стоит 1 у.е./мес.

У каждого валютного счета установлены свои лимиты на обналичку, например, со счета в юанях можно без комиссии снять 20 000 юаней за расчетный период, сумма одного снятия должна быть от 400 юаней.

Финансовые знания приходят с опытом, но он обходится слишком дорого в буквальном смысле: то банк внезапно возьмёт комиссию, то с карты спишется не та сумма, на которую ты рассчитывал. Небольшой ликбез, как не вернуться из-за границы без штанов.

39,6 тыс.

16

8 минут чтения

Как менять валюту

Избегай уличных обменников. Где бы ты ни находился, избегай уличных пунктов обмена валют, даже если курс кажется заманчивым: слишком высок риск получить фальшивые деньги. Меняй деньги только в банковских отделениях.

На разнице курсов разных банков можно немного выиграть, если менять крупную сумму. Когда меняешь деньги до отъезда, воспользуйся любым сервисом сравнения курсов и не забудь позвонить в банк, чтобы уточнить актуальность именно этого курса. Он может незначительно меняться в течение дня, к тому же в ближайшем отделении попросту может не оказаться купюр нужного номинала.

На момент написания статьи курс продажи евро в ЦБ был 70,60 рублей. Банки давали за 1 евро от 68 до 71,17 рублей. При обмене 1000 евро можно было потратить от 68 000 до 71 170 рублей. Выгода при выборе банка с лучшим курсом — до 3170 рублей.

Валюту можно купить через банковское мобильное приложение, если у тебя основная рублёвая и дополнительная валютная карты: с рублёвой спишутся деньги по курсу продажи банка и переведутся на валютную.

Избегай уличных менял. Запомни: никаких разговоров с неизвестными о деньгах, а обмены валюты — только в лицензированных финансовых организациях. Перед поездкой в страну с незнакомой валютой на всякий случай погугли, как выглядят купюры и монеты.

Страшно-поучительная история

Эту историю мне рассказала на завтраке в пражском отеле одна милейшая пара. В первый день отпуска супруги собрались обменять евро на кроны и отправились на поиски банка. Увидев, что большинство чешских банков берёт за это комиссию, они немного растерялись и остановились, чтобы что-то подсчитать. К паре подошёл приветливый молодой человек и пожаловался, что ему срочно надо обменять кроны на евро, но эти комиссии — настоящий грабёж.

Какая удачная встреча: паре нужны кроны, юноше — евро. Почему бы не выручить друг друга? Мои знакомые поменяли 200 евро по курсу 27 крон за один евро. Получилось 5400. Все разошлись довольные, но позже выяснилось, что вместо чешских крон доверчивая пара получила венгерские форинты. За 200 евро должны были дать около 62 000 форинтов, а они получили в 12 раз меньше, да ещё и валютой, которой невозможно расплатиться в Чехии. Казалось, что такие гаврики остались в конце 90-х около воронежских филиалов банков, но нет.

В среде пражских уличных менял — это ещё не высший пилотаж: иногда доверчивым туристам подсовывают кроны несуществующей Чехословакии.

Вот мои адреса надёжных пражских обменников: Panská 6, Kaprova 15, Opletalova 22 или Politických vězňů 14.

Заранее узнай о размере комиссии. Многие банки по всему миру не указывают комиссию на входе в обменник. О дополнительных сборах узнаешь из квитанции, когда отменить сделку будет нельзя. Заранее спроси о размере комиссии в кассах или уточни информацию на официальных сайтах банков.

Будь готов к тому, что во многих азиатских странах обменный курс зависит от номинала купюр. За крупные купюры дают больше местной валюты.

Правила обмена валюты

- Меняй деньги только в банках. Избегай уличных обменников и частных лиц.

- Не меняй валюту в аэропортах, отелях и на вокзалах. Как правило, в таких обменных пунктах невыгодные курсы.

- Если меняешь крупную сумму до отъезда, используй сервис сравнения курсов разных банков и выбирай лучшее предложение. Позвони в банк и уточни детали.

- Спрашивай о комиссиях и дополнительных сборах до обмена — за границей о комиссиях часто не сообщают.

- Перед поездкой в страну с неизвестной валютой посмотри в интернете, как выглядят купюры и монеты.

Многие российские банки выпускают дополнительные валютные карты к основной рублёвой. Хранить деньги на пластике удобно и безопасно. Если карта потеряется, её можно заблокировать через мобильное приложение или по телефону, а вот утерянным или украденным наличным машем ручкой и прощаемся навсегда.

Как оплачивать картой

При всех очевидных достоинствах пластиковых карт многие туристы опасаются пользоваться ими за границей: комиссии, конвертации, технический овердрафт — всё это звучит жутковато. На самом деле ничего сложного нет. Чтобы обезопасить бюджет, запомни базовые принципы безналичной оплаты.

Если валюта карты и валюта страны совпадают, дополнительных списаний не будет. В этом случае никаких комиссий, конвертаций и прочих сложностей. Например: у тебя евровая карта Mastercard во Франции или долларовая Mastercard или Visa в США. При покупке во французском супермаркете по евровой карте расчёт будет один к одному. То же самое при оплате долларовой картой в США. Валюта карты соответствует валюте страны – финансовых потерь, даже самых минимальных, не будет.

Если валюта карты и валюта страны не совпадают, то комиссия составит 3%. Такая небольшая комиссия возможна только в случае, если оплачиваешь долларовой картой. В странах с национальной валютой стоит использовать именно долларовую карту. Рассмотрим пример: будучи в Таиланде, ты решил сходить на массаж. Услуга стоит 450 бат.

Если у тебя долларовая карта, списание будет следующим: c начала тайский банк конвертирует цену в батах в доллары по курсу платёжной системы. За эту операцию надо будет заплатить комиссию — трансграничный платеж в пределах 3% от суммы. Если за 100 батов дают 3,12 доллара, то 450 батов — это примерно 14,06 долларов. Прибавляем комиссию, получается 14,48 долларов. Итог: одна конвертация, одна комиссия, минимальные потери. Единственное, за что пришлось заплатить дополнительно — комиссия за трансграничный платёж.

Если карта рублёвая, то можешь потерять до 7% от суммы. Основная валюта межбанковского взаиморасчёта — доллары, поэтому баты сначала переведутся в них. Как и в первом случае, к этой сумме прибавится комиссия платёжной системы. Получаем те же 14,48 долларов. Поскольку карта рублёвая, 14,48 долларов нужно перевести ещё и в рубли. Курс продажи доллара у вашего банка на момент операции 58 рублей. Получаем 839 рублей 84 копейки.

Если в операции участвует три разных валюты, деньги конвертируются дважды. На разнице курсов можно потерять до 7% от суммы.

То же самое произойдет, если оплачиваешь евровой картой.

Cтоит ли пользоваться сервисом DCC

Сервис мгновенной конвертации Dynamic Currency Conversion (DCC) используют в популярных туристических странах. Терминал сразу предъявит тебе счёт в рублях, обнаружив, что карта была выпущена в России. На первый взгляд, удобно. Но DCC коварен и работает очень хитро. Сначала тайский банк переведет баты в рубли и начислит комиссию за использование сервиса, затем он отправит запрос платёжной системе. Платёжная система переведёт рубли в доллары и прибавит комиссию за обмен. В итоге, твой банк получит счёт в долларах, конвертирует их в рубли по курсу продажи и только потом спишет. Итог: три конвертации, две комиссии, потери до 10% от суммы покупки.

Что ещё помнить при оплате валютной картой

Предположим, ты купил в Риме духи за 100 евро и заплатил рублёвой картой. На момент покупки евро стоил 70 рублей. По прикидкам, с карты должно списаться 7000. Через некоторое время — упс, с карты списали 7100 рублей. Почему?

Если списали 7 100 рублей, значит, евро на момент списания стоил 71 рубль. А вот если бы курс упал, и евро стоил бы 69 рублей, то с карты списали бы 6900 рублей.

Есть валютная карта, пополнен баланс, и тут пришёл час расплатиться картой в поездке. Терминал выдаёт ошибку и не проводит оплату.

Ты проверяешь мобильное приложение: карта активна, деньги на ней есть. Но терминал упорно её не принимает. Что не так-то? Банкоматы и терминалы сверяют пин-код, который ты ввёл, с пин-кодом, заданным при онлайн-активации. Но есть и офлайн-пинкод. Если до выезда за границу ты не пользовался валютной картой, то пинкод на неё не записан, поэтому и возникает ошибка. Чтобы не попасть в такую ситуацию, проведи пару операций с картой до отъезда. Самое элементарное — запрос баланса. Для надёжности запроси баланс дважды. Офлайн-пинкод запишется на карту, и проблем не возникнет.

Как снимать валюту в банкомате

Подходишь к банкомату за границей, вставляешь карту, выбираешь нужную сумму, и он отказывается её выдавать. Проверяешь баланс, нужная сумма есть на счёте, повторяешь операцию, но вновь не можешь получить наличные. Почему?

Если карта исправна, но банкомат отказывается выполнить операцию, это может означать превышение лимита на снятие. Лимиты зависят от типа карты и условий тарифа и могут устанавливаться как банком-эмитентом, так и банком-эквайером. Эмитент выпустил карту, эквайер обслуживает терминал или банкомат.

Например, по условиям своего тарифа я могу снять 300 000 рублей (~4300 евро) за одну операцию в своём банке. Однако мой банк ограничил снятие в сторонних банкоматах. В них за одну операцию я могу снять не более 10 000 рублей (~140 евро). Плюс банк-эквайер может установить своё ограничение на выдачу денег по чужим картам. Если он ограничил снятие сотней евро, то снять максимально допустимый лимит своего банка не получится — больше 100 евро за операцию я не получу.

Перед отъездом лучше уточнить в банке все детали своего тарифа по карте, комиссии и лимиты.

Вопрос: а стоит ли снимать наличные за границей? Cкорее нет. Безналичная оплата определённо выигрывает. За снятие денег в банкомате придётся заплатить комиссию местного банка за обслуживание. Возможно, в банке она тоже будет — зависит от условий тарифа. Не забывай и про конвертацию, в случае если валюта снятия не совпадает с валютой счета.

Например, при снятии чешских крон с рублёвой карты кроны переведутся в доллары, а затем в рубли. Двойная конвертация и две-три комиссии. Потери до 15-20% — рискованно и невыгодно.

Памятка по финансовой грамотности в поездке

- Оформи валютную карту. Выбирай дебетовые карты с кешбэком: потери на конвертации и комиссиях частично вернутся.

- В России можно сделать валютные карты Visa или Mastercard. У Visa валютой межбанковского расчета является доллар, у Mastercard — доллар и евро.

- Перед отъездом дважды запроси баланс валютной карты в любом банкомате. Это нужно для записи офлайн-пинкода и корректной работы карты в заграничных банкоматах и терминалах.

- Уточни детали тарифа, комиссии и лимиты по своей карте.

- В еврозоне лучше расплачиваться евровой картой. В долларовой зоне и странах с национальной валютой, будь то тайский бат, чешская крона или белорусский рубль — долларовой.

- Будь готов к корректировке суммы. В момент оплаты деньги замораживаются на карте по курсу на день покупки, списание происходит в течение 5-7 дней. За это время курс может поменяться и сумма списания будет скорректирована.

- Рублёвая карта после валютных операций может уйти в минус — технический овердрафт. Это происходит, если курс продажи банка вырос на момент списания и сумма покупки превысила баланс.

- Всегда оплачивай покупки в местной валюте. Если предлагают DCC и счёт в рублях, отказывайся. С сервисом DCC ты потеряешь деньги на тройной конвертации и двух комиссиях.

- Оплачивай покупки и услуги картой. Снимай деньги в банкомате только в крайнем случае.

Подпишись на обновления блога, и мы откроем для тебя целый мир вдохновляющих путешествий, тревел-лайфхаков и небанальных направлений на все случаи и для любых компаний.

Читайте также: