Как сделать капитал

Обновлено: 05.07.2024

В 2022 году сумма составляет сумма на первого ребенка составляет 524,5 тысяч рублей, на второго и последующих детей — 693,1 тысяч рублей, если семья не получала деньги на первенца.

Сумма материнского капитала в 2022 году станет выше по сравнению с 2021 за счет индексации в связи с уровнем инфляции. Размер выплат проиндексируют с 1 февраля 2022 года. Именно в эту дату сумму маткапитала теперь будут пересматривать ежегодно.

Недаром капитал назван материнским: преимущественное право на его получение — за матерью. Но в некоторых случаях такое право имеют и мужчины, и даже сами дети. Итак, вот полный перечень тех, кому выписывается сертификат:

- Женщина, имеющая российское гражданство, родившая или усыновившая второго ребенка начиная с 1 января 2007 года.

- Родившая (усыновившая) с 1 января 2007 г. третьего или последующих детей, если ранее она не воспользовалась своим правом на маткапитал.

- Мужчина (также гражданин РФ), являющийся единственным усыновителем второго или последующих детей, если решение суда об усыновлении вступило в силу не ранее 1 января 2007 г.

- Отец или усыновитель независимо от гражданства — в случае если мать или усыновительница ребенка не могут или лишились права на маткапитал. Такое может произойти, например, в случае смерти матери, лишения родительских прав, совершения в отношении своего ребенка умышленного преступления.

- Если же и отец и мать (усыновитель и усыновительница) не могут или лишены права на маткапитал, то это право переходит к самим детям. Деньги распределяются между ними поровну. Речь идет о несовершеннолетних либо о совершеннолетних, если это учащиеся очного отделения.

Что еще важно

- Срок принятия решения о выдаче (или невыдаче) сертификата на материнский капитал сократится с 1 месяца до 15-ти дней. А сроки проверки достоверности представляемых гражданами сведений уменьшены с 14 до пяти дней.

- Можно будет направлять средства МСК на оплату строительства жилого дома на садовых земельных участках.

Популярные вопросы и ответы

Сейчас сделать это можно два раза. При условии, что на первенца или второго вы получили выплату 503 237 рублей, то еще одну - меньшего размера - переведут за последующего ребенка. Если же на одного из детей получали полный маткапитал в 665 009 рублей, тогда еще один маткапитал не положен. Но и тут есть исключение. Например, региональные маткапиталы на третьих детей (местами они достигают 500 тысяч!) или федеральное пособие в 450 тысяч рублей, которые можно потратить только на ипотеку.

Когда хотите — пока действует программа. Его можно оформить как сразу после рождения или усыновления ребенка, так и позже, в любое удобное для семьи время.

Для получения маткапитала надо обращаться в подразделение Пенсионного фонда России. По информации первого заместителя главы минтруда Алексея Вовченко, за все время действия закона с января 2007 года по август 2018 года за сертификатами обратилось 8 миллионов 930 тысяч человек, а выдано их было 8 миллионов 727 тысяч. То есть отказ получают только 2% обратившихся за помощью.

Причин для отказа немного. Это происходит, когда у человека просто нет права на такую меру поддержки или если в предоставленной информации содержатся неверные данные.

Отказ можно обжаловать в вышестоящем органе Пенсионного фонда или в суде.

Стоит ли доверять российским гособлигациям? Можно ли инвестировать в акции нефтегазовых компаний? Какую стратегию выбрать, чтобы обеспечить достойный уровень жизни в будущем?

Создание пенсионного капитала – это долгий систематический процесс, требующий самодисциплины и хладнокровия. Только при наличии долгосрочной стратегии инвестирования можно надеяться на достижение серьезной финансовой цели – получения регулярного пассивного дохода. Хаотичные попытки вложения капитала грозят потерей всех сбережений.

Начните вести учет доходов и расходов, ежемесячно откладывайте определенную часть денег, разработайте личный финансовый план и начинайте грамотно инвестировать.

Какие способы накопления капитала подойдут, если до достижения цели – получения пассивного дохода – еще есть время?

Достичь поставленной цели поможет стратегия пассивного инвестирования с применением инструментов фондового рынка.

Важно вовремя задуматься о будущем, ведь главное преимущество для формирования пенсионного капитала – время.

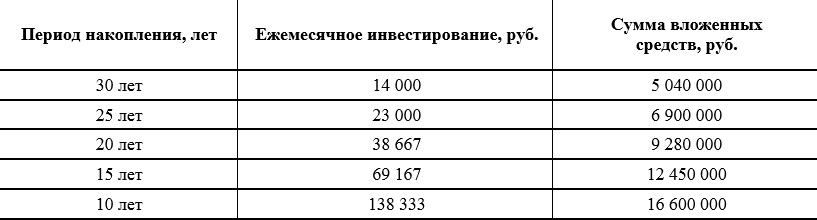

Например, если после 60 лет вы хотите получать ежемесячно 100 тыс. рублей в виде пассивного дохода, нужно создать капитал не менее 24 млн. рублей.

Рассчитаем, какой должна быть сумма регулярных вложений, если до достижения поставленной цели есть 30, 25, 20 и менее лет. (Из расчета доходности инвестиций 10% и доходности пенсионного портфеля 5% годовых).

Чем раньше будет начат процесс инвестирования, тем большую сумму можно накопить со временем и тем меньшими усилиями будет достигнута финансовая цель.

Можно ли неспешно отдавать кредит и одновременно создавать накопления?

Разумное финансовое поведение – не привлекать заемные средства для удовлетворения своих потребностей. Если кредит все-таки пришлось взять, и его выплата не очень обременительна, начните параллельно создавать сбережения.

Планировать серьезные вложения при наличии кредита не стоит. Инвестирование должно стать следующим этапом после создания резервного фонда – суммы, равной 6-ти месячным расходам семьи.

Какие инструменты использовать, если цель – обеспечить достойную жизнь в будущем?

Первоначальные сбережения – резервный фонд можно создавать на банковском вкладе, это те деньги, которые могут потребоваться вам в непредвиденной ситуации.

Депозит лучше выбрать с капитализацией процентов с возможностью пополнения и частичного снятия денег, чтобы вы могли оперативно воспользоваться деньгами при необходимости.

Насколько безопасно инвестировать в гособлигации?

Россияне, ставшие свидетелями дефолта 98 года, с осторожностью относятся к любым гарантиям государства. Гособлигации РФ сегодня можно рассматривать как способ получения доходности выше, чем по банковским депозитам. Однако вкладывать в эти ценные бумаги все деньги я бы не рекомендовал из-за неопределенности в экономической ситуации страны. С ростом инфляции реальный доход по облигациям может снизиться. Те же риски, кстати, вы несете при вложении в банки.

При инвестировании в облигации стоит создавать портфель, в состав которого войдут не только отечественные ценные бумаги, но и облигации иностранных эмитентов с более высоким кредитным рейтингом.

Можно ли инвестировать в акции, например, российских нефтегазовых компаний или ретейлеров?

Покупка акций отдельных компаний несет в себе высокие инвестиционные риски. Позволить себе такой способ инвестирования могут либо профессионалы, которые готовы скрупулезно анализировать отчетность компаний и оценивать риски, либо спекулянты, которые просто пытаются угадать изменение стоимости акций.

Обычному инвестору, тем более начинающему, лучше избегать подобных вложений. Правильнее будет инвестировать в фонды акций экономически развитых стран.

Какую валюту выбрать?

Наша постоянная рекомендация – диверсификация вложений по валютам: доллары, евро и рубли. Стандартные пропорции: 50% в долларах, 25% – в евро и 25% – в рублях. А попытка играть на курсах валют – верный путь к денежным потерям.

Насколько выгодно инвестировать в недвижимость? Какую доходность можно получить в будущем, взяв квартиру в ипотеку?

Реальная чистая доходность от сдачи жилой недвижимости сегодня составляет около 6%. Какими будут арендные ставки в долгосрочной перспективе – никто не знает. Если ваши инвестиции в недвижимость имеют другую цель – последующая перепродажа, вы можете столкнуться с очередным риском. Цены на российскую недвижимость снижаются с конца 2014 года.

Другими словами, приобретая недвижимость в кредит, вы обременяете себя серьезными обязательствами на много лет при полной неопределенности в получении будущих доходов. Вывод: этот инвестиционный проект несет серьезные риски.

Стоит ли инвестировать в чей-то бизнес? Я могу стать совладельцем кофейни или турфирмы, например.

Действительно, инвестирование в бизнес может принести доход выше, чем вложения в облигации и т.д. Однако вероятность потерь очень высока. Поэтому если у вас нет опыта ведения такого бизнеса, если вы не знаете его специфики, не можете точно оценить потенциальную доходность и сопутствующие риски, от такого способа вложений лучше отказаться.

Может быть купить крипотовалюту? Возможно, через 20 лет биткоин принесет огромный доход?

Как не ошибиться в выборе стратегии и составить сбалансированный портфель?

Чтобы быть уверенным в собственном финансовом будущем лучше всего заранее обратиться к специалисту – независимому финансовому консультанту. Он поможет составить финансовый план и подобрать подходящие ценные бумаги в соответствии с вашими целями, сроками их достижения, готовностью к риску и ожидаемой доходностью. Самостоятельные решения не всегда могут быть удачными, а неудачи приводят к разочарованию и зачастую вынуждают людей отказываться от достижения жизненно важных финансовых целей.

И в завершение важное напоминание инвестору: оставайтесь реалистом.

Не ждите стремительного результата, помните, что инвестирование – способ сохранить и приумножить собственные сбережения. Не путайте грамотное инвестирование с играми на бирже или с валютными спекуляциями.

Если вам обещают доходность выше рыночной, например, гарантированные 30% годовых – будьте бдительны: попавшись на эту удочку, вы рискуете потерять свои сбережения.

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Уставный капитал — обязательная сумма, которая должна быть у организации: это ее чистые активы, которые показывают распределение долей участников компании. Расскажем, как и когда формировать уставный капитал, где хранить и можно ли его тратить.

Что такое уставный капитал

Участники при создании ООО вносят в устав сумму капитала организации и оговаривают доли каждого учредителя — потому капитал и называется уставным. Хотя еще одно место, где он фиксируется, — учредительный договор. Сумма выражена в рублях, и позже ее можно изменить, правда для этого придется перерегистрировать учредительные документы.

У капитала есть три базовые функции:

В каком виде вносят уставный капитал

Участники могут оплатить капитал имуществом, инструментами, вещами, облигациями и долями в акциях других компаний и обществ, интеллектуальными правами и правами по лицензионным договорам, которые можно оценить в деньгах.

При этом минимальный размер уставного капитала обязательно вносится деньгами. Скажем, если организация заявляет капитал в 100 000 рублей, то хотя бы 10 000 из них участники оплачивают в рублях.

Когда оплачивают уставный капитал

Срок, который дается для оплаты капитала с момента регистрации ООО, — 4 месяца. Пока доля не оплачена, участник не имеет права голоса на собраниях (если устав не предусматривает иного), но по долгам организации он уже несет ответственность. Если в течение 4 месяцев участник не внесет свою долю — она может перейти к обществу и распределиться между другими участниками.

Как вносить уставный капитал

Участник может внести капитал разными способами:

Платежное поручение, приходный кассовый ордер или акт приема-передачи нужно хранить: они могут пригодиться при продаже доли. Но уведомлять ФНС или другие органы о внесении капитала не нужно.

Сколько на самом деле стоит доля в уставном капитале

Что можно сделать со своей долей

- Продажа доли зависит от того, кто покупает долю. Если это другой учредитель, то все просто: совершается сделка, подписывается договор купли-продажи, после этого изменения нужно зарегистрировать в ЕГРЮЛ. Если же долю планируют продать стороннему лицу, то нужно руководствоваться уставом. В нем может быть пункт о преимущественном праве покупки доли, и право это принадлежит другим участникам. Только при отказе других участников от покупки можно продать долю стороннему человеку. Еще в уставе может быть пункт о согласии на продажу других участников, без которого продажа невозможна. Но если долю продали новому человеку, изменения тоже надо регистрировать в ЕГРЮЛ.

- Дарение доли проводят по договору дарения, и в этом случае норма о преимущественном праве не применяется, с этим согласен в том числе Верховный суд. Так что участники часто продают долю в организации под видом дарения, чтобы не соблюдать пункт о преимущественном праве, но такую сделку суд может признать недействительной.

Как увеличить или уменьшить уставный капитал

Увеличить капитал можно имуществом организации или новыми вкладами. Увеличение капитала можно регистрировать только после полной оплаты.

Если капитал прирастает за счет имущества, то дополнительные средства не вкладываются, но увеличивается номинальная стоимость долей. Новый размер уставного капитала не может превышать стоимость чистых активов за вычетом резервного фонда (если он есть в компании).

Если капитал растет за счет дополнительных вкладов, это значит участники или сторонние лица вкладывают в организацию деньги или новое имущество. Тогда доли участников могут увеличиться соразмерно их вкладу, в зависимости от того, сколько внес каждый.

Уменьшить уставный капитал можно через сокращение номинальной стоимости каждой доли, при сохранении их размера. Но минимальный капитал должен сохраняться не ниже уровня 10 000 рублей.

Надо ли хранить уставный капитал

У организаций нет обязанности выделять сумму уставного капитала и хранить ее на счете или в сундуке. Это условная величина, а не имущество или сумма реальных денег. На счете, в кассе или в основных средствах может становиться больше или меньше денег, но это не влияет на размер капитала.

Можно ли тратить уставный капитал

По той же самой логике, уставный капитал — это не неприкосновенный запас, который нельзя расходовать. Скажем, когда участник переводит на расчетный счет свою долю в деньгах, общество может потратить эти деньги на цели бизнеса. Главное условие — по итогам финансового года стоимость чистых активов не должна быть меньше уставного капитала.

Что делают с уставным капиталом при ликвидации организации

При ликвидации прежде всего компания рассчитывается по долгам. Если после этого остаются деньги или имущество, их распределяют между участниками пропорционально долям в капитале.

Проводки по уставному капиталу

Бухучет уставного капитала ведут на счете 80. Кредитовый остаток счета должен равняться сумме капитала, прописанного в уставе, а записи по счету ведут после фиксации суммы в учредительных документах. Бухгалтер делает проводки по счету 80 при внесении капитала и при его изменении.

Вот список типовых проводок при работе с капиталом:

- отражена сумма капитала, указанная в уставе: Дт 75 — Кт 80

- сделаны вклады в капитал: Дт 08, 10, 41, 50, 51, 52 — Кт 75

- уменьшение капитала при возврате доли учредителю: Дт 80 — Кт 75

- уменьшение капитала без возврата доли: Дт 80 — Кт 84

- уменьшения капитала аннулированием доли организации: Дт 80 — Кт 81

- увеличение капитала за счет дополнительных вкладов: Дт 75 — Кт 80

- увеличение капитала за счет нераспределенной прибыли: Дт 84 — Кт 80

- увеличениу уставного капитала за счет добавочного капитала: Дт 83 — Кт 80

Работайте с уставным капиталом, ведите учет, платите зарплату и налоги, сдавайте отчетность в современном веб-сервисе Контур.Бухгалтерия. Простая и понятная система, автоматизация рутинных операций, автоформирование отчетов экономит время и помогает работать без ошибок. Первые 14 дней бесплатны для всех новичков.

Уставный капитал — обязательная сумма, которая должна быть у организации: это ее чистые активы, которые показывают распределение долей участников компании. Расскажем, как и когда формировать уставный капитал, где хранить и можно ли его тратить.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Как оценить, эффективен ли бизнес, генерирует он прибыль или убытки? Есть важная контрольная точка, которая помогает понять, правильно ли налажены процессы, выстроена маркетинговая и сбытовая политика. Этим ориентиром в финансовом анализе считается точка безубыточности.

Финансовый институт развития в жилищной сфере

Универсальный ипотечно-строительный банк

Единая информационная система жилищного строительства.

Развитие цивилизованного рынка арендного жилья и инвестиций в объекты недвижимости

Федеральный брокер по недвижимости

Управление жилой и коммерческой недвижимостью

Управление паевыми инвестиционными фондами

Создание высокотехнологичных сервисов для цифровой трансформации жилищной сферы

Облигации на финансирование инфраструктуры

Семейная ипотека

от 4,4%

Теперь и для семей с одним ребенком

Программа поддержки

проектов жилищного

строительства

Льготное кредитование застройщиков на цели реализации низкомаржинальных проектов жилищного строительства

Создаем стандарты

арендного жилья

Единый оператор льготных программ в жилищной сфере

Обеспечение доступности жилья для граждан за счет применения федеральных, региональных и отраслевых мер поддержки

О компании

Компания развивает направления, которые позволяют создавать выгодные условия покупки жилья, формировать цивилизованный рынок аренды и развивать городскую среду.

Ипотека

Аренда для жизни

Городская среда

Реализация земли и объектов

Все ответы о жилье

Аналитика рынка

Комплексные исследования рынка ипотеки и жилья. Мы отслеживаем ключевые показатели, активность участников и прогнозируем развитие рынка.

Анализ развития конкурентной среды на рынке ипотечного кредитования на 23 января 2022 г.

Конкурентный анализ — 2022 г.

Дайджест: жилищная сфера зарубежных стран

Дайджест в жилищной сфере — 2022 г.

Данный сайт защищен с помощью reCAPTCHA и соответствует Политике конфиденциальности и Условиям использования Google.

Указанные выше персональные данные являются необходимыми для заявленной цели обработки. Настоящим подтверждаю, что данные, указанные в обращении, не содержат специальных категорий персональных данных, а именно сведений, касающихся моей расовой, национальной принадлежности, политических взглядов, религиозных или философских убеждений, состояния здоровья, интимной жизни.

Настоящим согласием я также разрешаю Обществу поручать обработку моих персональных данных следующим организациям:

Настоящее согласие на обработку моих персональных данных может быть отозвано мной путем подачи письменного уведомления в Общество.

Права и обязанности в области защиты персональных данных мне разъяснены и понятны.

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается). Доход подтверждается справкой 2-НДФЛ.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

Читайте также: