Как сделать изменения в учетной политике на 2021 год

Обновлено: 06.07.2024

При формировании (корректировке) учетной политики в государственных (муниципальных) учреждениях на 2021 год необходимо учесть изменения, внесенные Приказом Минфина РФ от 14.09.2020 № 198н в Единый план счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкцию по его применению, утвержденные Приказом Минфина РФ от 01.12.2010 № 157н (далее – Единый план счетов, Инструкция № 157н). Для учреждений эти поправки в основном касаются учета нематериальных активов, имущества казны, имущества в концессии, обесценения нефинансовых активов, но есть и другие изменения. Подробнее – в статье.

Нематериальные активы

1) аналитические коды группы синтетического счета:

20 – особо ценное движимое имущество;

30 – иное движимое имущество;

90 – имущество в концессии;

2) аналитические коды вида синтетического счета объекта учета:

В Единый план счетов введены следующие счета:

Синтетический счет

Аналитические счета

Таким образом, счет 0 102 00 000 детализируется соответствующими аналитическими счетами в зависимости от принадлежности и вида объекта.

Пункт 67 Инструкции № 157н также дополнен следующими положениями:

1. На счете 102 9I 000 подлежит отражению информация о являющихся объектами концессионных соглашений программах для электронных вычислительных машин (программах для ЭВМ), базах данных, информационных системах (в том числе государственных информационных системах) и (или) сайтах в Интернете или других информационно-телекоммуникационных сетях, в состав которых входят такие программы для ЭВМ и (или) базы данных, либо о совокупности указанных объектов, а также об операциях, их изменяющих.

Амортизация нематериальных активов.

В Единый план счетов внесены следующие изменения:

Исключены счета

Введены счета

Права пользования нематериальными активами

В Единый план счетов введены следующие счета:

Синтетический счет

Аналитические счета

Кроме того, согласно изменениям, внесенным в Инструкцию № 157н, с 2021 года:

Аналитический учет прав пользования активами ведется по объектам, полученным в пользование, правам пользования нематериальными активами, идентификационным номерам объектов нефинансовых активов (учетным номерам, реестровым номерам, кадастровым номерам (при наличии)) и по правообладателям (арендодателям) в разрезе договоров (иных правовых оснований прав пользования нематериальными активами), мест нахождения имущества, полученного в пользование, а также ответственных лиц (п. 151.3 Инструкции № 157н в новой редакции).

Вложения в права пользования нематериальными активами учитываютсяна счете 0 106 00 000, содержащем:

1) аналитический код группы синтетического счета 60;

2) аналитические коды вида синтетического счета:

Соответствующие поправки внесены в п. 127 Инструкции № 157н.

В Единый план счетов введены следующие счета:

Синтетический счет

Аналитические счета

Данные счета предназначены для учета фактически произведенных затрат в составе вложений в объекты нематериальных активов, связанных с их приобретением, созданием, формированием балансовой стоимости, а также сумм произведенных вложений в объекты нематериальных активов, безвозмездно передаваемых в целях формирования стоимости нематериальных объектов основных фондов (п. 131 Инструкции № 157н).

Имущество казны

Учет имущества казны осуществляется на счетах:

Согласно п. 131 Инструкции № 157н (в новой редакции) к счету 0 108 90 000 применяются следующие аналитические коды вида синтетического счета объекта учета:

Инструкция № 157н дополнена следующими положениями:

2. В целях контроля соответствия учетных данных по объектам нефинансовых активов, составляющих государственную (муниципальную) казну, сформированных в результате отражения операций, изменяющих показатели в денежном (стоимостном) выражении указанных активов на соответствующих счетах аналитического учета рабочего плана счетов, осуществляется сверка учетных данных с данными реестра государственной (муниципальной) казны (п. 143).

4. Учет операций по изменению стоимости имущества (нефинансовых активов), составляющих государственную (муниципальную) казну, по результатам проведенных переоценок, в том числе при изменении кадастровой стоимости земельных участков и (или) справедливой стоимости объектов, предназначенных для отчуждения не в пользу организаций бюджетной сферы, ведется в журнале по прочим операциям (п. 146).

Начисление амортизации на объекты имущества, составляющие казну.

Вложения в имущество казны.

Согласно дополнениям, внесенным в п. 127 Инструкции № 157н, вложения в нефинансовые активы, осуществляемые в целях создания (модернизации, реконструкции, в том числе с элементами реставрации, технического перевооружения, достройки, дооборудования) объектов государственного (муниципального) имущества, формирующего (составляющего) государственную (муниципальную) казну, в том числе ценностей Госфонда РФ, Госфонда субъекта РФ, государственных фондов материальных запасов, а также капитальные вложения в объекты незавершенного строительства, передаваемые в государственную (муниципальную) казну (передаваемые капитальные вложения, произведенные в целях бюджетных инвестиций), учитываются на счете 0 106 50 000 по соответствующему аналитическому коду вида синтетического счета объекта учета:

В Единый план счетов введены следующие счета:

Синтетический счет

Аналитические счета

Вложения в имущество концедента.

Пункт 127 Инструкции № 157н дополнен положениями о том, что произведенные в силу концессионного соглашения суммы инвестиций (капитальных вложений) при создании и (или) реконструкции объектов концессионного соглашения учитываются федеральными органами исполнительной власти, органами государственной власти субъекта РФ, органами местного самоуправления, выступающими от имени концедента, учреждениями в случае передачи по концессионному соглашению имущества государственных (муниципальных) учреждений без прекращения права оперативного управления на счете 0 106 90 000 по соответствующим аналитическим кодам вида синтетического счета объекта учета:

В Единый план счетов внесены следующие изменения:

Исключен счет

Введены счета

Обесценение нефинансовых активов

В пункт 151.6 Инструкции № 157н введено положение о том, что аналитический учет по счету 0 114 00 000 ведется в разрезе объектов нефинансовых активов (основных средств, нематериальных активов, непроизведенных активов, прав пользования активами, материальных запасов), идентификационных номеров объектов нефинансовых активов (инвентарных номеров, кадастровых номеров (при наличии), реестровых номеров, учетных номеров).

Обесценение нефинансовых активов учитывается на соответствующих счетах Единого плана счетов по аналитическим группам синтетического счета объекта учета в разрезе соответствующих видов имущества:

В Единый план счетов внесены следующие изменения:

Исключены счета

Введены счета

Таким образом, с 2021 года счет 0 114 60 000 применяется для учета снижения стоимости прав пользования нематериальными активами (до 2021 года данный счет использовался для учета снижения стоимости непроизведенных активов). Начиная с 2021 года в части обесценения непроизведенных активов применяется счет 0 114 70 000.

В отношении счетов, предусмотренных для учета резерва под снижение стоимости материальных запасов (0 114 87 000, 0 114 88 000), необходимо отметить следующее.

По мнению автора, учреждение при необходимости вправе по согласованию с учредителем (финансовым органом) предусмотреть в учетной политике порядок отражения резервов под снижение стоимости с применением новых счетов по итогам 2020 года.

Счета для исправления ошибок прошлых лет

В Единый план счетов введены новые счета для исправления ошибок прошлых лет, выявленных контролерами:

Также скорректированы названия и предназначение действующих счетов, применяемых для исправления ошибок прошлых лет (приведены в таблице).

Счет

Предназначение

Применяется для исправления ошибок года, предшествующего году их исправления, не корректирующих показатели на счетах финансового результата и не подлежащих отражению на счете 0 304 66 000

Используется для отражения операций по исправлению ошибок, возникших до начала года, предшествующего году их исправления, не корректирующих показатели на счетах финансового результата и не подлежащих отражению на счете 0 304 76 000

Применяется для отражения операций по исправлению ошибок года, предшествующего году их исправления, корректирующих показатели доходов (расходов) прошлого года и не подлежащих отражению на соответствующих счетах аналитического учета счетов 0 401 16 000, 0 401 26 000

Применяется в части отражения бухгалтерских записей по ошибкам прошлых лет, возникшим до начала года, предшествующего году их исправления, корректирующих показатель доходов (расходов) прошлых лет и не подлежащих отражению на соответствующих счетах аналитического учета счетов 0 401 17 000, 0 401 27 000

Вместе с тем из Единого плана счетов исключены счета:

Санкционирование расходов

В пункте 320 Инструкции № 157н дополнено, что аналитический учет обязательств ведется:

Из Единого плана счетов исключены счета:

Электронные документы при оформлении кассовых операций

В пункт 167 Инструкции № 157н внесены дополнения, касающиеся порядка формирования электронных документов при осуществлении кассовых операций.

Так, в случае ведения кассовых операций и оформления кассовых документов в виде электронных документов, подписываемых квалифицированными электронными подписями (ЭЦП), кассовая книга формируется в виде электронного документа ежедневно, включая рабочие дни, в которые кассовые операции не проводились.

Записи в электронную кассовую книгу вносятся в момент подписания кассиром ЭЦП каждого приходного кассового ордера, расходного кассового ордера либо скан-копии приходного кассового ордера, расходного кассового ордера, содержащего собственноручные подписи. В последнем случае ответственность за соответствие скан-копии подлиннику кассового ордера, содержащего собственноручные подписи, возлагается на кассира.

Помимо рассмотренных в публикации изменений, в Инструкцию № 157н введены счета для учета операций, осуществляемых Федеральным казначейством в рамках казначейского обслуживания в системе казначейских платежей и управления остатками средств на едином казначейском счете (далее – ЕКС), а также порядок их применения.

Приказ по учетной политике предприятия — это распорядительный документ, без издания которого невозможно ведение бухгалтерского учета. Если способы бухучета или налогообложения требуют корректировки, выпускают распоряжение о внесении изменений в локальные нормативы.

В каждой организации учетная политика утверждается еще до начала работы. И не одна, а две: для целей бухгалтерского и для целей налогового учетов. Но прежде чем начать работать по этим нормативам, необходимо издать распоряжение об утверждении учетной политики (УП), только после этого документ вступит в силу. Если УП была утверждена, но произошли изменения, которые надо в нее внести, издается приказ о внесении изменений. Ждать окончания года для этого не требуется. Если корректировок или дополнений нет, но срок действия УП подходит к концу, составляется указ о продлении принятых норм.

Для чего необходима УП

Положения по бухгалтерскому учету предусматривают определенные правила отражения доходов и расходов, а НК РФ — свои. Выбранные организацией методы влияют:

- на величину себестоимости продукции, работ и услуг;

- на ее финансовые показатели;

- на размер налогов.

Все это и следует предусмотреть в УП для целей бухгалтерского и налогового учетов. Требование о ее составлении регламентируется:

После разработки документа приказ об учетной политике утверждает руководитель организации. Необязательно готовить два отдельных распоряжения: объедините УП для целей бухгалтерского и налогового учетов в одном указе. Распишите локальные нормативы в приложениях к распорядительному документу.

Чтобы быстро и правильно составить документ, используйте бесплатно конструктор учетной политики на 2022 год от экспертов КонсультантПлюс.

Как утвердить, изменить или дополнить УП

Каждая организация в момент своего создания должна сформировать УП и применять ее последовательно из года в год. Ежегодно формировать и утверждать этот документ не надо. Распоряжением об УП руководитель определяет дату начала ее применения.

В ПБУ закреплен порядок изменений и внесения дополнений в учетную политику — только приказом руководителя или иного лица, уполномоченного на принятие решений.

Положение об УП оформляют одним из двух способов:

- в двух самостоятельных документах. В таком случае каждое положение утверждается своим распоряжением;

- одним документом с двумя разными разделами: один — по бухгалтерскому, второй — по налоговому учетам. Тогда подписывается одно распоряжение об утверждении УП.

В процессе хозяйственной деятельности организации возникает необходимость внесения изменений в учетную политику в течение года или внесения дополнений в бухгалтерскую или налоговую УП, которые утверждаются распоряжением руководителя. Рассмотрим образцы распорядительной документации.

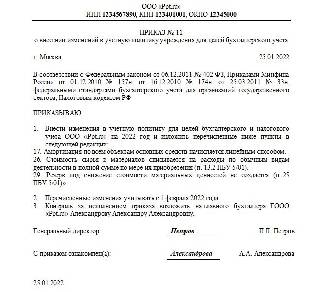

Так выглядит образец распоряжения об утверждении УП:

Рассмотрим образец, как внести изменения в учетную политику на 2022 год, — в документе указываем характер изменений и дату начала их применения:

Допустимо продлить ранее утвержденную УП еще на год без изменений.

Следует учитывать следующее:

- дополнения в УП вносятся в случае появления у организации новых фактов хозяйственной деятельности, например, помимо оптовой торговли, она начала осуществлять услуги по перевозке грузов. В УП следует отразить порядок учета доходов и расходов в отношении нового вида деятельности. Дополнения в УП вносятся в любое время года и применяются с момента их утверждения (п. 10 ПБУ 1/2008 ; статья 313 НК РФ);

- изменение УП допускается по трем причинам: если она решила изменить применяемый ранее способ учета фактов своей хозяйственной жизни, если начала осуществлять новый вид деятельности или если в законодательство внесены соответствующие исправления.

Надо учесть, что корректировать документ разрешается только с начала года или с момента вступления в силу нормативного акта, который внес коррективы в нормы бухгалтерского и налогового законодательства.

Учетная политика по бухгалтерскому учету представляет собой принятую организацией совокупность способов ведения бухгалтерского учета.

1. Настройка функциональности программы

Форма "Функциональность программы"

2. Настройка параметров учета

Форма "Параметры учета"

3. Настройка учетной политики организации

Форма "Учетная политика"

Без учета выручки. Затраты списываются в дебет счета 90.02 по всем номенклатурным группам;

С учетом всей выручки. Затраты списываются только по тем номенклатурным группам, по которым отражена выручка от оказания услуг. Если выручка по номенклатурной группе отсутствует, то затраты по ней учитываются в составе незавершенного производства;

Установите переключатель в одно из положений в соответствии с которым будут отражать авансы, выданные поставщикам:

Одной строкой в составе дебиторской задолженности - если авансы поставщикам будут отражаться одной строкой в составе дебиторской задолженности;

Отдельными строками по видам активов - для отражения выданных авансов поставщикам в бухгалтерском балансе по разным строкам.

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива и текущей ставки налога.

Суммы постоянного налогового дохода и постоянного налогового расхода отдельными проводками не отражаются, а определяются расчетным путем как разница между условным расходом по налогу на прибыль и расходом по налогу на прибыль.

Это метод, основанный на сравнении доходов отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли. Применялся до введения в действие новой редакции ПБУ 18/02. Этот метод можно продолжать применять, если результаты расчетов по нему будут совпадать с результатами, полученными при применении балансового метода.

С помощью соответствующих флажков и при переходе по соответствующим ссылкам отражаются ставка налога, налоговые льготы, перечень объектов с особым порядком налогообложения, порядок и сроки уплаты налога и авансовых платежей, способы отражения расходов по налогу и авансовым платежам.

Читайте также: