Как сделать ускоренную амортизацию автомобиля в 1с

Добавил пользователь Евгений Кузнецов Обновлено: 04.10.2024

Любое основное средство (ОС) со временем теряет свои первоначальные качества. Происходит его износ — как физический, так и моральный. Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат. По сути начисление амортизации влияет на конечную стоимость производимой продукции. Это лишь одна из составляющих учета основных средств, подробнее о правилах бухучета — в статье.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Срок полезного использования

ОС имеют разные сроки полезного использования (СПИ). Зачастую СПИ прописывает изготовитель в техническом паспорте основного средства. Если срок в документации не указан, владелец ОС вправе самостоятельно определить срок.

СПИ — один из основных параметров, который требуется для вычисления суммы амортизации.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

- Линейный.

- Способ уменьшаемого остатка.

- Способ списания стоимости по сумме чисел лет срока полезного использования.

- Способ списания стоимости пропорционально объему продукции (работ).

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Какой способ начисления амортизации выбрать

Выбирая способ начисления амортизации, следует помнить о том, что начислять амортизацию придется и в налоговом учете. Идеально, когда способ амортизации и в бухгалтерском, и в налоговом учете одинаков. Это упрощает учет.

Если амортизацию выгоднее списывать равными долями, подходит линейный способ. Если выгоднее списать большую часть стоимости в начале эксплуатации, подойдут второй и третий способы, описанные выше.

Выбранный способ должен быть зафиксирован в учетной политике.

Учет начисленной амортизации

Все операции по начислению амортизации нужно отражать в учете проводками.

Дебет 20 (26, 44 и другие затратные счета) Кредит 02 — начислена амортизация по ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Для отправки документов через Диадок понадобится купить пакет исходящих. Он будет действовать в течение 12 месяцев с момента оплаты или пока не закончатся документы в пакете. Из пакета вычитаются только те документы, по которым завершен документооборот.

Стоимость пакетов исходящих на год вы найдете в прайсе на этой странице. Указанные тарифы не облагаются НДС на основании пп. 26 п. 2 ст. 149 Налогового кодекса РФ.

Стоимость подключения — 0 ₽. Чтобы подключиться к Диадоку, нужен сертификат электронной подписи. Войдите с помощью КЭП и примите условия лицензионного договора. Подписывать договор на бумаге не понадобится. Получать документы и подписывать можно сразу же, отправлять — после покупки годового пакета.

Если при переходе на электронный документооборот вам важно понять, какая получится стоимость в месяц, к цене пакета прибавьте стоимость сертификатов КЭП и поделите на 12. Электронная подпись понадобится каждому сотруднику, который будет подписывать документы.

Квалифицированный сертификат электронной подписи — 2 000 ₽.

- Изготовление сертификата сроком действия 12 месяцев.

- Лицензия на СКЗИ — средство криптографической защиты информации, необходимо для шифрования электронных документов и генерации подписи.

Электронную подпись можно установить на компьютер или хранить на защищенном носителе.

Вы можете приобрести отдельно:

- Защищенное устройство хранения Рутокен Лайт:

- для всех регионов РФ, кроме Москвы и Московской области — 1 250 ₽

- для Москвы и Московской области — 1 750 ₽

Стоимость внедрения зависит от выбранного решения.

Для работы с электронными документами в 1С подойдет модуль Диадока. Установить его можно самостоятельно, стоимость годовой лицензии — от 13 700 ₽.

Для других систем есть несколько вариантов интеграции: коннектор, API, комплекс Контур.ERP для SAP. Цена — от 18 000 ₽.

Где в балансе отражается амортизация основных средств?

Начисление амортизации отражают в учете проводками. Дебетуемый счет зависит от вида деятельности организации, от ее структуры и особенностей учетной политики, а также от того, где используется амортизируемое имущество. Дебет 20 (26, 44 и другие затратные счета), Кредит 02 — начислена амортизация по ОС.

Как учитывать амортизацию при выбытии основного средства?

Что такое ускоренная амортизация?

Компании вправе использовать коэффициент ускорения амортизации от 1 до 3. Его применяют при соблюдении определенных условий (ст. 259.3 НК РФ). Это работа в агрессивной среде, в промышленно-производственной или туристско-рекреационной зоне, ведение сельскохозяйственной промышленной деятельности, нахождение основного средства на балансе лизингодателя или использование его для морской добычи углеводородов. Ускоренная амортизация предусмотрена также для объектов с высокой энергоэффективностью и предприятий, которые используют основные средства для научно-технической деятельности.

Когда начинает начисляться амортизация основного средства?

Амортизацию основного средства начисляют с месяца, который следует за месяцем постановки его на учет. Допустим, компьютер оприходован в мае 2021 года, амортизацию бухгалтер начнет начислять с 01.06.2021.

Как амортизация влияет на налог на прибыль?

Амортизация — инструмент снижения налога на прибыль.При расчете налога на прибыль из доходов компании вычитают суммы начисленной амортизации по основным средствам и нематериальным активам.

Как начисляется амортизация по нематериальным активам?

Начисление амортизации по нематериальным активам с определенным сроком полезного использования бухгалтер начинает с 1 числа месяца, который следует за месяцем постановки актива на учет. Амортизацию производят до полного погашения стоимости либо списания актива с учета. По нематериальным активам с неопределенным сроком полезного использования амортизацию не начисляют.

![Дом и деньги на весах]()

Амортизация — это процесс постепенного переноса стоимости основных средств на затраты с целью покрытия износа.

Основные средства (ОС) — материальные объекты, использующиеся для производства, оказания услуг или управления компанией. Они долго служат (от одного года) и дорого стоят, от 100 000 рублей в налоговом учете или от 40 000 рублей в бухучете. Это недвижимость, оборудование, транспорт, земельные участки, оргтехника.

Ева Лаврушко, бухгалтер:

Срок полезного использования

Расчет амортизации основных средств регламентируется Налоговым Кодексом, если компания с помощью амортизационных отчислений уменьшает базу по налогу на прибыль. Для правильного определения срока полезного использования объекта (СПИ) нужен классификатор. В справочнике указано, что станок для обработки бетона относятся к пятой группе, срок использования 7-10 лет. В этих рамках можно выбрать период начисления.

Если амортизация нужна для управленческого учета, компания может сама установить этот срок. Чем он короче, тем больший размер амортизации будет перераспределяться на затраты, это может привести к повышению себестоимости продукции. И наоборот, если срок выбран очень длинный, оборудование может выйти из строя до того, как полностью самортизируется. Расчет амортизации основных средств предполагает разные методы, но компания может выбрать только один из них. Поменять способ можно один раз в пять лет.

Линейный метод

Используется в налоговом и бухгалтерском учете. Отчисления производятся равномерно, на протяжении всего периода использования. Формула для расчета:

Отчисления = Первоначальная стоимость : СПИ в месяцах

Для вибропресса был выбран СПИ 8 лет или 96 месяцев.

500 000,00 : 96 = 5 208,33 (руб.)

А вот так будет выглядеть таблица ежегодных начислений:

![]()

![Таблица]()

Нелинейный метод

Отчисления = Стоимость группы ОС х Норма амортизации

Вибропресс относится к пятой группе, в компании только один станок, поэтому расчет проводится только для него. Норма амортизации для вибропресса 2,7. Амортизация рассчитывается каждый месяц, и ежемесячно снижает стоимость ОС. В первый год отчисления составят 139 982,11 рубля, что почти в два раза больше, чем при первом методе. В месяце, следующим за тем, когда суммарная стоимость группы ОС становится меньше 20 000 рублей, фирма может списать ее единоразово.

![Таблица]()

Метод уменьшаемого остатка

Отчисления = Остаточная стоимость ОС : СПИ в месяцах х Коэффициент ускорения

500 000,00 : 96 х 3 = 15 625,00 (руб.) — отчисления в первый год использования (с августа 2021 по июль 2022).

500 000,00 — (15 625,00 х 12) = 312 500,00 (руб.) — остаточная стоимость на 1 августа 2022 года.

Каждый год отчисления будут уменьшаться, с августа 2022 по июль 2023 года они составят:

312 500,00 : 96 х 3 = 9 766,00 (руб.)

Если в конце периода амортизации остается несписанная сумма, ее можно включить в отчисления за последний месяц либо начислять амортизацию по 582 рубля до того, как сумма полностью спишется. Еще один вариант — увеличить амортизационные отчисления в последний год, платить не 582 рубля ежемесячно, а 1552 (разделить 18 626,45 рубля на 12 месяцев).

![Таблица]()

Метод списания по сумме лет использования

Ускоренный метод, который списывает большую часть стоимости ОС в первые годы использования. Расчет амортизации основных средств проводится на основе первоначальной стоимости и суммы оставшихся лет полезного использования.

Норма амортизации = Оставшийся СПИ : Сумма лет СПИ х 100%

Сумма лет СПИ = 8 + 7 + 6 + 5 + 4 + 3 + 2 + 1 = 36

Норма амортизации (первый год) = 8 : 36 х 100% = 22,2%

Норма амортизации (второй год) = 7 : 36 х 100% = 19,4%

Отчисления = Первоначальная стоимость х Норма амортизации

500 000,00 х 22,2% = 111 111,11 (руб.) — сумма амортизации за первый год;

111 000,00 : 12 = 9 259,26 (руб.) — ежемесячные отчисления в первый год.

![Таблица]()

Метод списания пропорционально произведенной продукции

Для расчета потребуются первоначальная стоимость ОС, плановая и фактическая производительность. Вибропресс производит 450 единиц тротуарной плитки в час. Компания планирует использовать его 7 часов каждый рабочий день. За весь срок эксплуатации в таком режиме будет произведено:

450 штук х 7 часов х 240 рабочих дней в х 8 лет = 6 048 000 (шт.)

Амортизация на тысячу штук = 500 000,00 : 6 048 = 82,67 (руб.)

Если за месяц компания произведет 78 000 единиц тротуарной плитки, отчисления составят:

78 х 82,67 = 6448,41 (руб.) — амортизация за месяц.

Этот способ позволяет учитывать износ относительно фактически произведенной продукции, но неверная постановка планов может привести к искажению амортизационных отчислений, поэтому лучше использовать его для ОС с небольшим СПИ. Трудно, конечно, предсказывать будущее, но предположим, что станок работал очень хорошо и выпустил плановый объем продукции за 7 лет. Амортизация перестала начисляться, его балансовая стоимость стала равна нулю.

![Таблица]()

Расчет амортизации основных средств в управленческом учете

Компания сравнила разные методы расчета:

![Таблица]()

Линейный оказался самым простым: списания одинаковые в течение всего периода.

При нелинейном методе амортизация затянулась на десять лет, пока остаточная стоимость ОС не стала меньше двадцати тысяч рублей, чтобы списать ее единоразово.

Метод уменьшаемого остатка позволяет списать в первый год самую большую сумму, но каждый год, в августе, сумма отчислений снижается, это нужно контролировать.

Этот же недостаток у метода списания по сумме лет полезного использования, но он, единственный из ускоренных, позволяет списать всю сумму пропорционально в течение СПИ, без остатка в последний месяц.

Списание пропорционально произведенной продукции позволяет понять, какова доля амортизации в себестоимости, но для оборудования с длительным СПИ может не подойти.

В результате был выбран линейный способ начисления амортизации. Компания сама выбирает, как учитывать амортизацию. Можно фиксировать начисление на бумаге, придумать таблицу в Excel или воспользоваться готовым решением. В сервисе ПланФакт можно удобно начислять амортизацию. Каждый месяц собственник будет видеть точные цифры в финансовых отчетах:

в отчете о прибылях и убытках — корректную прибыль;

в балансе — остаточную стоимость ОС.

![Баланс]()

![Баланс]()

494 800 рублей — остаточная стоимость вибропресса. Размер отчислений можно увидеть в отчете о прибылях и убытках:

![Амортизация в отчете о прибылях и убытках]()

Амортизационный фонд — это не абстрактное понятие, а специальный счет, желательно, с процентами на остаток, чтобы покрывать инфляцию. Компания может переводить деньги на него раз в месяц или отчислять определенный процент прибыли с каждой сделки, периодически сверяясь с отчетом о прибылях и убытках, чтобы контролировать размер фонда. Если оборудование требует замены или ремонта, можно использовать деньги из амортизационного фонда, чтобы не брать кредит.

Резюмируем:

Амортизация — это процесс переноса стоимости ОС на издержки для покрытия износа.

Если компания платит налог на прибыль, она обязана рассчитывать амортизацию по нормам Налогового Кодекса.

Если компания рассчитывает амортизацию в целях управленческого учета, она может сама устанавливать критерии расчета.

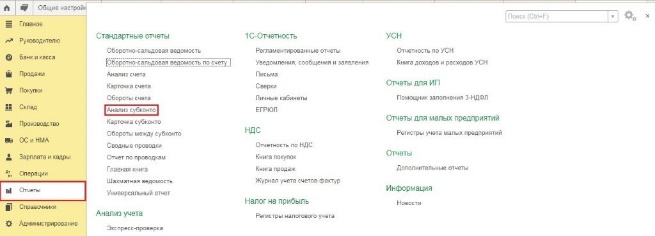

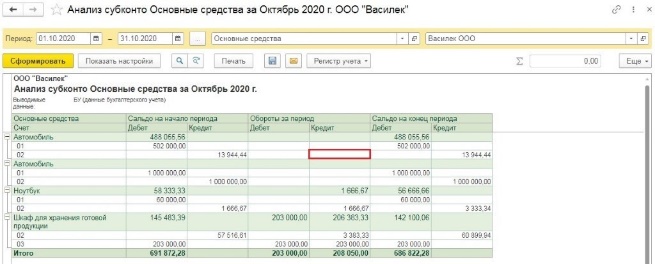

Проверяем проводки

![]()

![]()

В нашем примере по первому автомобилю амортизация в текущем месяце почему-то не рассчитана. Но мы видим, что обороты по счету 01 и 02 – разные, не совпадают. Это значит, объект еще полностью не самортизировали и должна быть веская объективная причина, чтобы амортизацию не начислять. Если она есть – все в порядке. Иначе придется исправлять ситуацию. Подробнее об этом – чуть ниже.

Второй автомобиль уже полностью самортизировали, это видно по сальдовым оборотам на счетах 01 и 02 – они совпадают.

По ноутбуку и шкафу вопросов не возникает – амортизация идет.

Устанавливаем причины остановленной амортизации и исправляем ошибки, если они есть

Ситуация

Что делать

ОС находится на консервации

Убедиться, что на самом деле ОС на консервации. Это объективная причина не делать амортизационные отчисления.

ОС в ремонте или на реконструкции

Убедиться, что на самом деле ОС ремонтируют или реконструируют. Это объективная причина не делать амортизационные отчисления.

Создайте резервную копию программы и измените время создания документов на корректное

Два варианта решения.

Второй: создать резервную копию базы и изменить данные документа на верные. Если хозяйственная операция была в прошлом периоде, то нужно будет заново закрыть месяц.

Практически на любом предприятии используются основные средства. Это материальные ценности, сохраняющие свою натуральную форму в процессе использования. Примерами ОС являются здания, машины, хозяйственный инвентарь и др.

Стоимость ОС погашается путем начисления амортизации на протяжении срока их полезного использования. На практике чаще всего применяют линейный способ.

Для получения ежемесячной суммы амортизации нужно воспользоваться следующей формулой:

(Первоначальная стоимость ОС * Годовая норма амортизации) / 12

Годовая норма амортизации = 1/Срок полезного использования в годах

В конфигурации 1С:Бухгалтерия предприятия, редакция 3.0 настройки по отражению амортизации указываются в документах:

![image002.jpg]()

![image004.jpg]()

![image006.jpg]()

Указываются способ отражения расходов по амортизации (указание затратного счета с соответствующей аналитикой, на который будет списываться ежемесячно износ), срок службы (в месяцах). Эти настройки одинаковы для бухгалтерского и налогового учета.

![image008.jpg]()

![image010.jpg]()

Если в текущем месяце было выбытие ОС, то амортизация по нему будет рассчитана в документе, которым отражено выбытие.

![image012.jpg]()

2 шаг. Начисление амортизации.![image014.jpg]()

![image016.jpg]()

![image018.jpg]()

Также можно сформировать отчет "Ведомость амортизации", который находится в меню "ОС и НМА". В нем есть возможность делать отборы по отдельный основным средствам или другим признакам, либо сформировать отчет полностью по всем объектам ОС. Данный отчет формируется за период и показывает первоначальную стоимость ОС, амортизацию, остаточную стоимость на начало и конец периода, а также данные по увеличению/уменьшению стоимости, начисленной/списанной амортизации за период.

![image020.jpg]()

Консультацию для Вас составила специалист нашей Линии консультаций.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Полностью самортизированный объект основных средств, фактически используемый при производстве продукции, выполнении работ, оказании услуг или для управленческих нужд, продолжает числится в бухгалтерском и налоговом учете организации.

В данной статье мы подробно на конкретном примере рассмотрим порядок оформления операций в программе 1С:Бухгалтерия 8 редакция 3.0 при модернизации полностью самортизированного объекта основных средств.

Рисунок 1.

Руководством организации было принято решение о модернизации вышеназванного объекта основных средств. В этих целях 01 апреля 2020 года было приобретено оборудование, требующее монтажа, стоимостью 120 000 рублей, в том числе НДС 20% (20 000 рублей). Монтаж оборудования производился силами сторонней организации (подрядным способом). Стоимость монтажных работ составляет 24 000 рублей, в том числе НДС 20% (4 000 рублей). В этом же месяце, 06 апреля 2020 года, был подписан Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств. Срок полезного использования данного объекта основных средств, в результате проведенной модернизации, увеличен приказом по организации еще на 12 месяцев. Амортизационной премией организация не пользуется.

Рисунок 2.

![]()

Рисунок 3.

Рисунок 4.

Рисунок 5.

![]()

Рисунок 6.

Рисунок 7.

В бухгалтерском учете после завершения модернизации, в соответствии с п. 27 ПБУ 6/01, затраты на модернизацию объекта основных средств увеличивают первоначальную стоимость такого объекта, если в результате модернизации улучшаются (повышаются) первоначально принятые нормативные показатели функционирования объекта основных средств.

В целях налогообложения прибыли, в соответствии с п. 2 ст. 257 НК РФ, в случае модернизации также изменяется (увеличивается) первоначальная стоимость основных средств.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств, в результате проведенной модернизации, организацией пересматривается срок полезного использования по этому объекту, то есть срок полезного использования может быть увеличен. В целях налогообложения срок полезного использования амортизируемого имущества также может быть увеличен, но в пределах амортизационной группы (п. 1 ст. 258 НК РФ).

Давайте вспомним. При вводе в эксплуатацию для данного объекта основных средств в бухгалтерском учете и в целях налогообложения был установлен срок полезного использования, равный 37 месяцам. Эти месяцы закончились в ноябре прошлого года. Фактический срок полезного использования на момент модернизации составляет 42 месяца. Поэтому, если мы хотим, чтобы после модернизации объект амортизировался еще 12 месяцев, нам необходимо указать новый срок полезного использования равный 54 месяцам.

Рисунок 8.

Амортизация по модернизированному полностью самортизированному объекту основных средств начнет начисляться в бухгалтерском и налоговом учете начиная с месяца, следующего за месяцем завершения работ по модернизации, то есть с мая 2020 года.

В бухгалтерском учете, при применении линейного способа, сумма ежемесячных амортизационных отчислений по модернизированному объекту основных средств рассчитывается, исходя из его остаточной стоимости (в нашем случае равна нулю), увеличенной на сумму затрат по модернизации и оставшегося срока полезного использования (п. 60 Методических указаний).

В целях налогообложения прибыли подобное правило не прописано, поэтому начисление амортизации по модернизированному объекту основных средств производиться исходя из увеличенной в результате модернизации первоначальной стоимости и увеличенного (нового срока) полезного использования.

Кроме бухгалтерских проводок документ Модернизация ОС делает еще записи в регистры сведений по учету основных средств. Нас интересуют новые параметры амортизации по бухгалтерскому и налоговому учету (Рис. 9).

Рисунок 9.

В бухгалтерском учете все понятно: новый срок полезного использования составляет 54 месяца, срок использования для вычисления амортизации составляет 12 месяцев (54 мес. – 42 мес.), стоимость для вычисления амортизации составляет 120 000 рублей (это стоимость модернизации). Следовательно, амортизация с мая 2020 года в бухгалтерском учете будет начисляться по следующей формуле:

Ам бу = СТ ост бу / СПИ ост бу = 120 000 руб. / 12 мес. = 10 000 руб.

В целях налогообложения мы видим в регистре только новый срок полезного использования, первоначальная же стоимость после модернизации составляет 490 000 рублей (370 000 руб. + 120 000 руб.).

Следовательно, амортизация в налоговом учете будет рассчитываться по следующей формуле:Ам ну = СТп ну / СПИ ну = 490 000 руб. / 54 мес. = 9 074.07 руб.

Справка-расчет амортизации за май 2020 года, подтверждающая наши рсчеты, и соответствующая проводка регламентной операции показаны на Рис. 10.

Рисунок 10.

В результате использования разных правил расчета суммы амортизации, в бухгалтерском учете и в целях налогообложения, суммы начисленной амортизации в бухгалтерском и налоговом учете, естественно, отличаются. Сумма начисленной амортизации по бухгалтерскому учету превышает, в данном случае, сумму амортизации по налоговому учету на 925.93 рублей. Поэтому, в программе, в соответствии с ПБУ 18/02, при начислении амортизации регистрируются вычитаемые временные разницы (ВВР). Эти временные разницы ежемесячно будут приводить, при закрытии месяца, к начислению (признанию) отложенного налога - отложенного налогового актива (ОНА). Сумму признания ОНА можно рассчитать по формуле:

ОНА = ВВР * СТнп = 925.93 руб. * 20% = 185.19 руб.

Справка-расчет Отложенного налога на прибыль и соответствующая проводка регламентной операции приведены на Рис. 11.

Рисунок 11.

Таким образом, отложенный налоговый актив будет признаваться ежемесячно в течении оставшегося срока полезного использования объекта основных средств (12 месяцев). Погасится ОНА, только когда стоимость объекта, в результате начисления амортизации, будет полностью списана и в бухгалтерском и в налоговом учете, либо это может произойти при его досрочном списании с бухгалтерского учета.

Преподаватель Отдела обучения 1С:Франчайзи "Ю-Софт"

Если Вы не являетесь нашим клиентом - Вы можете получить платную консультацию или заключить с нашей компанией договор ИТС. Для этого свяжитесь с нами по тел. 8 (495) 134-12-23 или оставьте заявку.

Читайте также: