Как сделать рефинансирование ипотеки банк дом рф

Добавил пользователь Alex Обновлено: 18.09.2024

Рефинансирование ипотеки означает, что заёмщик оформляет новый кредит для оплаты предыдущего на более выгодных условиях. Перекредитование целесообразно, но не во всех случаях. Стоит понимать, что переоформление кредита влечёт за собой определённые затраты. Важно просчитать все дополнительные расходы и учесть все нюансы.

Как работает рефинансирование ипотеки

Процесс рефинансирования на этапе заключения договора на получение нового кредита. Этапы оформления следующие:

Заёмщик находит новый банк, предлагающий меньший размер обязательных платежей, пониженную процентную ставку и т. д.

Кредитор и заёмщик подписывают договор о рефинансировании.

Полученными средствами заёмщик погашает текущую задолженность.

Таким образом, новый банк выкупает у предыдущего обременение на ипотечную недвижимость. Владельцем жилья остаётся заёмщик, а обременение на находившееся в залоге жильё переходит к новому кредитору. Некоторые банки предлагают кредиты без залогового обеспечения, но, как правило, в этом случае повышается ставка.

Рефинансирование имеет ряд преимуществ:

снижение общей суммы переплаты;

уменьшение размера ежемесячных платежей;

уменьшение срока выплаты.

К недостаткам процедуры относится возникновение дополнительных расходов, связанных с обслуживанием услуги: придётся оплачивать оценку объекта, покупать страховку и некоторые комиссии банка в рамках проведения кредитной сделки. Кроме того, для рефинансирования нужен будет пакет документов, почти как для оформления новой ипотеки.

Рефинансировать ипотечный кредит по минимальной ставке 7,99% годовых можно в Альфа-Банке. Снижайте ежемесячный платёж, сокращайте срок кредитования. Мы принимаем предварительное решение в течение минуты и оформляем все документы онлайн. Вы приедете в банк только для заключения договора. Рассчитайте, как изменится ипотека с помощью онлайн-калькулятора на сайте.

При переводе ипотечного кредита в Альфа-Банк вы можете получить сумму большую, чем остаток задолженности. Дополнительные деньги вы можете потратить, например, на проведение ремонта или покупку техники/мебели в свою квартиру.

Когда стоит рефинансировать ипотеку

За последнее время ключевая ставка ЦБ снизилась, что повлекло за собой уменьшение ставок по ипотечным кредитам. Это значит, что заёмщик может взять кредит под более низкий процент: подать заявку на рефинансирование в банке, где оформлена ипотека, или обратиться в другую организацию.

Чтобы определить, нужно ли рефинансировать ипотеку, стоит ответить на три вопроса:

Сколько времени прошло с начала погашения задолженности?

Под какой процент вы сможете взять новый кредит?

Какие дополнительные расходы придётся понести и в каком размере?

Рефинансировать ипотеку стоит, если это поможет уменьшить ставку хотя бы на 1–1,5%. Лучше всего сравнить условия и посчитать, насколько оправдан перевод займа в другой банк. Альфа-Банк предлагает прозрачные условия кредитования: без скрытых комиссий и платежей. Вы сможете рассчитать выгоду от рефинансирования после предварительного одобрения.

Перекредитование имеет смысл и в том случае, если прошло не более половины срока с начала действия кредитного договора. Ссуду с аннуитетными платежами наиболее эффективно рефинансировать в самом начале: в этот период выплачиваются основные проценты за пользование деньгами банка.

Невыгодно рефинансировать ипотеку в конце срока, когда уже выплачены основные проценты и идёт погашение основного долга. Существенно сэкономить не удастся, если жилищный кредит оформлен менее полугода назад. За это время ставки кредитования не успели сильно опуститься.

При оформлении рефинансирования право на получение налогового вычета сохраняется. Имущественный вычет можно оформить на покупку квартиры, а также на проценты по ипотечному кредиту.

Дополнительные расходы при рефинансировании

При перекредитовании существует ряд дополнительных трат:

отчёт об оценке недвижимости;

оформление нового страхового полиса: страхование жизни и здоровья, недвижимости, титула;

справки из банков, выписки из ЕГРН при необходимости;

нотариально заверенное согласие второго супруга на сделку при необходимости;

государственная пошлина за регистрацию обременения.

К расходам прибавится повышенная процентная ставка, которая будет действовать до тех пор, пока заёмщик не переоформит обременение на новый банк. Обычно это занимает около двух месяцев.

Что нужно для рефинансирования

Чтобы рефинансировать ипотеку, заполните заявку на официальном сайте банка. После этого предоставьте в банк необходимые документы и дождитесь одобрения. Затем подпишите кредитный договор и оформите страховой полис. В дальнейшем старый кредит закрывается, а недвижимость переходит в залог другому банку-кредитору.

Перечень необходимых документов для рефинансирования в Альфа-Банке:

паспорт, военный билет (для мужчин призывного возраста);

копия трудовой книжки/договора, 2-НДФЛ, справка о доходах по форме банка, выписка по зарплатному или накопительному счёту, выписка ПФР, выписка с зарплатного счёта;

ипотечный договор (предоставляется только после получения одобрения по заявке);

договор купли-продажи, ДДУ, договор приобретения;

выписка по рефинансируемому кредиту, справка об остатке задолженности (предоставляется только после получения одобрения по заявке);

отчёт об оценке (для вторичной недвижимости);

свидетельство о собственности или выписка из ЕГРН на момент приобретения.

В некоторых случаях может потребоваться дополнительная документация.

Отказы в рефинансировании: возможные причины

Частые причины отказа в рефинансировании:

Испорченная кредитная история. Просрочки по обязательным платежам, нарушение обязательств при продлении страховки или предоставлении документов в банк.

Низкая кредитоспособность. Если в процессе выплаты ипотеки у заёмщика снизился уровень дохода, есть вероятность отказа.

Внесение изменений в объект недвижимости. Незаконная перепланировка — одна из распространённых причин отказа.

Снижение рыночной цены предмета залога. Из-за колебаний цен на рынке обеспечительная недвижимость может подешеветь за время выплаты ипотеки.

Несоответствие условий действующего кредита выбранной программе рефинансирования. Это касается суммы кредитования, возраста заёмщика, целевого назначения кредита и др. Иногда банки отклоняют заявки, поданные ранее, чем через шесть месяцев после получения ипотеки.

Отказ от страховки. Одним из важных условий получения кредита на более выгодных условиях является оформление страхового полиса.

Использование материнского капитала. Если при погашении были использованы средства маткапитала, то для нового кредитора возникает правовой риск, связанный с необходимостью выделения детям долей.

Повторное рефинансирование. Сделки по повторному перекредитованию проводят далеко не все банковские организации.

Рефинансирование ипотеки в том же банке. Отказать могут, если клиент обратился за рефинансированием в тот банк, в котором у него оформлена ипотека.

Из-за развода супругов-созаёмщиков, если они продолжают совместно пользоваться объектом недвижимости и не разделили его по закону.

Альфа-Банк требует, чтобы перед рефинансированием прошло всего 3 полных платежа, а не 6, как требует большинство других банков. Также Альфа-Банк выдаёт кредиты на рефинансирование только по паспорту, без надбавок к стандартной ставке 7,99%.

Можно ли рефинансировать ипотеку с господдержкой

Льготные займы на покупку жилья, в которых использовались государственные субсидии, можно рефинансировать на общих основаниях. Исключение составляют жилищный кредит с материнским капиталом и военная ипотека. Для перекредитования требуется положительная кредитная история, официально подтверждённое трудоустройство, а также отсутствие выделенных детских долей.

Выводы

Прежде, чем рефинансировать ипотеку, хорошо всё взвесьте и рассчитайте. Сравните условия по действующему ипотечному договору с теми, что предлагает выбранный банк в рамках рефинансирования.

Ежемесячный платеж до рефинансирования

Ежемесячный платеж после рефинансирования

Начисленные проценты без рефинансирования

Начисленные проценты с рефинансированием

Программы рефинансирования распространяются, в первую очередь, на семьи, в своё время бравшие ипотеки по завышенной ставке. Со снижением процентов для ипотечных кредитов банки выражают готовность пойти навстречу добросовестным заёмщикам. Банк пошёл на этот шаг в 2018 и 2019 году, рефинансировав около 14-15% российских ипотечных кредитов только в первой половине 2018 года.

Способы рефинансирования ипотеки

На нашем сайте вы сможете предварительно рассчитать выгоду от рефинансирования ипотечного кредита.

Подсчёт проходит полностью конфиденциально: только основная информация о суммах и сроках платежей, а также другие сведения по кредиту для перерасчёта платёжного графика с учётом новых условий. Готовые процентные ставки в таблице можно посмотреть на сайте или сохранить в документ.

Что потребуется для перерасчёта ипотеки

Будьте готовы предоставить документы по запросу: сведения об уровне дохода, полная информация по рефинансируемому кредиту, включая подтверждения последних платежей. Также понадобится стандартный набор документов для кредитования – паспорт гражданина РФ. В зависимости от программы, могут потребоваться дополнительные бумаги, подтверждающие социальный статус: например, документы о рождении детей.

В некоторых случаях организация потребует уплаты расходов на рефинансирование.

Минимальная сумма – 600 000 рублей РФ для Москвы, Московской области, Санкт-Петербурга и Ленинградской области, 300 000 рублей РФ для других регионов

Максимальная сумма кредита – до 90% от стоимости залоговой недвижимости

Срок кредита: 3 - 25 лет

Валюта: рубли РФ

Рефинансируемый кредит выдан 6 месяцев назад и ранее, отсутствует просроченная задолженность

Перекредитованию подлежат жилищные кредиты, которые ранее были предоставлены на следующие цели:

приобретение или строительство квартиры;

покупка отдельной комнаты или последней доли в квартире;

приобретение или строительство апартаментов.

приобретение готовой загородной недвижимости с земельным участком

При рефинансировании Вашего кредита в Росбанке Вы можете получить дополнительную сумму на личные нужды, выбрав одну из опций:

Максимальный размер дополнительной суммы : 7 000 000 руб. (включительно), но не более суммы, необходимой для погашения ОСЗ по действующему (рефинансируемому) кредиту;

невозможность распоряжения средствами материнского (семейного) капитала в счет погашения основного долга, процентов по кредиту;

невозможность воспользоваться мерами государственной/муниципальной поддержки по различным программам, предусматривающим предоставление субсидий, иных льгот по кредиту и содержащие ограничения по целевому расходованию кредитных средств;

невозможность получения имущественного налогового вычета с суммы процентов по кредиту;

необходимость оплаты повышенного размера суммы страховой премии/страховых взносов, в связи с увеличением суммы кредита по сравнению с остатком задолженности по рефинансируемому кредиту (в случае выбора Вами условий кредитования, предусматривающих страхование определенных рисков).

1 К/З рассчитывается как соотношение размера кредита/займа к рыночной стоимости Недвижимости, при этом размер кредита не должен превышать стоимость Объекта, либо стоимость строительства Объекта, указанную в ДПП.

Гражданство: не имеет значения

Возраст: 21 год на момент подачи заявки на кредит и не старше 65 лет к моменту полного погашения кредита

Трудоустройство: наёмные работники, учредители, соучредители компаний, индивидуальные предприниматели, самозанятые граждане

Созаёмщики/поручители: до 3 человек как из числа родственников, так и любые третьи лица

Военный билет: не нужен

Минимальные требования к готовому жилью:

объект должен иметь:

материал фундамента - кирпичный, каменный или бетонный.

материал стен – каменные, кирпичные, панельные, монолитные, блочные, деревянные (деревянные, в здании с годом постройки не ранее 1990 г.), металлокаркасные с годом постройки не ранее 2000 г.

материал перекрытий - металлические, деревянные, бетонные либо смешанные.

нахождение в удовлетворительном состоянии, отсутствие дефектов конструктивных элементов и инженерного оборудования, которые могут привести к аварийности дома.

износ конструктивных элементов должен быть не более 50%.

не допускается кредитование домов после реконструкции.

Сокращенный пакет документов:

Копия паспорта (все страницы)

При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 1%.

Полный пакет документов:

Копия паспорта (все страницы)

Документы, подтверждающие доход:

Для наемных сотрудников:

справка за 12 месяцев: 2-НДФЛ или по форме банка

Для собственников бизнеса и индивидуальных предпринимателей:

налоговые декларации, в зависимости от системы налогообложения установленные законодательством, и управленческая отчетность

Для самозанятых граждан:

Справка о состоянии расчетов (доходах) по налогу на профессиональный доход (ЭЦП) – за последние 12 месяцев;

Справка о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход (ЭЦП);

Информационное письмо о деятельности (вид деятельности, расходы, связанные с деятельностью, сотрудники, аренда и т.д.);

Документы, подтверждающие трудоустройство:

копия трудовой книжки, заверенная работодателем (все заполненные страницы), для военнослужащих — справка по установленной форме

Документы по кредиту:

Документы по действующему кредиту;

Справка из банка - залогодержателя об отсутствии просроченной задолженности по действующему кредиту, который будет погашаться за счет средств Банка, а при наличии иных кредитов - и по иным кредитам – предоставляется при отсутствии информации в Бюро кредитных историй;

Справка из банка-залогодержателя об остатке ссудной задолженности по действующему ипотечному кредиту;

При рефинансировании действующего кредита, предоставленного на цели приобретения/строительства иного объекта под залог имеющейся(ихся) квартиры/апартаментов, подтверждением целевого использования кредитных средств по действующему кредиту будут являться полученные Банком сведения из ЕГРН либо свидетельство о праве собственности на недвижимое имущество, приобретенное за счет кредитных средств по действующему кредиту и указанному в первичном КД;

При рефинансировании ранее рефинансированного кредита необходимо предоставление всех кредитных договоров, включая первоначальный

Страхование (личное, имущественное страхование).

Заемщик вправе не осуществлять страхование.

При залоге прав требования:

До получения права собственности:

страхование жизни и потери трудоспособности заемщика.

После регистрации права собственности:

страхование жизни и потери трудоспособности заемщика;

риск утраты и повреждения закладываемой недвижимости.

При залоге имеющейся недвижимости:

Вы можете оформить:

страхование квартиры в новостройке, приобретенной в ипотеку в Москве, от рисков утраты и повреждения;

страхование от постоянной потери трудоспособности;

страхование от утраты права собственности на приобретаемую недвижимость.

Ознакомиться со списком страховых компаний можно здесь.

Плюсы и минусы ипотечного рефинансирования

Благодаря выгодному рефинансированию ипотеки произойдет уменьшение ежемесячного платежа и снизится нагрузка на ваш бюджет. А если вы внесете собственные средства в размере от 1 до 4% от остатка задолженности, то процентная ставка существенно сократится. Минусом рефинансирования ипотеки являются дополнительные расходы на оценку и страхование залога.

Закажите справку об остатке ссудной задолженности в банке, в котором сейчас оформлен ипотечный кредит.

* В случае не предоставления в банк в течение более 90 календарных дней документов, подтверждающих регистрацию залога в пользу банка, ставка по вашему кредиту устанавливается в размере первоначальной процентной ставки, увеличенной на 3 пп.

- Паспорт

- Договор об ипотеке/договор залога (в количестве экземпляров, подписанных на сделке).

- Кредитный договор (2 экземпляра).

- Закладная (оригинал и копия).

- Заключение об оценке/Отчет об оценке.

- Документ, подтверждающий оплату вами государственной пошлины.

- Документ, подтверждающий оплату государственной пошлины со стороны банка.

- Согласие супруга (при наличии), заемщика на передачу недвижимости в залог (при приобретении недвижимости в период брака по возмездной сделке). (оригинал и копия).

- Брачный договор (при наличии) (нотариальная копия).

- Заявление о семейном положении (если на момент приобретения недвижимости вы не состояли в браке) (оригинал и копия).

- Заявление о регистрации залога (заполняется при подаче пакета документов в МФЦ/Росреестре).

- Нотариальная копия доверенности на сотрудника, подписавшего документы от имени банка (договор об ипотеке/договор залога).

- При залоге прав требования по ДДУ по договору залога должно быть предоставлено согласие застройщика на залог в пользу банка прав требования по ДДУ, либо дополнительное соглашение к ДДУ, предусматривающее смену залогодержателя прав требования на банк.

- Сведения из ЕГРН, подтверждающие наличие единственного обременения.

- Договор об ипотеке/договор залога с отметкой о государственной регистрации ипотеки.

- Закладная (при наличии у вас доверенности от банка на получение закладной). (доверенность предоставляется на сделке нашим сотрудником).

Рефинансирование ипотеки — это оформление нового ипотечного кредита на более привлекательных условиях с целью погашения существующей задолженности. Процедура позволит изменить параметры кредитования, если они вас не устраивают. Так, с помощью рефинансирования можно снизить процентную ставку или величину ежемесячных платежей и при необходимости увеличить срок действия ипотечного договора.

- заполненное заявление;

- копии страниц паспорта;

- справку о доходах 2-НДФЛ или по форме банка;

- оформленный ранее ипотечный договор с графиком платежей;

- копию трудовой книжки;

- справки об отсутствии просроченного долга и об остатке ссудной задолженности по открытому кредиту.

- заполнение Заявления-анкеты на новый кредит;

- сбор документов (список рекомендуется уточнить заранее);

- согласование объекта недвижимости и проведение оценки его стоимости;

- переоформление страховки жилья;

- подписание договора рефинансирования с новым банком;

- перевод средств на погашение ранее оформленного кредита;

- переоформление залога в Росреестре и передача документов в банк.

Провести рефинансирование ипотечного кредита можно через шесть месяцев после заключения кредитного договора. Некоторые банки требуют, чтобы до полного закрытия ссудной задолженности оставалось не менее 4-5 лет.

После одобрения заявки по ипотеке вы в течение одного дня получите смс-уведомление на номер телефона, указанный в анкете. Также с вами свяжется менеджер банка для уточнения деталей и обсуждения дальнейших действий.

Платеж раз в 14 дней

1 Скидка с процентной ставки в размере 0.5% предоставляется при участии в акции для зарплатных клиентов ПАО РОСБАНК. Условия действительны до отмены акции Банком.

2 Возможность снизить ставку по кредиту, обеспеченному залогом недвижимого имущества/прав требования в отношении недвижимого имущества при совершении единоразового платежа в размере от 1% до 4% от суммы кредита (в зависимости от условий кредитного договора). Снизить таким образом ставку по ипотеке – значит существенно сэкономить на ежемесячных платежах и по итогам всех выплат.

Лиц. № 2312

Загранпаспорт, Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, СНИЛС, Трудовой договор (копия), Водительское удостоверение

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 500 000 на 3 года | 10.3% | 16 204.11 | 83 347.94 | |

| 500 000 на 4 года | 10.3% | 12 753.45 | 112 165.59 | |

| 500 000 на 5 лет | 10.3% | 10 697.48 | 141 848.73 |

Загранпаспорт, Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, СНИЛС, Трудовой договор (копия), Водительское удостоверение

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 10.3% | 25 023.32 | 3 205 315.93 | |

| 2 500 000 на 20 лет | 10.3% | 24 624.54 | 3 409 889.46 | |

| 2 500 000 на 21 год | 10.3% | 24 275.39 | 3 617 398.74 | |

| 2 500 000 на 22 года | 10.3% | 23 968.67 | 3 827 729.11 |

Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, Трудовой договор (копия), Документы по рефинансируемому кредиту

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 9.9% | 24 368.44 | 3 056 004.91 | |

| 2 500 000 на 20 лет | 9.9% | 23 960.14 | 3 250 433.43 | |

| 2 500 000 на 21 год | 9.9% | 23 601.81 | 3 447 656.24 | |

| 2 500 000 на 22 года | 9.9% | 23 286.26 | 3 647 571.79 |

Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, СНИЛС, Трудовой договор (копия), Документы по рефинансируемому кредиту

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 4.4% | 16 198.5 | 1 193 258.33 | |

| 2 500 000 на 20 лет | 4.4% | 15 681.61 | 1 263 585.27 | |

| 2 500 000 на 21 год | 4.4% | 15 216.9 | 1 334 658 | |

| 2 500 000 на 22 года | 4.4% | 14 797.24 | 1 406 470.75 |

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 4.4% | 16 198.5 | 1 193 258.33 | |

| 2 500 000 на 20 лет | 4.4% | 15 681.61 | 1 263 585.27 | |

| 2 500 000 на 21 год | 4.4% | 15 216.9 | 1 334 658 | |

| 2 500 000 на 22 года | 4.4% | 14 797.24 | 1 406 470.75 |

Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, Трудовой договор (копия), Документы по рефинансируемому кредиту

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 4.4% | 16 198.5 | 1 193 258.33 | |

| 2 500 000 на 20 лет | 4.4% | 15 681.61 | 1 263 585.27 | |

| 2 500 000 на 21 год | 4.4% | 15 216.9 | 1 334 658 | |

| 2 500 000 на 22 года | 4.4% | 14 797.24 | 1 406 470.75 |

Загранпаспорт, Справка о доходах, Трудовая книжка (копия), Военный билет, Свидетельство о временной регистрации, СНИЛС, Трудовой договор (копия), Водительское удостоверение, Документы по рефинансируемому кредиту

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 9.6% | 23 882.15 | 2 945 129.69 | |

| 2 500 000 на 20 лет | 9.6% | 23 466.78 | 3 132 026.11 | |

| 2 500 000 на 21 год | 9.6% | 23 101.62 | 3 321 607.73 | |

| 2 500 000 на 22 года | 9.6% | 22 779.48 | 3 513 782.29 |

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 6.2% | 18 688.09 | 1 760 885.32 | |

| 2 500 000 на 20 лет | 6.2% | 18 200.42 | 1 868 101.35 | |

| 2 500 000 на 21 год | 6.2% | 17 764.65 | 1 976 691.26 | |

| 2 500 000 на 22 года | 6.2% | 17 373.61 | 2 086 634.28 |

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 4.4% | 16 198.5 | 1 193 258.33 | |

| 2 500 000 на 20 лет | 4.4% | 15 681.61 | 1 263 585.27 | |

| 2 500 000 на 21 год | 4.4% | 15 216.9 | 1 334 658 | |

| 2 500 000 на 22 года | 4.4% | 14 797.24 | 1 406 470.75 |

- Оформите кредит на нашем сайте или на сайте банка

- Дождитесь решения от банка (через СМС или по телефону)

- Получите деньги в любом отделении банка или на карту

Лучшие предложения по ипотеке других банков

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 5.99% | 18 387.83 | 1 692 426.21 | |

| 2 500 000 на 20 лет | 5.99% | 17 896.36 | 1 795 125.63 | |

| 2 500 000 на 21 год | 5.99% | 17 456.83 | 1 899 120.29 | |

| 2 500 000 на 22 года | 5.99% | 17 062.09 | 2 004 391.88 |

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 8.8% | 22 606.41 | 2 654 261.79 | |

| 2 500 000 на 20 лет | 8.8% | 22 172.59 | 2 821 421.63 |

- увеличивается период кредитования;

- уменьшается процентная ставка.

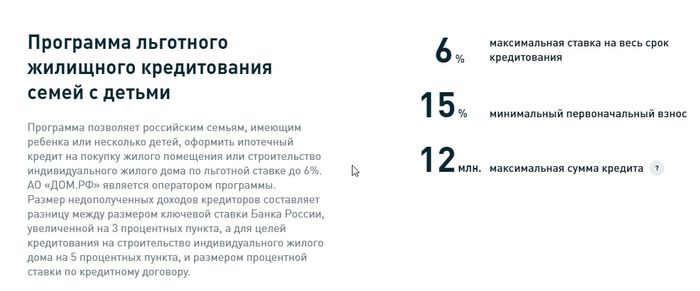

Государство напрямую не выдает потребительские кредиты и ипотеку. Но уже несколько лет действуют программы, по которым государство предлагает кредитование на льготных условиях. Прежде всего, это рефинансирование ипотеки под 6 процентов, которым могут воспользоваться семьи во всех регионах России.

Еще меньше будет процентная ставка для заемщиков с детьми, проживающих на территории Дальневосточного федерального округа (ДФО) — 5% годовых. Государство не перечисляет деньги напрямую заемщикам, а компенсирует банкам разницу в процентах. Подробнее об условиях государственных программ читайте в нашем материале.

Что такое рефинансирование кредитов государством

Государственные программы семейной и льготной ипотеки предусматривают возмещение банкам выпадающих доходов от разницы в процентных ставках. Эта система работает следующим образом:

- банк заключает с заемщиком договор на новую ипотеку или на рефинансирование действующего кредита под 5 или 6% годовых;

- после заключения договора кредитования или рефинансирования банк сможет возместить за счет государства разницу по выпадающим доходам;

- из бюджета перечисляется выпадающий для банка доход по новой или рефинансированной ипотеке;

- выпадающий доход определяется как разницы между процентом по договору с гражданином и ключевой ставкой Центробанка РФ, увеличенной на 3-5 процентных пункта (в зависимости от вида договора, по которому идет возмещение).

Граждане не участвуют в схеме взаиморасчетов и компенсаций между кредитными организациями и государством. Они заключают договор напрямую с банком, если отвечают условиям льготной программы. Поэтому и деньги по новой или рефинансированной ипотеке гражданин получит напрямую от банка, а не от государства.

Условия программы кредитования ипотеки и рефинансирования жилищных кредитов семей с детьми

На данный момент государство предоставляет льготу по трем направлениям кредитования:

- получение новой ипотеки на покупку или возведение жилого объекта;

- рефинансирование в отношении кредита, если он был взят ранее для погашения ипотеки;

- рефинансирование остатка задолженности по действующей ипотеке.

Что такое льготная ипотека и для кого

она предназначена? Задайте

вопрос юристу

Для каждого их перечисленных направлений предусмотрены специальные условия по лимиту кредитования, требованиям к заемщику. На данный момент допускается только однократное получение кредита или рефинансирование по льготной ставке.

Нормативные акты государственной программы

Основным нормативным актом, по которому осуществляется кредитование и рефинансирование ипотеки по госпрограмме, является Постановление № 1711. Постановление содержит:

- перечень требований к заемщикам и членам его семьи;

- условия по максимальному лимиту и размеру первоначального взноса;

- требования по сроку договора;

- порядок определения размера процентов по вновь заключенному договору;

- цели, на которые оформляется кредит;

- правила возмещения разницы в процентных ставках.

Рефинансирование ипотеки государством доступно для семей с детьми, рожденных или усыновленных после 1 января 2018 года

Если в семье есть ребенок-инвалид, рефинансирование доступно при любой дате рождения. За счет государства можно рефинансировать ипотеку под 6%, а для заемщиков на территории Дальневосточного федерального округа — под 5% годовых. Правила перекредитования по госпрограмме указаны в постановлении правительства РФ № 1711.

Отдельно утвержден перечень кредитных организаций, которые могут принимать заявки по федеральной программе. Его можно найти в приказе Минфина № 88. Банки, не включенные в этот список, вправе определять льготные правила кредитования или рефинансирования на свое усмотрение. Однако возмещение разницы из бюджета они не получат.

Новые условия рефинансирования

Первоначальные условия рефинансирования ипотеки при помощи государства неоднократно менялись. О последних изменениях президент РФ Владимир Путин объявил в начале июня 2021 года:

- была изменена льготная ставка для кредитования и рефинансирования (ранее она составляла 5% для всех заемщиков);

- были сняты ограничения по сроку действия кредитного договора (ранее срок зависел от количества детей в семье);

- был установлен срок подачи заявок для семей, в которых ребенок родится после 1 января 2022 года (с заявкой они могут обратиться до 1 марта 2023 года);

- были уточнены правила по размеру первоначального взноса, по максимальному лимиту ипотеки для разных субъектов РФ.

Остальные правила и условия государственной программы остались без изменения.

По какой ставке можно получить

первоначальный кредит на жилье

в банке Дом РФ? Спросите юриста

Условия для рефинансирования ипотеки с господдержкой

Суть рефинансирования заключается в заключении нового кредитного договора. Средства по нему направляются на погашение ранее взятых кредитов, в том числе ипотеки. При этом банки могут вводить дополнительные предложения для клиентов, которые хотят рефинансировать свои кредиты. Многие кредитные организации делают ставку процентов еще ниже 5% или 6%. Например, в Сбербанке сниженная ставка для отдельных категорий заемщиком может составить от 4.7%.

Реструктуризация ипотеки с помощью государства — это изменение условий действующего договора. Обычно реструктуризация и рефинансирование осуществляется по разным правилам. Например, рефинансировать кредит можно в другом банке, тогда как реструктуризация идет в той организации, с которой заключен договор.

Однако постановление № 1711 допускает рефинансирование в своем банке, где заемщик получал деньги на покупку/строительство недвижимости. Поэтому фактически льготная государственная реструктуризация ипотеки является рефинансированием.

Кто может пройти рефинансирование с помощью государства

Рефинансирование ипотеки под 6 процентов в 2021 году доступно только для заемщиков и семей с детьми. Вот перечень основных требований к заемщику, которые нужно подтверждать при подаче заявки:

- заемщик и члены его семьи должны иметь гражданство РФ;

- рефинансировать можно кредиты, взятые после 1 января 2018 года, но не ранее этой даты;

- рефинансирование доступно по ипотечным обязательствам, а также для кредитов, взятых на их погашение;

- право рефинансировать кредиты возникает, если в семье заемщика родился ребенок в период с 1.01.2018 года по 31.12.2022 года;

- остаток долга по рефинансируемым обязательствам не может превышать 85%.

Аналогичные правила применяются по льготной программе 5% для заемщиков, живущих в регионах ДФО. Отличие есть только в дате рождения или усыновления детей. Льгота 5% для жителей ДФО предоставляется только для семей, в которых ребенок рожден или усыновлен после 1.01.2019 года.

Заемщик может пройти реструктуризация ипотеки государством, если в составе его семьи есть ребенок-инвалид, рожденный или усыновленный не позже 31 декабря 2022 года. В данном случае дата рождения, а значит и возраст ребенка, не имеет значения. Статус ребенка-инвалида должен подтверждаться выпиской из регистра или заключением МСЭ.

Какие документы нужно подавать

на рефинансирование семейной

ипотеки? Закажите звонок юриста

Когда рефинансирование выгодно для заемщика

Снижение процентной ставки при рефинансировании далеко не всегда влечет экономию по кредиту. При перезаключении кредитного договора заемщику, как минимум, нужно заново делать оценку объекта недвижимости, оплатить имущественную страховку. Расходы на оценку и страхование могут перекрыть все выгоды от рефинансирования при поддержке государства.

Реальную и существенную экономию можно получить, если по рефинансированному кредиту ставка будет ниже более чем на 1.5%. При этом оставшийся срок действия ипотеки должен составлять несколько лет. По этой причине не имеет смысл рефинансировать краткосрочные кредиты.

Если по ипотеке осталось платить 1-2 года, а снижение ставки будет менее 1.5%, рефинансирование может быть невыгодным. Поэтому до подачи заявки рекомендуем просчитать сумму переплаты по кредиту. На сайте каждого банка есть онлайн-калькуляторы, где это можно сделать за несколько минут.

От какой суммы можно пройти рефинансирование

Перекредитование при поддержке государство допускается с ограничением по максимальной сумме. Остаток задолженности по рефинансируемым обязательствам не может превышать:

- 12 млн. руб. — для Санкт-Петербурга, Московской и Ленинградской областей, Москвы;

- 6 млн. руб. — для других субъектов РФ.

После подачи заявки местоположение жилого объекта будет проверяться по выписке ЕГРН. Остаток задолженности банк проверит по действующему ипотечному договору, выписке по кредитному счету.

Государство допускает закрыть часть кредита при рефинансировании материнским капиталом. Например, таким способом можно уменьшить остаток долга, чтобы он стал менее 85%. Это позволит вписаться в лимит госпрограммы.

Какие условия выдвигает государство для закрытия

части ипотеки деньгами материнского

капитала? Спросите юриста

Когда можно подать заявку

Рефинансировать действующую ипотеку под 6% годовых можно, если первоначальный кредитный договор заключен после 1.01.2018 года. Это официальный срок, с которого начала действовать госпрограмма поддержки. Рефинансирование ипотеки под 5% на территории ДФО доступно в отношении кредитов, взятых после 1.01.2019 года.

Порядок государственного рефинансирования ипотеки

Рефинансировать свои кредиты может только сам заемщик. Если в ипотечном договоре участвовал созаемщик, ему тоже нужно дать согласие на перекредитование. За другого человека заявку не подать. Ниже расскажем об основных правилах рефинансирования при поддержке государства. Они примерно одинаковы для всех банков, аккредитованных для участия в льготной программе.

В какой банк подавать заявку

Как подать заявку на рефинансирование ипотеки на сайте Дом Рф

Если вы намерены пройти рефинансирование не через свой банк, а через другую кредитную организацию, обратите внимание на следующие моменты:

- некоторые банки предлагают ставки ниже 5% или 6% (в основном, чтобы привлечь клиентов из других кредитных организаций);

- многие банки позволяют получить дополнительную сумму на свои нужды, т.е. увеличить общую сумму кредита (но в отношении этих дополнительных сумм будет действовать не льготная, а обычная ставка процентов);

- можно сравнить предложения по максимальному сроку действия нового договора, по размеру помесячных платежей.

Если вы не подпадаете под льготную государственную программу, можно рефинансировать кредитные обязательства или пройти реструктуризацию по обычным правилам. Условия таких программ размещены на сайтах банков.

Перечень документов

В Постановлении № 1711 указан примерный список документов, которые потребуются для рефинансирования или получения льготной ипотеки. В этот перечень может входить:

Если рефинансируется напрямую ипотека, то для перезаключения договора нужно получить отчет об оценке недвижимости. Этот документ оформляет эксперт-оценщик. Также для перекредитования необходимо оформить договор имущественного страхования на заложенный объект.

По государственной программе допускается рефинансировать кредиты, ранее взятые для закрытия ипотеки. В этих договорах должна быть прописана цель оформления кредита — на закрытие ранее взятой ипотеки.

Что будет с ипотекой, если я не смогу

платить по графику по рефинансированному

льготному кредиту? Спросите юриста

Чтобы рефинансировать обязательства, важно подтвердить статус объекта, приобретенного по ипотеке. Это может быть:

- готовая квартира от застройщика;

- жилое помещение, приобретенное по ДДУ;

- жилой дом, построенный с привлечением подрядной организации или ИП;

- участок, приобретенный под строительство ИЖС.

Льготная программа не распространяется на вторичное жилье, приобретенное у физических лиц.

Специальные правила предусмотрены для рефинансирования под 5% в субъектах ДФО. Там можно рефинансировать ипотеку, взятую даже на покупку жилья на вторичном рынке у частных лиц. Однако такой объект должен располагаться в сельской местности, а не в городах.

Как определяется ставка процентов

Ставка 5% или 6% применяется только при рефинансировании в пределах максимального лимита, т.е. 6 или 12 млн. рублей. Если общая сумма будет больше, то в договоре будет указано две процентные ставки:

- на сумму в пределах лимита льготной программы — 5% или 6%;

- на сумму, превышающую лимит программы от государства — по условиям банка, где вы рефинансируете кредиты.

После рефинансирования ставка процентов останется неизменной на весь срок действия нового договора.

Срок действия кредитного договора

В 2021 году были сняты ограничения по сроку действия договоров ипотеки и рефинансирования по государственной программе. Ранее они определялись исходя из количества детей в семье (максимальный срок составлял 8 лет для семьи). После поправок в Постановление № 1711 новый договор может действовать до 30 лет. Естественно, заемщик может указать в заявке и меньший срок, на который ему нужен кредит.

Есть ли какая-то программа по поддержке

ипотечников, попавших в сложную жизненную

ситуацию? Задайте вопрос эксперту

Можно ли рефинансировать несколько кредитов при поддержке государства

Если у заемщика есть 2, 3, 4 или 5 кредитов, возможно ли рефинансировать их и получить льготную ставку от государства? Напрямую об этом в Постановлении № 1711 ничего не сказано. В данном случае применяются следующие правила:

- если у заемщика есть 2 и более ипотечных договора, он может рефинансировать только один из них (по одному договору может быть только один объект недвижимости);

- если у гражданина есть 2 и более кредита, взятых на закрытие ипотеки, можно объединить их и получить льготный процент по новому договору.

Второй вариант актуален, если ранее вы брали несколько небольших кредитов в разных банках, чтобы рассчитаться по ипотеке.

Еще один важный вопрос — можно ли впоследствии рефинансировать ипотеку, взятую по программе от государства? В Постановлении № 1711 прямо указано, что льготу от государства можно получить только один раз. Однако рефинансирование социальной ипотеки возможно по обычным программам банков. Условия для подачи заявки и заключения нового договора будут определяться индивидуально.

Но учтите — рефинансируют кредит для того, чтобы его условия улучшить, а это значит — снизить ставку. Ниже, чем ставка по субсидированной семейной ипотеке, получить по обычной программе банка просто нереально. Поэтому, как правило, уже на берегу ясно, что рефинансировать ипотеку по льготной ставке можно только один раз.

Проконсультируйтесь у наших юристов, если вы планируете рефинансировать ипотеку по государственной программе. Мы разъясним нормы законодательства, нюансы подачи заявки, другие важные моменты. Если вы не подпадаете под льготную программу, мы поможем найти другие варианты решения финансовых проблем.

Читайте также: