Как сделать зпиф

Добавил пользователь Владимир З. Обновлено: 05.10.2024

Закрытые паевые инвестиционные фонды все чаще выступают не просто как инструмент коллективных инвестиций, но как удобный и эффективный формат владения активами — будь то бизнес, объекты недвижимости или иное имущество. Как это работает, рассмотрим на практических примерах.

Текст: Александр Пергушев

Закрытые паевые инвестиционные фонды обладают целым рядом преимуществ, позволяющих сделать владение активами более выгодным, удобным и конфиденциальным. Такие фонды дают возможность сохранять контроль над активами и участвовать в принятии ключевых решений через инвестиционный комитет или общее собрание владельцев паев. Дополнительной защитой для собственников является наличие работоспособных механизмов защиты их прав, а именно контроль со стороны специализированного депозитария и Центрального банка РФ, обособление имущества фонда от имущества управляющей компании, использование института номинальных держателей паев. К этому добавляется еще возможность консолидировать активы (например, разрозненные объекты недвижимости), повысить прозрачность процессов управления имущественными объектами и эффективность за счет специализированной управляющей компании, привлекать дополнительное финансирование (например, брать кредиты под залог паев) и даже сохранять конфиденциальность в отношении владельцев активов, что для многих имеет важное значение. Добавим к этому возможность упрощенной продажи актива, имеющего нескольких собственников, и, пожалуй, самое главное — особый режим налогообложения ЗПИФ, позволяющий более эффективно управлять имуществом и реинвестировать 100% прибыли от продажи активов. Рассмотрим, как работает налоговое законодательство применительно к ЗПИФам на разных этапах работы фонда.

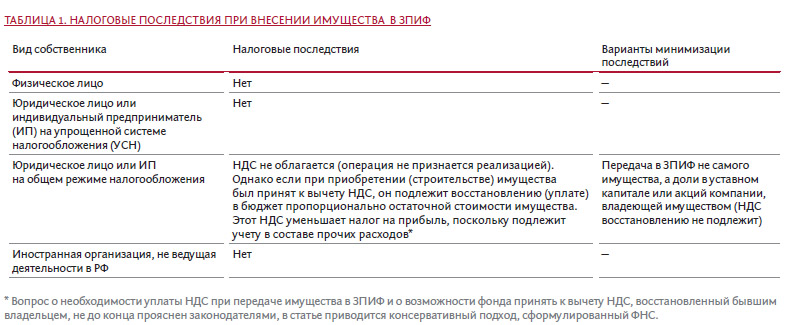

Внесение имущества в ЗПИФ

Налоговое законодательство рассматривает внесение имущества ¹ или имущественных прав (долей в уставном капитале, прав требования и др.) в паевой фонд как инвестицию, не признавая данную операцию реализацией, что в большинстве случаев не создает для владельцев активов налоговых последствий.

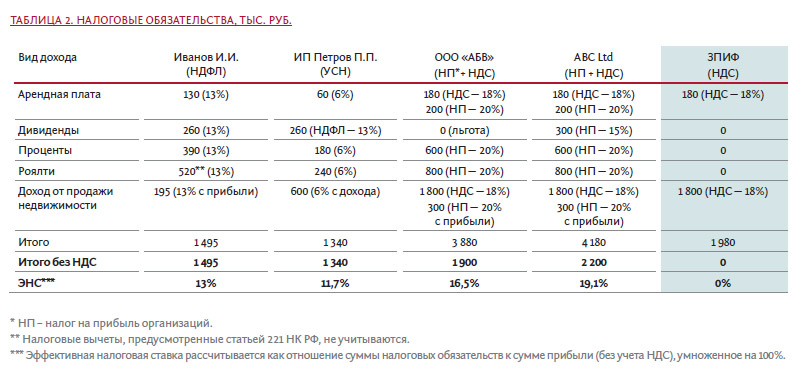

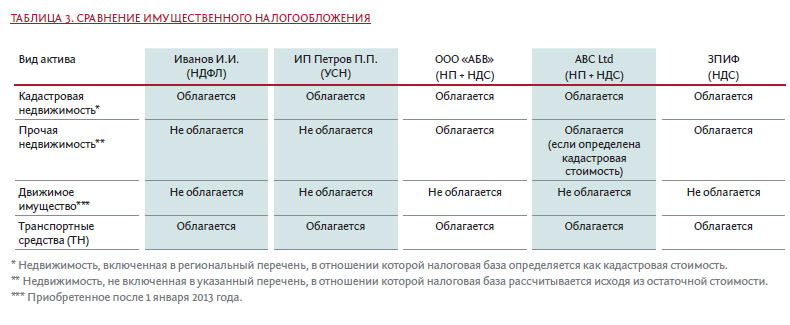

Сравнительный анализ данных по налоговым обязательствам (см. таблицу ниже) показывает, что наименьшая налоговая нагрузка наблюдается при варианте владения активами непосредственно через ЗПИФ. Пайщик обязан будет заплатить налог только в случае получения дохода по паю или его продажи (погашения). Необходимо обратить внимание, что при владении активами физлицом или ИП обозначенные в таблице налоговые последствия являются финальными, в то время как остальные варианты предполагают дополнительное налогообложение при выплате дохода конечному бенефициару (участнику, акционеру, пайщику).

Риски и ограничения

Для индивидуальных предпринимателей существует ограничение по сумме дохода, при котором сохраняется право на применение УСН, — в настоящее время это 150 млн рублей. Крайне важно не превысить этот уровень, иначе возникнет необходимость доплаты налогов.

В варианте с ЗПИФ один из самых важных вопросов, который необходимо тщательно продумать, это обоснование получения налоговой выгоды. Если при прямом владении определенными активами принимается решение об их передаче в ЗПИФ и их бывший владелец становится единственным пайщиком этого ЗПИФ при том, что в остальном ситуация остается неизменной, возможны претензии со стороны налоговых органов, основанные на подозрении в том, что главной целью внесения активов в ЗПИФ являлось получение налоговой экономии. Следуя разъяснениям налоговиков, если планируется передача в ЗПИФ имущества, которое предполагается в дальнейшем продать от имени ЗПИФ, возможно возникновение каскадного эффекта по НДС, то есть при передаче активов в ЗПИФ в оплату пая пайщик обязан восстановить НДС и уплатить его в бюджет, при этом ЗПИФ не имеет права принять этот НДС к вычету. При продаже этого имущества ЗПИФ будет обязан начислить и уплатить в бюджет НДС. Таким образом, НДС будет уплачен повторно. Позиция чиновников в данном случае не бесспорна, но риски претензий с их стороны существенны. В данном случае уместно будет оплатить пай деньгами, а потом продать указанное имущество фонду, который заплатит продавцу за него деньгами, полученными в оплату пая. Далее ЗПИФ может свободно продать это имущество. При таком оформлении сделок каскадный эффект не возникает.

Еще один вопрос, на который необходимо обратить внимание при планировании владения активами через ЗПИФ, это время признания того или иного дохода в налоговом учете собственника актива. От этого времени зависит срок уплаты налога. К тому же время фактического получения дохода (денежных средств) в налоговом учете не всегда совпадает со временем его признания в учете. Например, доход в виде процентов по облигации или договору займа в учете держателя (заимодавца) признается ежемесячно, а фактическая выплата такого дохода может быть отсрочена на годы. То есть необходимость уплаты налога с этого дохода может возникать намного раньше его фактического получения.

Как мы видим, в наихудшем положении находятся организации на общем режиме налогообложения , поскольку только дивиденды признаются доходом, подлежащим налогообложению в момент получения денежных средств. В остальных случаях возможна уплата налога задолго до фактического получения дохода. В наилучшем положении находится ЗПИФ , поскольку, не являясь юридическим лицом, а следовательно, налогоплательщиком, он не ведет налоговый учет и не признает доходы. Налогообложение происходит на уровне пайщика при выплате дохода по паям или их погашении.

Выплата промежуточных доходов по паям

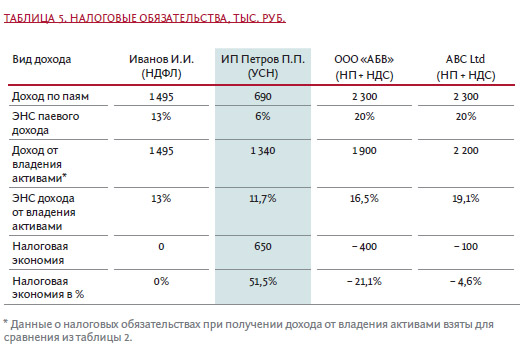

Как было отмечено ранее, выплата промежуточных доходов по паям влечет определенные налоговые последствия. Предположим, что владельцы активов перевели их в ЗПИФ и в настоящее время являются пайщиками. Сумма прибыли, получаемая ЗПИФ, остается неизменной — 11,5 млн рублей. Теперь эта сумма подлежит выплате каждому пайщику в виде промежуточных доходов. Сравним налоговые последствия такой выплаты:

Исходя из условий настоящего примера, наибольшую налоговую экономию получил ИП на УСН (6%), ему удалось снизить налоговую нгрузку более чем в 2 раза, она составила 6% от совокупной прибыли. Поскольку ЗПИФ является достаточно гибкой структурой, возможно управление размером промежуточных выплат с целью соблюдения лимитов сумм доходов, позволяющих применять УСН. Наибольшая отрицательная налоговая эффективность наблюдается у компании на общем режиме налогообложения и у зарубежной компании. Компания на ОРН имела льготу при получении дивидендов в связи с владением более года более чем 50%-й долей в капитале компании, выплачивающей дивиденды. Данная льгота к доходам по паям не применима. Иностранная компания получила отрицательную налоговую эффективность также из-за дивидендов, которые изначально облагались по ставке 15%, в то время как доходы по паям облагаются по ставке 20%. Это не значит, что компаниям на общем режиме не стоит переводить активы в ЗПИФ. Просто необходимо понимать, что если пайщиком ЗПИФ планируется сделать компанию на ОРН или иностранную компанию, не применяющую льготы по международным соглашениям, то желательно не передавать в активы данного фонда акции или доли в уставных капиталах, по которым планируются выплаты дивидендов .

Вывод активов из фонда

Согласно действующим правилам, продажа активов напрямую пайщикам запрещена, а погашение инвестиционного пая может быть осуществлено только денежными средствами. Таким образом, крайне вероятно возникновение каскадного эффекта по НДС, описанного в пункте 2 настоящей статьи, при продаже имущества, внесенного в ЗПИФ в качестве оплаты пая. Поскольку подобная ситуация может возникнуть преимущественно в отношении недвижимости и не затрагивает финансовые активы (ценные бумаги, права требования по займам), рекомендуется внимательно планировать эти операции с учетом актуальных разъяснений регулирующих органов и судебной практики. Необходимо отметить, что в рамках текущей системы налогового регулирования существуют механизмы, позволяющие избежать возникновения каскадного эффекта по НДС.

Погашение, продажа, обмен, залог паев

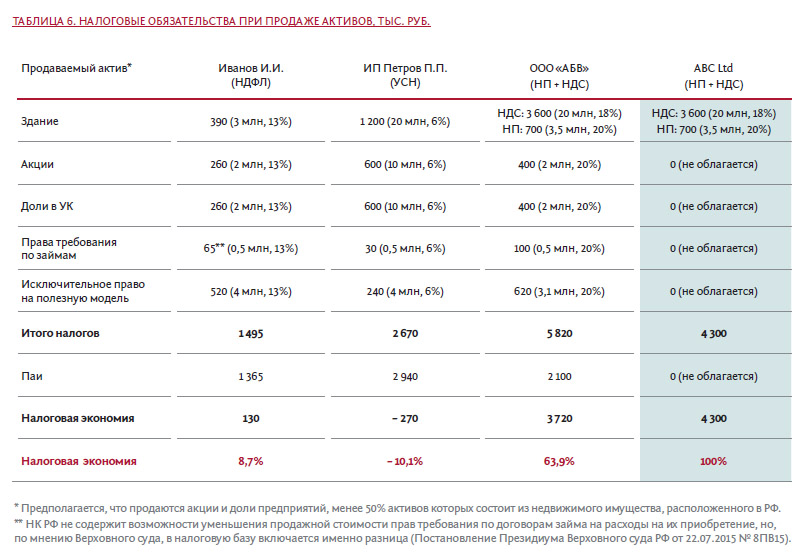

- недвижимость (здание) за 20 млн рублей, приобретенную в 2016 году за 17 млн рублей. Остаточная стоимость на момент продажи — 16,5 млн рублей. Земельный участок под зданием в договоре не указан;

- акции за 10 млн рублей, приобретенные в 2016 году за 8 млн рублей;

- доли в уставном капитале ООО за 10 млн рублей, приобретенные в 2016 году за 8 млн рублей;

- права требования по договорам займа за 5 млн рублей, приобретенные в 2016 году за 4,5 млн рублей;

- исключительное право на полезную модель за 4 млн рублей, приобретенную в 2016 году за 1 млн рублей. Остаточная стоимость на момент продажи — 0,9 млн рублей.

Итого продажная стоимость активов — 49 млн рублей, покупная — 38,5 млн рублей. Таким образом, продажная стоимость пая будет равна 49 млн рублей. Поскольку имущество передается в ЗПИФ по оценочной стоимости, предположим, что она совпадает с совокупной покупной и равна 38,5 млн рублей. Значит, прибыль от продажи паев будет равна 10,5 млн рублей.

Таким образом, мы видим, что иностранной организации владение паями позволяет сократить налоговую нагрузку до нуля , преимущественно в том случае, если активы ЗПИФ не будут состоять более чем на 50% из российской недвижимости. Второй по уровню налоговой экономии результат (более 63%) достигнут при владении паями российской компанией на ОРН. Это связано с тем, что, в отличие от сделок с недвижимостью, сделки с ценными бумагами не облагаются НДС. Небольшая экономия возникает в случае владения паями физлицом. Она объясняется отсутствием при продаже возможности вычитать расходы на приобретение (продажу) исключительных прав на данный вид интеллектуальной собственности. Налоговые особенности продажи иных объектов интеллектуальной собственности нуждаются в отдельном анализе. Наихудший же результат показало владение паями ИП на УСН (6%), поскольку в рамках данного режима налогом облагается продажная стоимость паев без вычета расходов на их приобретение (продажу).

Выбирая ЗПИФ для структурирования активов, необходимо, во-первых, тщательно просчитать потенциальную выгоду, учитывая все нюансы: смоделировать возможную налоговую экономию от передачи активов в ЗПИФ, сравнить ее с расходами на обслуживание самого ЗПИФ и рисками. Во-вторых, принимая решение о передаче активов в ЗПИФ, будет не лишним проконсультироваться с авторитетными специалистами, а организацию процесса реструктуризации владения активами доверить компаниям, имеющим обширный опыт в данной сфере. При работе с консультантами или провайдерами услуг желательно предоставить им два-три возможных сценария развития вашего бизнеса, чтобы можно было просчитать вероятные налоговые последствия их реализации с учетом структурирования владения активами через ЗПИФ.

¹ Под имуществом в данной статье понимаются все виды имущества и имущественных прав, а именно все виды ценных бумаг, доли в уставном капитале, права требования по договорам займа или инвестирования в строительство, исключительные права на интеллектуальную собственность, недвижимость, транспорт и прочее.

² Льготные ставки не применяются в связи с существенными рисками, возникающими в соответствии с соглашениями об избежании двойного налогообложения.

Если у Вас есть вопросы по реализации Вашего проекта с использованием ЗПИФ недвижимости, свяжитесь с нами.

Как работает сервис

Экономим ваше время

Возможность оформить ЗПИФ в кратчайшие сроки

Оформление через интернет. Вам не нужно выбирать время на посещение офисов

Все операции требуют минимального участия

Всю волокиту возьмет на себя ваш личный менеджер. Большинство операций производится онлайн.

Полный контроль и безопасность

Все операции контролируются ЦБ, депозитарием и независимыми организациями

Информационные материалы и цены, размещенные на сайте, не являются публичной офертой

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00030 от 15 марта 1999 г. выдана ФКЦБ России без ограничения срока действия.

Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Прежде, чем приобрести инвестиционный пай, следует внимательно ознакомиться с Правилами доверительного управления паевым инвестиционным фондом.

Вложения в недвижимость — не такая плохая идея, как кажется многим инвесторам. Главное, не покупать квартиру в надежде заработать на сдаче в аренду, а выбирать другие инструменты. Например, вложиться в паевой инвестиционный фонд недвижимости.

Что такое ПИФ недвижимости

Паевой инвестиционный фонд — это простой способ вложения денег в недвижимость или ценные бумаги (зависит от типа фонда). Вкладчики отдают фонду свои деньги в доверительное управление, взамен получая ценные бумаги — паи. Управляющая компания фонда инвестирует полученные средства в различные активы — если речь идёт о фондах недвижимости, это может быть покупка жилых квартир или офисов и последующая их перепродажа либо сдача в аренду. Через заранее определённое время фонд закрывается, и полученная прибыль распределяется между вкладчиками пропорционально их паям.

ПИФы недвижимости закрытые: это значит, что нельзя в любой момент обналичить свой пай, то есть получить вложенные деньги назад. Паи погашаются только после закрытия фонда.

В целом такие вложения удобны инвесторам, которые не готовы самостоятельно принимать решения из-за недостатка опыта или времени. Вы фактически отдаёте свои деньги под доверительное управление профессионалам и рассчитываете получить прибыль, которую фонд обозначает как целевую.

Теперь самое интересное: о какой прибыли идёт речь. Вообще фонды недвижимости ориентированы на доходность выше ставок банковских депозитов и других консервативных инвестиций. Однако итоговая доходность всё же зависит от конкретного фонда — некоторые уходят в минус, другие приносят вкладчикам 10-15% годовых. Прежде чем отнести свои деньги, внимательно изучите нужно всю доступную информацию о фонде и управляющей компании.

Во что ЗПИФн вкладывает деньги

По закону фонды на недвижимость должны вкладывать большую долю капитала именно в недвижимость — это могут быть квартиры, офисы, ТЦ, отели, земельные участки.

Сложностей тут несколько. Во-первых, большинство российских ЗПИФн просто покупают какой-то объём недвижимости и держат её несколько лет в надежде, что цены вырастут. Но исторически это совершенно не обязательно, и таким образом легко уйти в минус.

Преимущества ЗПИФн

Банк России и специализированный депозитарий жёстко контролируют распоряжение имуществом ЗПИФн. Деятельность самого фонда регулируется государством. Активами фонда распоряжается профессиональный участник рынка ценных бумаг — управляющая компания. Также в деятельности ЗПИФн участвуют оценщик, реестродержатель и аудитор.

Стоимость паёв в разы ниже цены реальной недвижимости: инвестору не нужно иметь на счету миллионы рублей, обычно речь идёт о нескольких сотнях тысяч.

Управляющая компания обязана регулярно публиковать отчёты фонда, чтобы инвестор понимал, что происходит с его деньгами.

- Фонд не отвечает по долгам инвесторов или управляющей компании.

Если у кого-то из пайщиков или у УК возникнут финансовые трудности, средства фонда останутся нетронутыми. Вложенный вами капитал не сгорит.

Некоторые фонды в течение срока своего действия выплачивают пайщикам промежуточный доход.

Доход от управления активами, полученный в рамках ЗПИФн, не подлежит налогообложению и может быть полностью реинвестирован. Это ещё больше повышает доходность. Налог на доход пайщик выплачивает только после погашения пая или его продажи либо получения промежуточного дохода.

Минусы ЗПИФн

Далеко не каждый фонд принесёт вам обещанную прибыль: всегда нужно разбираться, во что будут вложены ваши деньги и как ими будут управлять. Главный риск тут в том, что капитал инвестирую в 1-2 крупных объекта, которые за 5-10 лет существования фонда не подорожают, а, наоборот, потеряют в цене, а значит, принесут пайщикам убытки.

Деньги остаются в фонде до окончания его срока действия — обычно речь идёт о 5-10 годах.

- В России на открытом рынке доступно не так много ЗПИФ, что затрудняет вложения в них для неквалифицированных инвесторов.

Как вступить в ЗПИФн

Я считаю, что сегодня в России ЗПИФн — оптимальная форма инвестиций для частного инвестора за счёт надёжности и защиты государством. Фактически ваши деньги защищены так же, как если бы лежали на банковском вкладе, однако при правильном выборе фонда доходность будет в разы выше.

Выбор фонда — это как раз основная сложность. Ищите ЗПИФн, который обещает прозрачность в управлении (частая публикация отчётов, чтобы было видно движение денег) и планирует регулярно совершать сделки. Если фонд к тому же обещает защитить капитал вкладчиков от валютных колебаний, то этот вариант действительно достоин выбора.

У вас есть небольшая сумма, и вы хотите ее приумножить. Ставки по вкладам не устраивают, а об инвестициях знаете мало.

Чтобы разобраться в торговле ценными бумагами, нужно потратить немало времени, и поначалу высок риск потерять деньги.

Начинающим инвесторам помогают минимизировать риски специальные инструменты, один из них — паевый инвестиционный фонд. Что это такое и как работает, я рассказываю в статье.

Паевый инвестиционный фонд — это инструмент инвестирования, который объединяет деньги вкладчиков. На них фонд формирует общий инвестиционный портфель, например, покупает акции, облигации или недвижимость.

В обмен на вложенные деньги фонд выдает каждому вкладчику пай — его долю в портфеле. Величина доли зависит от количества вложенных денег: чем больше вложили, тем больше доля в портфеле. Если, например, стоимость одного пая 1000 ₽, а вы вкладываете 100 000 ₽, то получаете 100 паев.

Если фонд хорошо работает и покупает качественные активы, то ваш пай растет в цене. И вы можете продать его дороже, чем купили. Пай не приносит процентов или дивидендов, когда просто находится у вас. Чтобы получить деньги, пай нужно продать. Ваш доход — разница между ценой покупки и ценой продажи.

Стоимость пая зависит от стоимости активов, которые в него входят. Поэтому У К устанавливает прогнозный процент дохода. Если ценные бумаги, входящие в стоимость пая, падают в цене, то его стоимость уменьшается, и вы можете уйти в минус.

Например, вы купили пай за 1500 ₽ в декабре 2018 года. В 2019 году компания покупала ценные бумаги и сработала в убыток. В итоге в декабре 2019 года цена пая опустилась до 1300 ₽, и вы потеряли 200 ₽.

В работе инвестиционного фонда задействованы несколько участников.

Инвестор. Это частное лицо, которое отдает фонду свои деньги и взамен получает определенное количество паев.

Управляющая компания. Именно она управляет деньгами фонда и решает, в какие ценные бумаги вкладываться. За свою работу компания берет процент, который определяется правилами фонда.

Если компания купила выгодные активы, значит, портфель вырос в цене, и она получит большую комиссию за управление. Поэтому в интересах УК вкладываться в те активы, которые принесут больше денег.

Для работы управляющая компания получает лицензию в департаменте допуска и прекращения деятельности финансовых организаций — это структурное подразделение Центрального банка РФ. Именно Ц Б контролирует работу управляющих компаний.

Агент. Компания, через которую также можно покупать паи. В роли агентов часто выступают банки.

Регистратор. Компания, которая ведет реестр паевого инвестиционного фонда, и фиксирует поступления денег. Для работы она получает лицензию у Центробанка.

Аудитор. Компания, которая проверяет достоверность отчетности и насколько соответствуют закону операции УК.

Брокер. Посредник между управляющей компанией и биржей, где торгуют разными ценными бумагами. На бирже брокер покупает активы по заказу УК. Также брокер может быть у клиента, если клиент покупает паи на брокерский счёт.

Специализированный депозитарий. Электронное хранилище ценных бумаг, в котором фиксируют все сделки. Каждая бумага находится в нем под уникальным цифровым кодом.

Разберемся, что такое паевые инвестиционные фонды и как они работают.

Что такое ПИФ

Паевой инвестиционный фонд (ПИФ) — обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Паевой инвестиционный фонд не является юридическим лицом.

Простыми словами

ПИФ — форма доверительного управления, при которой каждый пайщик получает долю своей прибыли в зависимости от объема средств, внесенных им в фонд.

Участник ПИФа получает инвестиционный пай — именную ценную бумагу, удостоверяющую долю его владельца в праве собственности на часть имущества фонда.

Фондом управляет профессиональный участник рынка ценных бумаг — управляющая компания (УК). Она имеет лицензию на проведение финансовых операций и управляет ПИФом в интересах инвесторов.

Управляющая компания инвестирует деньги пайщиков, например, в облигации или акции, недвижимость, валюту, с целью получения дохода от этих инвестиций. При увеличении стоимости ценных бумаг, входящих в состав паевого фонда, растет и стоимость одного инвестиционного пая, а, следовательно, и потенциальный доход пайщков. За профессиональное управление капиталом УК удерживает плату — вознаграждение за свои услуги.

Какие ПИФы бывают?

Открытые — когда операции с паями, например, их выдачу и погашение в управляющей компании, можно проводить в любой рабочий день.

Интервальные — для операций с паями доступен только определенный период времени. Например, четыре раза в год по две недели. Компенсация за неудобства — более высокая доходность, поскольку УК может планировать инвестиции без оглядки на то, что пайщики внезапно выведут средства.

Закрытые — купить паи такого фонда можно только в момент его формирования. Чаще всего фонд создается под конкретный проект. Сроки работы ПИФа оговорены заранее, по окончании времени инвестиционные паи погашаются, инвесторы получают денежные средства от реализации инвестиционных паев и расходятся. До окончания срока договора забрать свою долю нельзя, если иное не предусмотрено ПДУ фонда.

Подробнее о ЗПИФ

ЗПИФ ориентирован на привлечение инвестиций на определенный, как правило, долгосрочный период. Срок его действия фиксируется в Правилах фонда и составляет от 3 до 15 лет с возможностью досрочного завершения или пролонгации.

В доверительное управление могут передаваться денежные средства (за исключением наличных денежных средств), ценные бумаги (акции, облигации), производные финансовые инструменты (фьючерсы, опционы), а также иное имущество, предусмотренное инвестиционной декларацией фонда и действующим законодательством.

Категории ЗПИФов

Формирование закрытого паевого инвестиционного фонда происходит под определенную инвестиционную стратегию (а, следовательно, и под определенную инвестиционную декларацию). В зависимости от вида закрытого паевого фонда, средства пайщиков инвестируются в акции, векселя, облигации, недвижимость, ипотечные закладные.

Виды фондов глобально можно разделить на две большие группы:

1. Фонды для квалифицированных инвесторов можно разбить на три категории:

- фонд финансовых инструментов,

2. Фонды для широкого круга лиц — когда квалификация не требуется — можно разбить на две категории:

- фонд рыночных финансовых инструментов,

Каждая категория фондов рассматривает инвестирование в строго определенные активы, и инвестиционная декларация фонда составляется в зависимости от его категории.

Как работает ЗПИФ?

Особенностью закрытого фонда является то, что список владельцев и количество выданных паев определяется при формировании фонда, а далее для всех важных событий по фонду (дополнительный выпуск, изменение инвестиционной декларации) нужно проводить общее собрание пайщиков, на котором все решения по фонду определяются путём голосования, в котором могут участвуют владельцы не менее 10% общего количества паев.

Процесс сбора средств в паевой фонд называется формированием фонда. Фонд начинает действовать при достижении фиксированной в Правилах фонда стоимости активов, то есть, когда набрана сумма средств, достаточная для финансирования того проекта или объекта, под который формируется фонд. Покупка клиентами инвестиционных паев закрытого фонда в момент их выпуска (в момент формирования фонда) называется первичным обращением.

Новые инвесторы могут присоединиться к проекту только с согласия участников закрытого фонда также путем выпуска дополнительных паев. По истечению срока действия фонд расформировывается, а паи погашаются по текущей стоимости активов.

Вторичное обращение (покупка/продажа ранее выпущенных паев) закрытого паевого инвестиционного фонда возможно, если это предусмотрено в правилах доверительного управления фондом. Клиент вправе продавать, дарить, завещать свои паи другому лицу.

Дополнительной особенностью Закрытого паевого инвестиционного фонда является возможность получения периодических выплат, если Правилами фонда предусмотрена выплата инвестиционного дохода, а не его реинвестирование в активы Фонда. Это достаточно распространенная практика для закрытых фондов недвижимости, где полученный доход не всегда получается инвестировать в целевой объект финансирования: на арендные платежи от сдачи коммерческой недвижимости не всегда можно купить еще один объект недвижимости. Поэтому инвесторы фонда получают выплаты в течение срока работы фонда при наличии такого дохода.

В ЗПИФ для квалифицированных инвесторов может быть также предусмотрен инвестиционный комитет (ИК). ИК может одобрять сделки за счет имущества ЗПИФ и действия УК как акционера/участника АО/ООО, чьи акции или доли входят в имущество фонда. В ИК входят пайщики либо их представители, однако сама УК, ее работники и представители входить в инвесткомитет не могут. Компетенция ИК описывается в правилах доверительного управления фонда.

Что нужно знать при работе со ЗПИФами?

Налогообложение фонда

Налог на прибыль. Доходы, поступающие в состав фонда, не облагаются налогом на прибыль.

Налогообложение инвесторов закрытого фонда

Налог на прибыль / НДФЛ

Доходы у пайщика возникают в трех случаях:

- при погашении паев фонда, например, при его прекращении,

- при реализации паев на вторичном рынке, например, при их продаже,

- при получении промежуточного дохода по паям (если такие выплаты предусмотрены правилами фонда).

Операции с паями и владение ими не облагаются НДС и имущественными налогами.

Таким образом, наиболее эффективное использование ЗПИФа — это реинвестирование полученной фондом прибыли в новые активы.

Преимущества владения паями ЗПИФа

• Сальдирование всех прибылей и убытков внутри ЗПИФа, что позволяет оптимизировать налогообложение на протяжении срока владения фондом.

• Отсутствие двойного налогообложения. ЗПИФ финансовых инструментов не платит налоги на прирост активов, инвестор фонда выплачивает налог только при погашении пая и получении дохода.

• Возможность использовать ЗПИФ как траст и распределить доли между родственниками, партнерами по бизнесу и т.д.

• При прекращении деятельности УК (лишение лицензии, банкротство и пр.) право долевой собственности на имущество ЗПИФ остается у пайщиков, требования кредиторов к УК не распространяются на имущество ЗПИФа.

• Возможность создавать фонд под цели одного или группы инвесторов: например, у кого-то из клиентов есть потребность профинансировать конкретный проект: производство фильма, строительство многоквартирного дома и т.д.

• Конфиденциальность: информация о владельцах паев не раскрывается и доступна ограниченному кругу лиц.

• Отсрочка по уплате налога на прибыль внутри ЗПИФа по операциям с активами фонда (в отсутствии выплат промежуточного инвестиционного дохода).

Риски инвестирования

Риски связаны с инвестиционной стратегией ЗПИФ, отраженной в правилах доверительного управления фонда, и работой управляющей компании.

Больше полезной информации для инвесторов вы найдете на BCS Express .

Читайте также: