Как сделать усн доходы

Обновлено: 19.05.2024

С 2021 года налог при УСН рассчитывается с учетом прогрессивной шкалы, а также с учетом коэффициента-дефлятора. Указанные изменения поддержаны в "1С:Бухгалтерии 8" начиная с версии 3.0.86. Расчет налога и авансовых платежей по налогу удобно выполнять с помощью специального "Помощника расчета налога УСН". Детальный расчет налога за отчетный (налоговый) период приводится в справке-расчете. Эксперты 1С рассказывают о новых возможностях программы.

Переходный период для плательщиков УСН

Федеральным законом от 31.07.2020 № 266-ФЗ в Налоговый кодекс внесены поправки, которые вводят прогрессивную шкалу налоговых ставок для упрощенцев и меняют условия утраты права на УСН.

В общем случае налоговая ставка для упрощенцев установлена в размере (п. 1, 2 ст. 346.20 НК РФ):

6 %, если объектом налогообложения являются доходы;

15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

При этом законами субъектов РФ могут быть установлены пониженные налоговые ставки.

До 2021 года применять УСН разрешалось тем организациям и индивидуальным предпринимателям (ИП), доходы которых не превысили 150 млн руб. в год, а среднесписочная численность работников не превысила 100 человек.

С 01.01.2021 года НК РФ предусматривает переходный период для тех плательщиков УСН, которые незначительно превысят вышеуказанные значения лимитов по доходам и численности работников. Компании, у которых максимальный размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников - от 100 до 130 человек, сохранят право на применение УСН. При этом плательщики УСН станут уплачивать налог по повышенным налоговым ставкам:

при объекте "доходы" - по ставке 8 %;

при объекте "доходы минус расходы" - по ставке 20 %.

Причем повышенный налог будет рассчитываться не с начала года, а только с того квартала, в котором допущено превышение показателей по доходам или по количеству работников (п.п. 1.1 и 2.1 ст. 346.20 НК РФ в ред. Закона № 266-ФЗ).

С 2021 года налогоплательщик потеряет право на УСН, если доход за налоговый (отчетный) период превысит 200 млн руб. и (или) средняя численность сотрудников составит более 130 человек (п. 4 ст. 346.13 НК РФ в ред. Закона № 266-ФЗ).

В расчете налога УСН учитывается коэффициент-дефлятор. Его размер на 2021 год для целей применения УСН установлен в размере 1,032 (приказ Минэкономразвития России от 30.10.2020 № 720).

Таким образом, предельный размер дохода для применения основной ставки УСН в 2021 году составит 154,8 млн руб. (150 млн руб. х 1,032). Предельный размер дохода для применения УСН в 2021 году составит 206,4 млн руб. (200 млн руб. х 1,032).

Расчет налога при УСН в "1С:Бухгалтерии 8" с 2021 года

Начиная с версии 3.0.86 в "1С:Бухгалтерии 8" внесены изменения в расчет налога при УСН с 2021 года согласно Закону № 266-ФЗ:

внесены изменения в ставки налога при УСН с учетом прогрессивной шкалы;

предельные размеры доходов для применения УСН с учетом прогрессивной шкалы определяются с учетом коэффициента-дефлятора (см. выше);

внесены изменения в алгоритм работы и форму Помощника расчета налога УСН;

внесены изменения в справку-расчет по налогу при УСН;

при оценке риска налоговой проверки учитываются лимиты применения УСН - 200 млн руб. по доходам и 130 работников.

Настройка налогов для плательщиков УСН

В 2021 году для упрощенцев видоизменяется форма Упрощенная система налогообложения (УСН) регистра Настройки налогов и отчетов (раздел Главное - Налоги и отчеты).

В сворачиваемой группе Ставка налога теперь указывается:

основная ставка УСН (6 % или 15 %), которая действует с начала года до достижения предельного размера дохода для применения основной ставки и при средней численности наемных работников не более 100 человек;

повышенная ставка УСН (8 % или 20 %), которая действует с начала квартала, в котором доходы превысили предельный размер дохода для применения основной ставки УСН либо средняя численность наемных работников превысила 130 человек;

предельный размер дохода для применения основной ставки УСН с учетом коэффициента-дефлятора.

На рисунке 1 представлена форма Упрощенная система налогообложения (УСН) для УСН с объектом "доходы минус расходы".

Рис. 1. Ставки налога на 2021 год для УСН с объектом "доходы минус расходы"

Новый порядок расчета налога при УСН с 2021 года

Расчет налога (в т. ч. авансового платежа) по УСН рекомендуется выполнять с применением специализированного Помощника расчета налога УСН. Перейти к Помощнику можно из списка задач организации (раздел Главное - Задачи организации) либо из раздела Отчеты - УСН - Отчетность по УСН.

Рассмотрим применение Помощника на примере.

Пример

ООО "Ромашка" применяет УСН с объектом "доходы минус расходы". За I квартал 2021 года доходы составили 90 млн руб., а расходы - 60 млн руб. За II квартал 2021 года доходы составили 70 млн руб., расходов не было. Среднесписочная численность работников не превышает 100 человек.

В форме Помощника за I квартал 2021 года выводятся показатели для расчета:

доходы - 90 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 15 %.

Показатели расчета налогов можно проверить. Для этого достаточно кликнуть мышью по соответствующей гиперссылке, после чего открывается подробная расшифровка показателя.

Рекомендуется открыть расшифровку показателя Ставка налога, чтобы проконтролировать основания применения ставки налога в указанном размере.

Если учет заработной платы ведется во внешней программе, то в форме Ставка налога необходимо указать количество работников. Чтобы при расчете налога применить внесенные изменения, их следует сохранить по кнопке ОК.

Расчет налога в форме Помощника выполняется по кнопке Рассчитать налог. В результате обработки выводятся рассчитанные суммы:

налоговая база ООО "Ромашка": 90 млн руб. - 60 млн руб. = 30 млн руб.;

исчисленный компанией налог за I квартал 2021 года: 30 млн руб. х 15 % = 4,5 млн руб. Поскольку в данном отчетном периоде лимиты не превышены, то налог рассчитывается как произведение налоговой базы и основной ставки налога;

налог к уплате: 4,5 млн руб.

Непосредственно из формы Помощника можно перейти к оплате налога, а также запросить сверку с ИФНС через сервис 1С-Отчетность.

В марте 2021 года при проведении регламентной операции Расчет налога УСН, входящей в обработку Закрытие месяца (раздел Операции - Закрытие периода), налог начисляется проводкой:

Дебет 99.01.1 Кредит 68.12

- на сумму 4,5 млн руб.

Детальный расчет налога за отчетный период приводится в Справке-расчете авансового платежа по налогу УСН, за год - в Справке-расчете налога УСН.

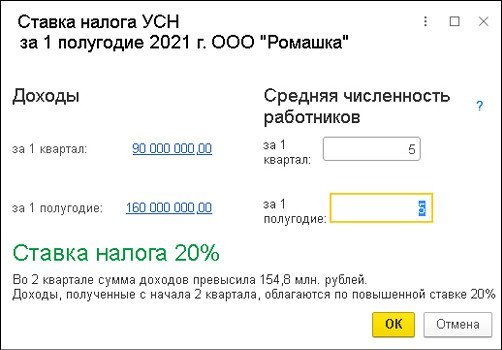

В форме Помощника за полугодие 2021 года выводятся показатели для расчета:

доходы - 160 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 20 %;

уплаченный авансовый платеж за I квартал - 4,5 млн руб.

Поскольку в текущем отчетном периоде применяется повышенная ставка, то дополнительно выводятся данные за отчетный период, в котором лимиты не превышались, и применялась основная ставка налога, то есть за I квартал 2021 года:

налоговая база - 30 млн руб.;

исчисленный налог - 4,5 млн руб.

Чтобы проконтролировать основания применения повышенной ставки налога, нужно открыть расшифровку показателя Ставка налога (рис. 2).

Рис. 2. Расшифровка ставки налога УСН

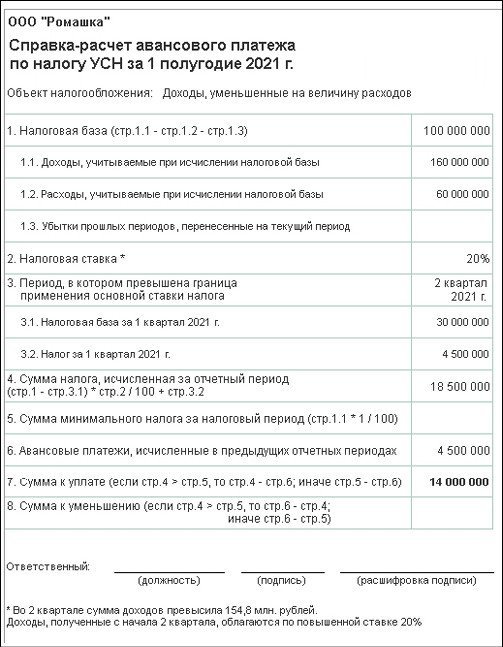

По кнопке Рассчитать налог в форме Помощника выводится расчет налога за полугодие 2021 года.

Налоговая база составляет 100 млн руб. (160 млн руб. - 60 млн руб.).

Поскольку в данном отчетном периоде лимиты превышены, то налог рассчитывается как сумма величин (п. 1 ст. 346.21 НК РФ в ред. Закона № 266-ФЗ):

налога, исчисленного по основной ставке с налоговой базы до превышения лимитов. По условиям Примера - это налог за I квартал (30 млн руб. х 15 % = 4,5 млн руб.);

налога, исчисленного по повышенной ставке с разницы налоговых баз за период превышения лимитов и период, когда лимиты не превышены. По условиям Примера - это разница налоговых баз за полугодие и I квартал 2021 года ((100 млн руб. - 30 млн руб.) х 20 % = 14 млн руб.).

Таким образом, налог за полугодие 2021 года составляет 18,5 млн руб. (4,5 млн руб. + 14 млн руб.).

Налог к уплате за II квартал 2021 года рассчитывается как исчисленный налог за полугодие за вычетом уплаченных авансовых платежей за I квартал (18,5 млн руб. - 4,5 млн руб. = 14 млн руб.).

В июне 2021 года при проведении регламентной операции Расчет налога УСН формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12

- на сумму 14 млн руб. Проводка формируется исходя из сравнения налога, рассчитанного на отчетную дату, и налога, рассчитанного в предыдущих отчетных периодах и учтенного на счете 68.12 (18,5 млн руб. - 4,5 млн руб.).

Детальный расчет налога за полугодие 2021 года приводится в Справке-расчете авансового платежа по налогу УСН (рис. 3).

Рис. 3. Справка-расчет авансового платежа по налогу УСН

Оценка риска налоговой проверки при УСН

При оценке риска налоговой проверки (раздел Отчеты - Анализ учета) с 2021 года применяются лимиты применения УСН с учетом поправок, внесенных в НК РФ Законом № 226-ФЗ. Это 200 млн руб. для доходов и 130 человек для среднесписочной численности работников.

Основанием для проверки может оказаться неоднократное приближение показателей, дающих право на применение спецрежимов налогообложения, к предельным значениям. Приближением считается достижение 95 % от предельного показателя (приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок").

Чтобы в ходе проверки приближения к предельным значениям по УСН не выявились, доходы организации в 2021 году с учетом коэффициента-дефлятора не должны превышать 196,08 млн руб. (200 млн руб. х 1 032 х 95 %), а среднесписочная численность не должна превышать 124 человека (130 х 95 %).

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов 1С:Предприятие" раздела "Инструкции по учету в программах 1С" .

Помимо титульного листа в декларации 6 разделов. Какие из них нужно заполнять?

- Субъекты, выбравшие в качестве объекта налогообложения доходы, заполняют разделы 1.1 и 2.1.1 в обязательном порядке. Если при этом они являются плательщиками торгового сбора, то также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто в отчётном периоде получал средства целевого финансирования. Как правило, у рядовых фирм и ИП этот раздел в декларации отсутствует.

- Раздел 2.2 заполняют УСНщики, выбравших в качестве объекта налогообложения доходы минус расходы.

Срок сдачи декларации по УСН за 2021 год

Налоговая декларация по единому налогу при УСН юридическими лицами сдаётся ежегодно, до 31 марта года, следующего за отчётным (подп. 1 п. 1 ст. 346.23 НК РФ).

отчёт юридического лица за 2021 год необходимо представить до 31 марта 2022 года.

Налоговая декларация по единому налогу при УСН индивидуальными предпринимателями сдаётся ежегодно, до 30 апреля года, следующего за отчётным (подп. 2 п. 1 ст. 346.23 НК РФ). В этом году 30 апреля — выходной, поэтому крайний срок сдачи перенесён на следующий рабочий деньж

отчёт ИП за 2021 год необходимо представить до 04 мая 2022 года.

Декларация по УСН: пример заполнения

Обязанности применять машиночитаемые бланки при сдаче декларации по УСН у налогоплательщиков нет. Однако на практике некоторые налоговые инспекции отказываются принимать обычные Excel-формы.

Ещё несколько правил:

- каждый лист декларации печатается отдельно — двусторонняя печать запрещена

- скреплять степлером листы не нужно

- при отсутствии данных в полях ставятся прочерки

Заполняем титульный лист

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

Если сдаёте уточнёнку — ставите номер корректировки.

Далее указывается налогоплательщик:

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Заполняем раздел 2.1.1

Заполнение расчётной части декларации начинается с раздела 2.1.1. Здесь необходимо отразить данные за отчётный период о полученных доходах и уплаченных взносах.

Далее идут строки 110-130, в которых необходимо указать размер полученных доходов. Доходы отражаются не за каждый отдельный квартал, а нарастающим итогом:

- в строке 110 будет отражен доход за первый квартал

- в строке 111 — за полугодие

- в строке 112 — за 9 месяцев

- в строке 113 — за весь 2021 год

Следующие четыре строки предназначены для указания ставки налога. По умолчанию это 6%. Однако в разных регионах могут быть установлены собственные ставки.

Обратите внимание! Многие регионы на своей территории установили пониженные ставки налога при УСН. Например, в Саратовской области для отдельных видов деятельности установлена ставка 2%, в Смоленской области — 4,5%, в Тульской — 1%.

Следующие четыре строки с кодами 130-133 предназначены для указания начисленной суммы налога (авансового платежа) за квартал, полгода, 9 месяцев и год. Сумма рассчитывается путем умножения полученного дохода за соответствующий период на ставку налога. При использовании специальных программ или сервисов это значение заполняется автоматически.

Далее указываются суммы, которые субъект уплатил в соответствующих периодах в качестве страховых взносов, пособий и прочих выплат, вычитаемых из налога.

Взносы и выплаты, уменьшающие налог, отражаются в том периоде, в котором они были произведены фактически, а не в том, к которому относятся.

Как уменьшить налог на сумму взносов

Порядок уменьшения налога на взносы и выплаты зависит от того, является ли налогоплательщик работодателем.

Это общий случай. Однако если субъект уплачивает торговый сбор, то расчёт производится иначе. В любом случае в строках 140-143 данные о торговом сборе не фигурируют.

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчёта суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Если субъект на УСН ведет деятельность, которая облагается и не облагается торговым сбором, ему следует вести раздельный учёт. Это касается не только выручки, но и расходов, которые уменьшают налог.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2021 году, в том числе и за 2020 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Торговый сбор вычитается из суммы налога к уплате и уменьшает его вплоть до нулевого значения.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Допустим, в строке 130 сумма налога равна 50000 рублей. В строке 140 указана сумма взносов и прочих расходов, которая уменьшает налог — 25000 рублей. В строке 150 сумма торгового сбора — 25000 рублей. По строке 160 отражается весь уплаченный сбор за 1 квартал.

Заполняем раздел 1.1

В строке 010 указывается код ОКТМО. Далее в разделе аналогичное поле встречается еще три раза — за каждый период. Если код не менялся, его можно указать только один раз.

Остальные строки раздела предназначены для отражения сумм авансовых платежей и налога, который исчислен к уплате за год. Расчёт производится на основании данных из раздела 2.1.1 и 2.1.2. Налог к уплате рассчитывается так:

- если субъект не платит торговый сбор: строка 130 — строка 140

- если субъект уплачивает торговый сбор: строка 130 раздела 2.1.1 — строка 140 того же раздела — строка 160 раздела 2.1.2.

Аналогичным образом рассчитывается и налог за все остальные периоды. Однако из полученной суммы вычитается сумма налога, начисленная за предыдущий период в разделе 1.1.

Расчёт недоплаты

Важный нюанс! Декларация по УСН не отражает сумм налога, который налогоплательщик уплатил в течение года. Поэтому результат в строке 100 раздела 1.1 не всегда показывает именно ту сумму, которую нужно доплатить в бюджет.

Расчёт недоплаты производится по такой формуле:

строка 133 раздела 2.1.1 — строка 143 раздела 2.1.1 — Уплаченный налог,

где Уплаченный налог — сумма налога, которая была уплачена в течение года.

Mozilla/5.0 (Macintosh; Intel Mac OS X 10_10_1) AppleWebKit/537.36 (KHTML, like Gecko) Chrome/41.0.2227.1 Safari/537.36

УСН (или в простонародье — Упрощёнка), наверное, самый популярный налоговый режим.

Те, кому он подходит, делятся на два лагеря.

С большими расходами и с маленькими расходами. Первые платят 15% от суммы, которая получается вычитанием их расходов из доходов. Вторым жить ещё проще: 6% от полученного дохода. В общем и целом, вот и всё описание налога.

Есть нюансы, об этом и поговорим.

Преимущества УСН перед другими налоговыми системами

Недостатки УСН

Вместе с некоторыми очевидными преимуществами упрощенный режим имеет и свои минусы. К ним относятся:

Как перейти на УСН

Объекты УСН: доходы 6% или доходы минус расходы 15%

-

Доходы минус расходы 15%. Здесь налоговая выплата делается с разницы между прибылью и затратами организации; При этом не надо забывать, что не все расходы можно учесть, а только те, что прописаны в Налоговом кодексе РФ. Именно поэтому нужно вести тщательный и подробный учет производимых в рамках коммерческой деятельности затрат;

Внимание! Чем больше затрат у предпринимателя, тем выгоднее ему применять объект налогообложения доходы минус расходы 15%. Именно поэтому им часто пользуются либо начинающие коммерсанты, либо те, кто планирует активно развивать бизнес.

Важно! В некоторых случаях, например, если ИП или компания, находящаяся на УСН занимается социальными, научными или промышленными проектами, она освобождается от уплаты данного налога на двухлетний период. Правда, эта возможность может быть реализована только в том случае, если на это выразили согласие местные власти.

Правила подачи декларации на УСН

Подать налоговую декларацию можно несколькими способами:

- Лично в налоговой инспекции;

- Через отправление письма с уведомлением о вручении почтой России. К письму желательно сделать опись вложения. В данном случае сроком подачи декларации будет считаться дата ее отправления;

- Через доверенное лицо. Тут потребуется доверенность, заверенная у нотариуса;

- Через сайт Федеральной налоговой службы.

Кто может работать по УСН

- Негосударственные страховые и пенсионные фонды;

- Те компании, основная деятельность которых заключается в организации и проведении азартных игр и т.п.;

- Компании, занятые в сфере добычи и продажи полезных ископаемых;

- Адвокаты, нотариусы;

- Иностранные организации;

- Любые финансовые структуры: инвестиционные фонды, банки, ломбарды, микрофинансовые организации и т.д;

- Некоторые другие представители бизнеса; .

Данный список претерпевает периодические изменения, поэтому при необходимости его можно уточнять в налоговой службе.

Условия работы по УСН

То есть, если предприятие имеет планы на серьезное развитие бизнеса, то от УСН лучше отказаться.

Читайте также: