Как сделать ликвидационный баланс в 1с

Добавил пользователь Алексей Ф. Обновлено: 04.10.2024

Случаи, когда можно ликвидировать ООО, указаны в статье 61 Гражданского кодекса.

Информационный портал для предпринимателей

Внимание!

Есть альтернатива ликвидации ООО – можно его продать или сменить состав учредителей.

При добровольной ликвидации нужно:

1. Принять решение о ликвидации ООО и назначить ликвидатора или ликвидационную комиссию.

5. Уведомить персонал и центр занятости, что вы будете расторгать трудовые договоры в связи с ликвидацией ООО.

6. Подготовиться к выездной проверке со стороны ИФНС (как правило, налоговые проверки проходят в связи с ликвидацией).

8. Рассчитаться по долгам с кредиторами, которые имеются в настоящий момент у ООО (в порядке очередности).

9. Подготовить ликвидационные баланс, распределить оставшиеся активы между участниками.

Instagram Деловой среды

Еще больше пользы для вас и вашего бизнеса каждый день в нашем Instagram

Шаг 1. Примите решение о ликвидации и назначьте ликвидатора или ликвидационную комиссию

Прежде чем закрывать ООО, нужно провести общее собрание участников ООО. Важно – решение о ликвидации должно быть принято единогласно. По итогам нужно оформить протокол общего собрания участников.

Внимание!

Зачастую в ООО бывает только один участник. В этой ситуации решение о ликвидации он принимает единолично. Затем он составляет решение единственного учредителя.

Обязательный этап на этом шаге – назначить ликвидатора или ликвидационную комиссию. В состав комиссии обычно включают: учредителей, директора ООО, главбуха, юриста, других значимых сотрудников.

По общему правилу участники ООО сами решают, кто будет заниматься процессом ликвидации ООО: ликвидатор или ликвидационная комиссия. Исключение: если в составе участников ООО есть РФ, субъект или муниципальное образование, то назначать можно только ликвидационную комиссию, в состав которой обязательно включается представитель соответствующего комитета по управлению имуществом, или фонда имущества, или соответствующего органа местного самоуправления (п. 4 ст. 57 Закона об ООО).

В решение (протокол) о ликвидации надо внести паспортные данные каждого участника комиссии, которые принимали участие в заседании. Комиссия (или ликвидатор, если он один) обладает всеми полномочиями по управлению ООО. Все обязанности лиц, которые входят в ликвидационную комиссию, перечислены в статье 62 ГК РФ. В частности, комиссия представляет общество в суде и несет ответственность за все действия, которые совершает на стадии ликвидации.

Шаг 2. Сообщите о начале ликвидации в ИФНС

После принятия решения о ликвидации ООО нужно в течение трех рабочих дней подать в налоговую инспекцию по месту нахождения юридического лица следующие документы:

уведомление по форме Р15016. Его подписывают заявитель, то есть ликвидатор или руководитель ликвидационной комиссии. Подлинность подписи заявителя должна быть засвидетельствована в нотариально, если только уведомление не подается в форме электронного документа, подписанного УКЭП;

решение юрлица о его ликвидации.

На основании полученных данных ИФНС вносит запись в ЕГРЮЛ о том, что общество в процессе ликвидации. Делает она это в течение пяти 5 рабочих дней после подачи документов. Не позднее шестого рабочего дня после получения заявления (уведомления) регистрирующий орган направит документ, подтверждающий внесение записи в ЕГРЮЛ, на адрес электронной почты, указанный в ЕГРЮЛ, и адрес электронной почты, приведенный в уведомлении

Шаг 3. Опубликуйте извещение в СМИ

Шаг 4. Уведомите кредиторов ООО

К оформлению уведомления кредиторов каких-либо особых требований нет. Однако у ООО должны остаться доказательства, что кредиторы действительно уведомлены. Например, это могут быть заказные письма с уведомлением о вручении. Если документы отправляли с курьером, то это может быть подпись лица, который получил корреспонденцию.

Шаг 5. Сообщите о предстоящих увольнениях

Срок предупреждения об увольнении начинает течь с момента, когда работник расписался в получении уведомления. Увольняемым нужно выплатить выходное пособие в размере среднего месячного заработка. Также бывшие сотрудники вправе получить зарплату на период трудоустройства, но не более чем за 2 месяца со дня увольнения.

О предстоящих увольнениях нужно сообщить в службу занятости – за 2 месяца до увольнения. Если предстоят массовые увольнения, то предупредить надо за 3 месяца. Как правило, увольнение считается массовым, если расторгаются договоры более чем с 15 сотрудниками (конкретная цифра зависит от региона и специфики деятельности). Для центра занятости в отношении каждого работника указывают: должность, профессию, специальность, квалификационные требования, условия оплаты труда.

Отчетность за сотрудников

В течение месяца со дня утверждения промежуточного ликвидационного баланса нужно сдать отчетность в ПФР индивидуальные сведения по каждому работнику, которые указаны в подп. 1—8 п. 2 ст. 6 Закона о персонифицированном учете (их можно сдать по форме АДВ-1, дополнив ее СНИЛС работника и его фамилией при рождении), формы СЗВ-М, СЗВ-СТАЖ, ДВС-3, СЗВ-ТД (при необходимости). После окончательного расчета с работниками в ФСС нужно подать форму 4-ФСС и ИФНС — расчет по страховым взносам).

6. Подготовьтесь к выездной налоговой проверке

ИФНС вправе (но не обязательно) провести выездную проверку ликвидируемого ООО. И неважно, когда и почему проходила предыдущая проверка.

Если ИФНС уже вынесла решение о проверке, то продолжить ликвидацию можно лишь после окончании проверки. При этом нужно решить все вопросы, которые возникнут в ходе проверки.

Как в 1с создать промежуточный ликвидационный баланс?

Нужно ли сдавать промежуточный ликвидационный баланс в налоговую?

Одним из обязательных мероприятий при ликвидации предприятия является промежуточный ликвидационный баланс (ПЛБ). О его составлении сообщается органу регистрации посредством специальной формы Р15001. Сдавать его в налоговую необязательно. . Этот промежуточный ликвидационный баланс составляется по окончании периода.

Как в 1с сформировать ликвидационный баланс?

В левом окне выделите форму "Бухгалтерский баланс". В открывшейся форме бухгалтерского баланса в поле "Вид сдачи отчетности" смените значение по умолчанию "Обычная" на "Ликвидационная" (рис. 2). Отметьте, подлежит ли отчетность обязательному аудиту.

Как правильно составить ликвидационный баланс?

Ликвидационный баланс не имеет специально утвержденной формы. Он заполняется на бланке, который принят приказом Минфина РФ от 02.07.2010 № 66. При этом должно быть указано его название: промежуточный ликвидационный баланс или ликвидационный баланс.

Нужно ли сдавать отчетность в процессе ликвидации?

Для ликвидируемых ООО последний отчетный год - с 1 января до даты исключения общества из ЕГРЮЛ. Налоговые декларации, по которым компания отчитывалась при ведении своей деятельности, нужно сдавать и при ликвидации. То есть период ликвидации не является исключением и является налоговым периодом.

Как выгрузить Бухгалтерский баланс из 1с?

Что такое бухгалтерская отчетность организации?

Бухгалтерская отчетность - единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам; . Организацией должно быть обеспечено подтверждение обоснованности каждого такого изменения.

Добровольная ликвидация ООО — процесс долгий и непростой. Он занимает примерно 4 месяца, а может растянуться и на год. Вам предстоит трижды подать заявление в налоговую, два раза подготовить бухгалтерский баланс и сделать одну публикацию в СМИ. Обо всём по порядку — в нашей инструкции.

1 шаг. Принять решение о ликвидации

Проведите собрание участников ООО или подготовьте решение единственного учредителя, если открыли организацию в одиночку.

В протоколе собрания или решении учредителя напишите, что вы:

- Решили начать добровольную ликвидацию ООО.

- Утвердили состав ликвидационной комиссии и её председателя или назначили единоличного ликвидатора.

- Утвердили порядок и сроки ликвидации. Максимальный срок — один год.

2 шаг. Сообщить о ликвидации в налоговую

В течение трёх рабочих дней после принятия решение о ликвидации, подайте в регистрирующую налоговую:

- уведомление по форме № Р15016. Есть два варианта: а) подать уведомление на бумаге б) воспользоваться сервисом налоговой — понадобится электронная подпись. В обоих случаях уведомление нужно заверить у нотариуса.

- протокол собрания учредителей или решение единственного учредителя о ликвидации фирмы.

Если не подать документы в налоговую в течение трёх дней, могут оштрафовать на 5 000 рублей.

Как подать документы:

- лично

- по почте ценным письмом с описью вложений

- в электронном виде через сайт Госуслуг

- через многофункциональный центр — но не все МФЦ принимают эти документы, позвоните им заранее.

Через 5 рабочих дней налоговая выдаст вам лист о внесении в ЕГРЮЛ записи о том, что организация находится в процедуре ликвидации. С этого момента нельзя изменять учредительные документы и участвовать как ООО в составе других организаций.

Уведомлять ПФР и ФСС о ликвидации больше не нужно, налоговики сделают это самостоятельно.

3 шаг. Рассказать о ликвидации в СМИ, опубликовать сведения на Федресурсе и сообщить контрагентам

4 шаг. Сообщить в службу занятости и сотрудникам об увольнении

- Предупредите всех сотрудников о предстоящем увольнении не позднее, чем за 2 месяца. Для этого составьте письменное уведомление и ознакомьте с ним работников под роспись. Основание увольнения — по инициативе работодателя в связи с прекращением деятельности организации в соответствии с п.1 ст. 81 ТК РФ.

5 шаг. Подготовить промежуточный ликвидационный баланс и сдать его в налоговую

- о составе имущества организации,

- о требованиях, которые предъявили кредиторы, и результатах их рассмотрения,

- о требованиях, которые удовлетворил суд вступившим в законную силу решением.

Для подготовки баланса нужно разбираться в бухучёте, поэтому, если у вас нет опыта в этом деле, обратитесь за помощью к бухгалтеру.

Когда промежуточный бухбаланс готов, утвердите его на собрании учредителей или решением единственного участника, чтобы утвердить бухбаланс.

6 шаг. Рассчитаться по долгам

Платите по долгам в порядке очередности по Гражданскому кодексу. Сразу после утверждения ликвидационного баланса рассчитайтесь:

- в первую очередь с гражданами, перед которыми ваша организация отвечает за причинение морального вреда или вреда жизни и здоровью, если такие есть,

- во вторую очередь с работниками по трудовому договору по выплате зарплаты и выходных пособий.

Спустя месяц со дня утверждения ликвидационного баланса, погасите долги третьей и четвертой очереди:

- в третью очередь заплатите все налоги и страховые взносы, штрафы и пени,

- в четвертую очередь — оставшиеся долги.

Если денег не хватает, ликвидационная комиссия продаёт имущество организации на торгах. А если и выручка от продажи имущества не покроет долги компании, тогда нужно открывать процедуру банкротства. Для этого лучше обратиться к специалистам по делам о банкротстве.

7 шаг. Составить окончательный ликвидационный баланс

После расчётов с сотрудниками, контрагентами и государством, составьте и утвердите ликвидационный баланс. Он также составляется по общим правилам подготовки бухгалтерского баланса и утверждается на общем собрании учредителей или решением единственного участника ООО.

8 шаг. Отчитаться по налогам, уволенным сотрудникам и снять с учёта кассу

В течение месяца с момента утверждения ликвидационного баланса и до подачи документов в налоговую на закрытие, сдайте в фонды отчёты по уволенным сотрудникам:

- СЗВ-Стаж в ПФР на всех сотрудников, которые работали у вас в течение года ликвидации,

- СЗВ-М, если в течение последнего месяца ликвидации в ООО были сотрудники по трудовым и гражданско-правовым договорам,

- СЗВ-ТД за кадровые события, например, за увольнения,

- расчёт по страховым взносам в налоговую,

- 4-ФСС в фонд социального страхования.

Также сдайте налоговую отчётность — закон не устанавливает сроки, но нужно это сделать до перехода к последнему этапу.

Снять кассу с учёта в налоговой можно несколькими способами: подать заявление в инспекции, на портале ФНС или в личном кабинете оператора фискальных данных (ОФД). Срок подачи заявления законодательно не ограничен.

9 шаг. Подать в налоговую документы на ликвидацию ООО

После утверждения ликвидационного баланса учредители могут разделить между собой имущество организации. И только в последнюю очередь подают документы в налоговую на закрытие:

-

.

- Ликвидационный бухгалтерский баланс

- Квитанцию об уплате госпошлины 800 рублей. Согласно поправкам, с 2019 года госпошлина не уплачивается в случае представления в регистрирующий орган электронных документов, необходимых для регистрации ликвидации юрлица. Статья 333.35 НК РФ

Подайте документы одним из способов:

- лично

- по почте ценным письмом с описью вложений

- в электронном виде через сайт Госуслуг

- через многофункциональный центр — но не все МФЦ принимают эти документы, позвоните им заранее.

Кто может помочь с документами

Есть сервис Документовед — он здорово помогает подготовить документы для ликвидации ООО.

А что если не закрывать ООО?

Закрывать ООО — долго и сложно, поэтому часто встречаются организации без сотрудников, доходов и сделок. Такие фирмы не платят налоги и взносы, но по-прежнему должны сдавать нулевую отчётность.

Бывают брошенные организации, у которых нет движений по банковскому счёту и которые не сдают отчётность. Если это продолжается больше 12 месяцев, у налоговой появляется основание ликвидировать ООО в одностороннем порядке без согласия учредителей. Но это право, а не обязанность налоговой, поэтому на практике случается редко. Гораздо чаще брошенная организация продолжает числиться в ЕГРЮЛ, и её штрафуют за несданную отчётность.

Ещё один вариант избавиться от ООО — продать его. Это проще, чем закрыть организацию, но тут есть свои минусы:

- Такая возможность должна быть предусмотрена в уставе организации.

- Договор купли-продажи обязательно должен быть заверен у нотариуса — это стоит минимум 10 тысяч рублей, а максимальная стоимость может достигать 150 тысяч.

Как закрыть ООО в Эльбе

Эльба поможет сдать декларацию по УСН или ЕНВД с учётом даты ликвидации ООО.

Статья актуальна на 21.01.2022

Чтобы избежать штрафов и проблем с госорганами, учитывайте некоторые особенности при сдаче отчетности по ликвидированным и реорганизованным компаниям.

Бухгалтерская отчетность

Бухгалтерская (финансовая) отчетность при ликвидации сдается в два этапа.

ФНС утверждены формы:

- бухгалтерской (финансовой) отчетности при реорганизации (ликвидации) организации (ликвидационная, последняя отчетность) — КНД 0710095;

- упрощенной бухгалтерской (финансовой) отчетности при реорганизации (ликвидации) организации (ликвидационная, последняя отчетность) — КНД 0710094.

Показатели этой отчетности не отличаются от показателей обычной бухгалтерской отчетности.

Подробнее о формулах расчета и содержании каждого раздела читайте здесь:

Налоговая отчетность

При ликвидации компании сдаются все отчеты, предумотренные системой налогообложения. Отправьте их до того, как в ЕГРЮЛ внесут запись о прекращении деятельности организации.

Налоговые декларации в связи с ликвидацией организации заполняются в обычном порядке, за исключением Титульного листа.

Пенсионный фонд

Пока идет процесс ликвидации, отчетность за истекшие периоды сдавайте как обычно. Учитывайте особенности заполнения и сдачи последних отчетов:

Фонд социального страхования

При ликвидации компании сдается только отчет 4-ФСС. Отправьте его перед тем, как подать документы о прекращении деятельности в налоговую.

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Бухгалтерская отчетность

Бухгалтерскую (финансовую) отчетность в этом случае предоставляет реорганизуемая компания.

Отчетность составляется за период начала отчетного года до даты, предшествующей внесению записи в ЕГРЮЛ. Отразите в ней данные о фактах хозяйственной жизни с даты утверждения передаточного акта до даты внесения записи о реорганизации.

ФНС утверждены формы:

- бухгалтерской (финансовой) отчетности при реорганизации (ликвидации) организации (ликвидационная, последняя отчетность) — КНД 0710095;

- упрощенной бухгалтерской (финансовой) отчетности при реорганизации (ликвидации) организации (ликвидационная, последняя отчетность) — КНД 0710094.

Правила формирования отчетности при реорганизации установлены Методическими указаниями по формированию бухгалтерской отчетности при осуществлении реорганизации организаций, утвержденными Приказом Минфина России от 20.05.2003 N 44н.

При реорганизации в форме преобразования заключительная бухгалтерская отчетность не формируется.

Бухгалтерская (финансовая) отчетность по обособленным подразделениям не составляется.

Подробнее о формулах расчета и содержании каждого раздела читайте здесь:

Налоговая отчетность

За последний налоговый период отчетность может предоставить:

- само реорганизуемое юридическое лицо до снятия с учета. Если отчетность предоставить после внесения записи в ЕГРЮЛ, то налоговая инспекция пришлет отказ;

- организация-правопреемник, если реорганизуемая компания не сдавала отчетность до внесения изменений в ЕГРЮЛ. Налоговые декларации организация-правопреемник подает по месту своего учета.

Срок предоставления налоговых деклараций не изменяется.

Налоговые декларации в связи с реорганизацией заполняются в обычном порядке, за исключением Титульного листа. Правопреемник указывает:

Налог на прибыль организации

Если обособленное подразделение закрыто в последнем квартале (месяце) отчетного периода, декларация подается по месту нахождения организации. Она включает:

- декларацию по организации и приложение №5 к Листу 02 по закрытому обособленному подразделению;

- декларацию по закрытому обособленному подразделению.

Декларации предоставляются в обычные сроки. Закрытие обособленного подразделения на них не влияет.

За оставшиеся отчетные периоды и по итогам года декларации предоставляются в том же порядке, как и в периоде, в котором закрыли обособленное подразделение.

Если вы подаете уточненные декларации по закрытому обособленному подразделению, предоставьте их по месту учета организации.

6-НДФЛ

При закрытии обособленного подразделения два варианта представления pасчета:

- до закрытия — в налоговый орган по месту учета обособленного подразделения;

- после закрытия — в налоговый орган по месту учета организации.

В расчете указываются:

Срок подачи расчета будет зависеть от того, в каком квартале закрыли подразделение.

Расчет по страховым взносам

Порядок заполнения расчета зависит от полномочий обособленного подразделения:

- ОП не наделено полномочиями по начислению и выплате доходов физическим лицам — расчет заполняется и представляется в общем порядке;

- ОП наделено полномочиями по начислению и выплате доходов физическим лицам — порядок представления расчета аналогичен ликвидации организации.

Расчет представляется в налоговую инспекцию по месту нахождения ОП. Специальные сроки для подачи расчета не установлены, но рекомендуется это сделать до закрытия обособленного подразделения.

Уточненный (корректирующий) расчет по закрытому обособленному подразделению представляется в налоговый орган по месту учета головной организации.

Реформация баланса – это операция по списанию прибыли (либо убытка) по итогам финансового года, выполняющаяся в два этапа:

Реформация баланса проводится только после того, как в учете отражены все первичные хозяйственные операции. Дата проведения такой процедуры – 31 декабря.

Реализация реформации в 1С

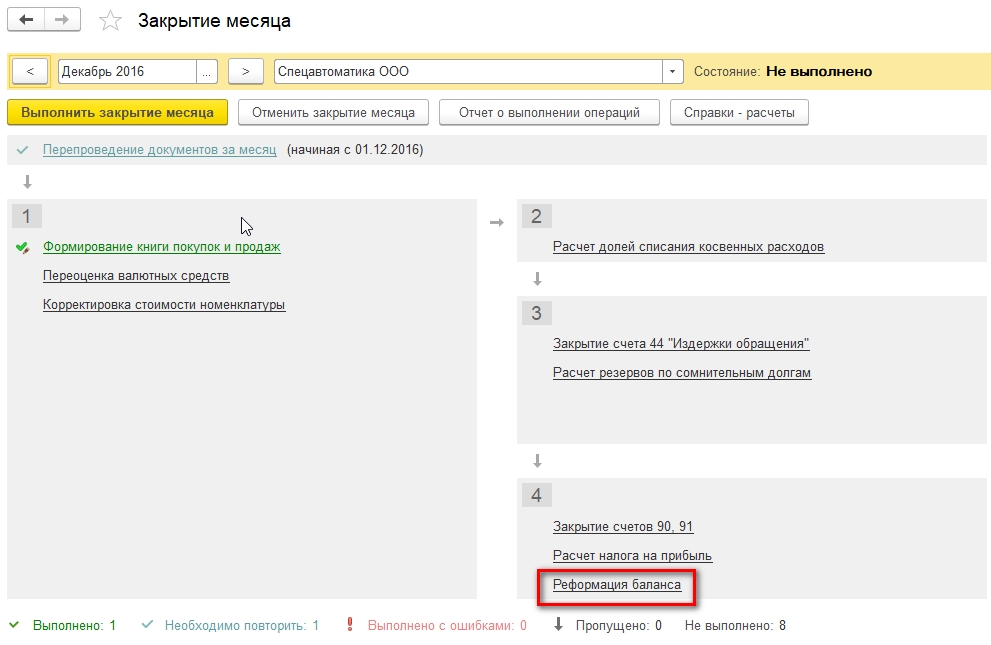

Рис.1 Процесс перед закрытием месяца, но до проведения операции

Реформация – крайняя операция в перечне операций закрытия декабря. Ее невозможно выполнить, пока осталась невыполненной хотя бы одна расположенная выше операция.

Для проведения реформации баланса выполним закрытие месяца, нажатием на одноименную кнопку:

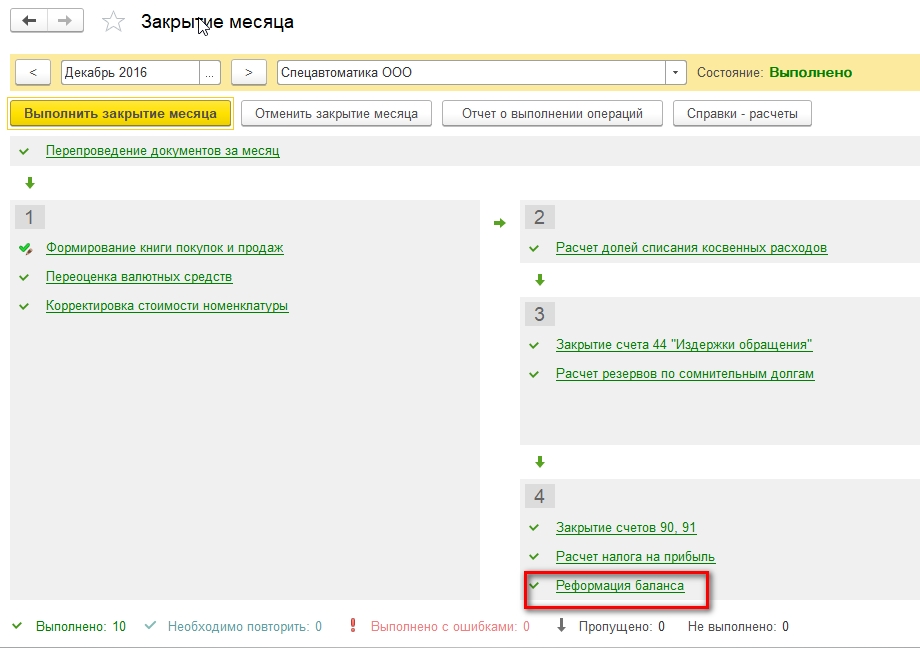

Рис.2 Закрытие месяца

Рис.3 По мере выполнения каждой регламентной операции, она будет выделяться зеленым цветом

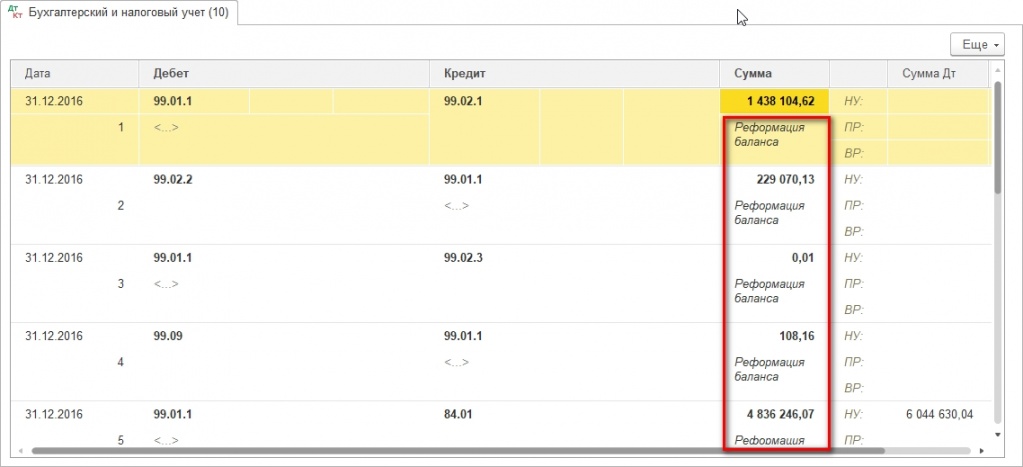

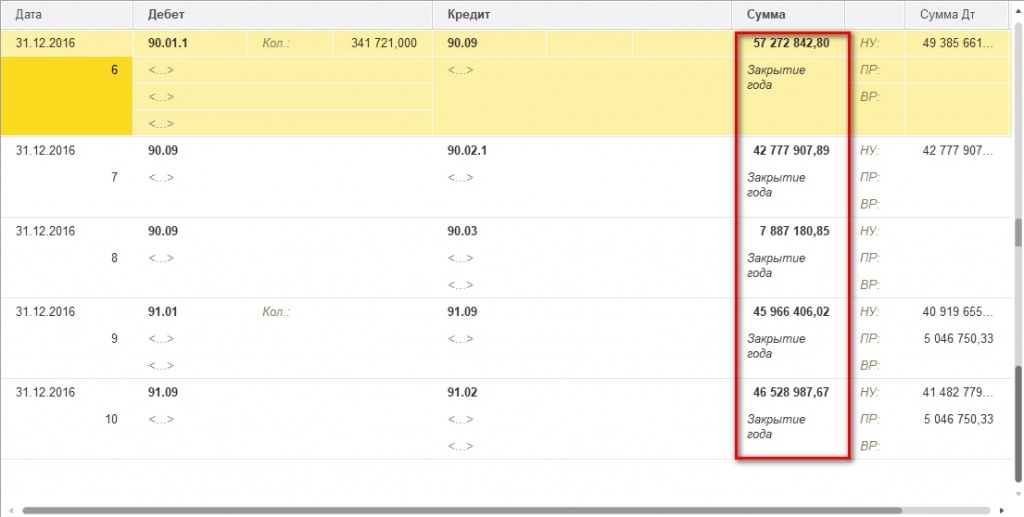

Рис.4 Бухгалтерские проводки

Результаты реализации реформации баланса

Проанализируем, какие именно проводки сформированы после реформации баланса. Все проводки делятся на два типа операций – реформация баланса и закрытие года, причем, располагаются проводки так – сначала реформация баланса, а потом – закрытие года, хотя по логике бухгалтерского учета последовательность действий происходит наоборот. Это связано с техникой реализацией реформации в ПП.

Итак, проводки при реформации баланса:

Рис.5 Проводки при реформации баланса

Проводки по закрытию года:

Рис.6 Проводки по закрытию года

Логика проводок полностью соответствует принципу реформации, описанному в начале статьи.

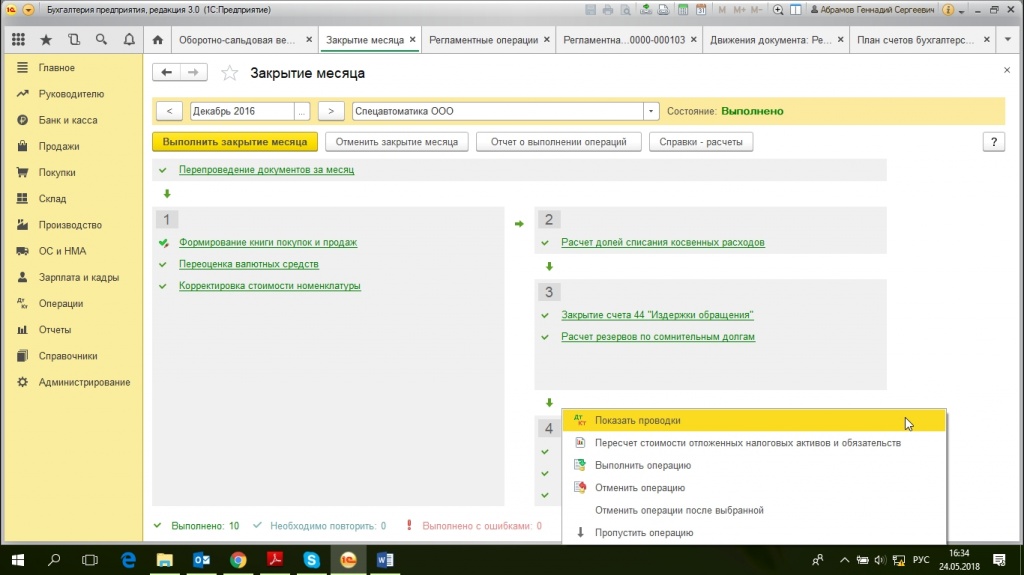

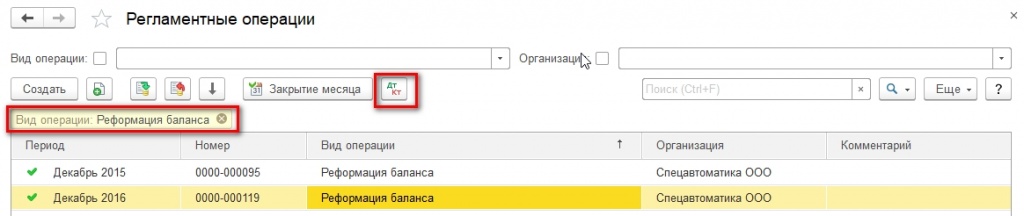

Рис.7 Оперативный доступ к проводкам

Для удобства анализа в списке установлен отбор по виду операции.

Проверка корректности реформации баланса

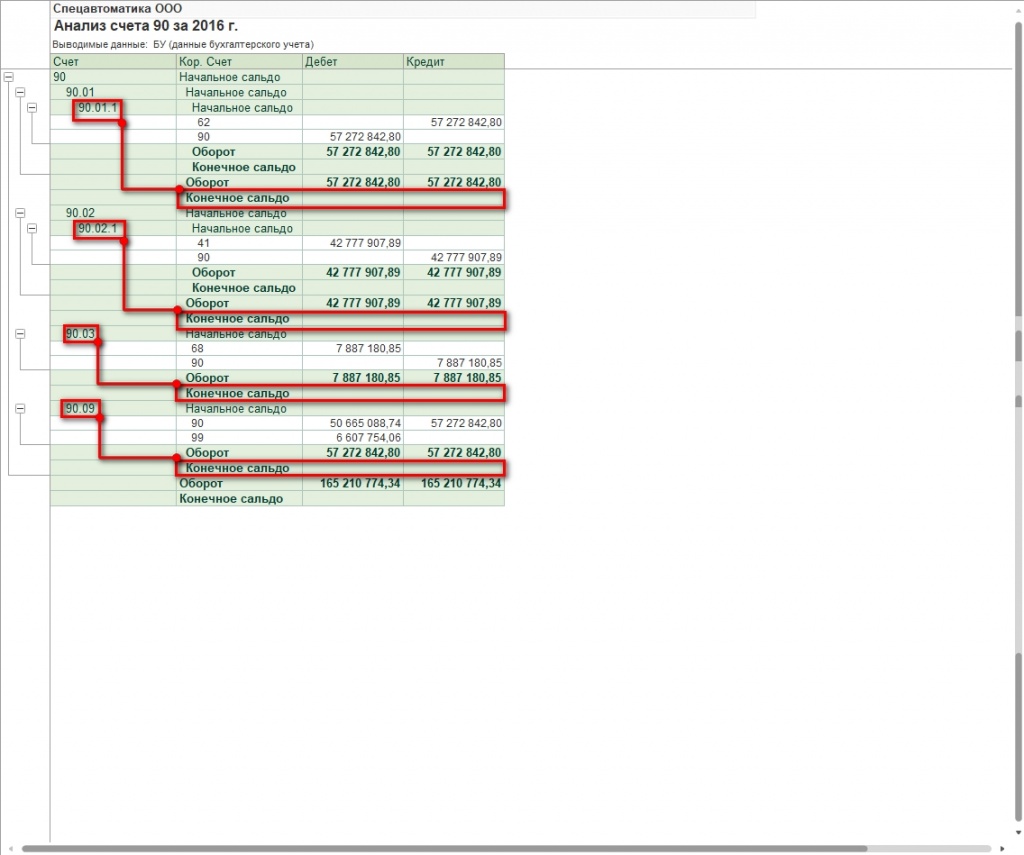

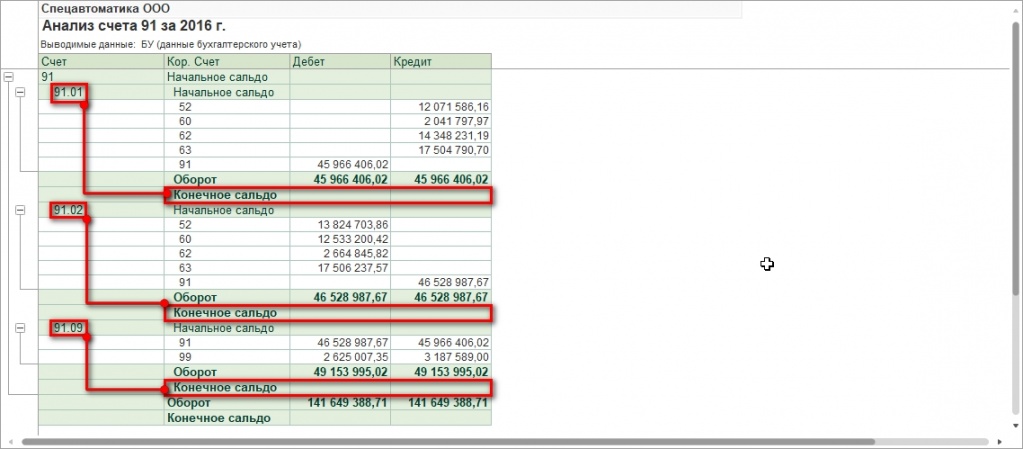

Чтобы убедиться в корректности операции реформации сначала сформируем типовые бухгалтерские отчеты для счетов 90 и 91.

Рис.8 Проверка корректности реформации баланса

Рис.9 Типовые бухгалтерские отчеты для счетов 90 и 91

Конечное сальдо равно нулю для каждого субсчета счетов 90 и 91. Первый этап реформации выполнен правильно.

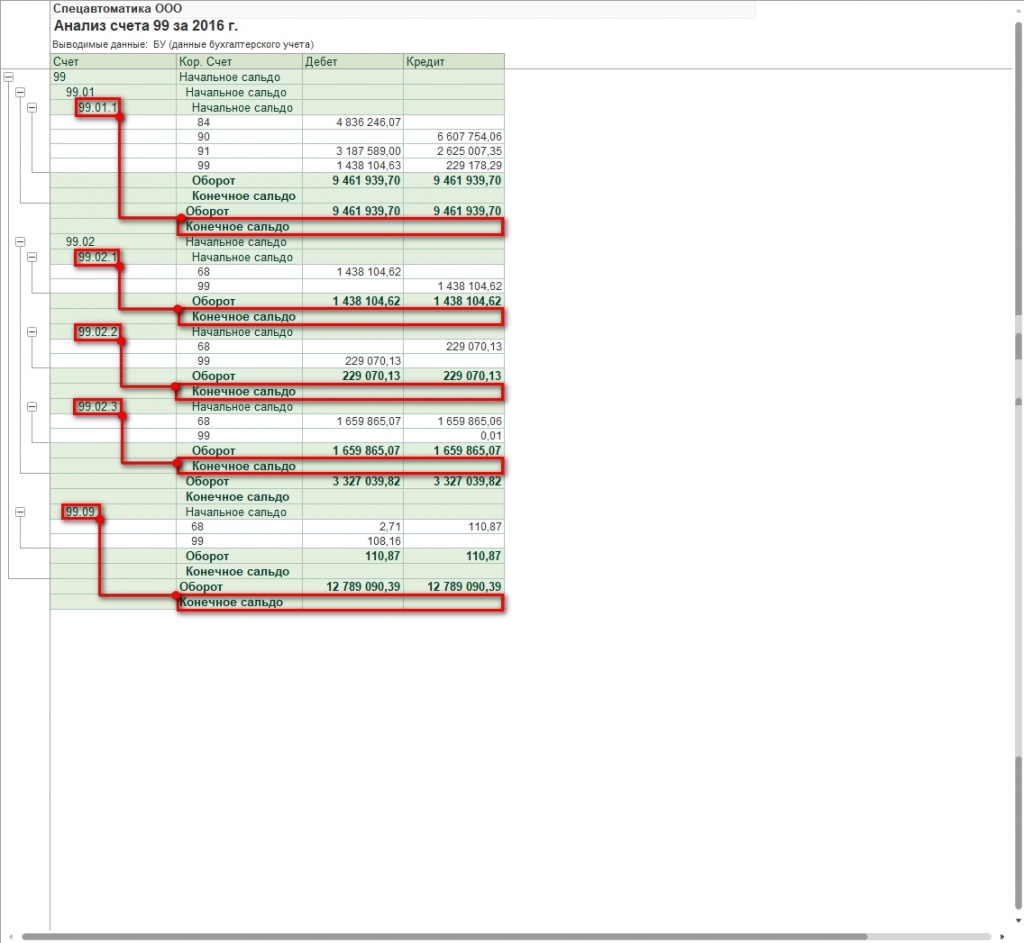

Рис.10 Анализ счета

Конечное сальдо равно нулю для каждого субсчета счета 99.

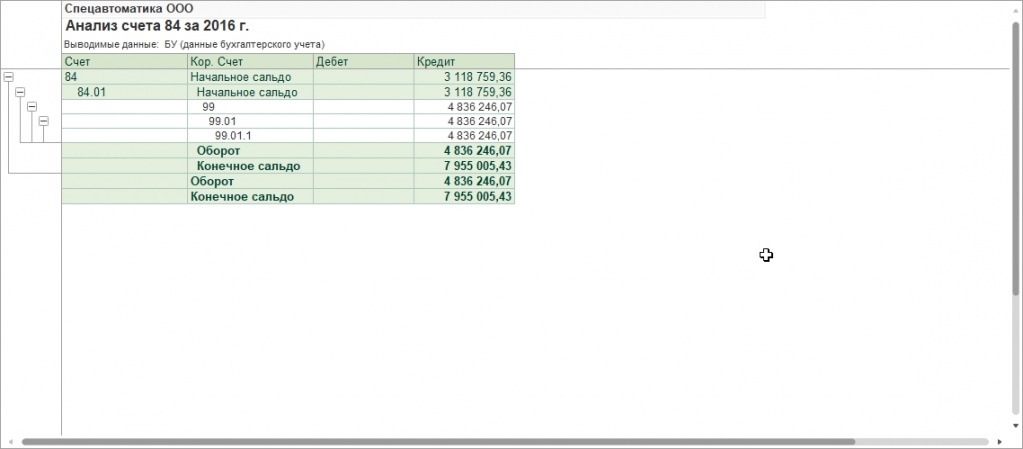

В начале статьи упоминалось, что счет 99 закрывается на счет 84. Принцип закрытия зависит от характера финансового результата.

Если предприятие получает прибыль, то формируется проводка Д 99.09 – К 84.01.

Если предприятие получает убытки, то формируется проводка Д 84.02 – К 99.09.

Рис.11 Д 84.02 – К 99.09

Здесь получена прибыль, что наглядно демонстрирует анализ счета 84. Если у вас остались вопросы по реформации баланса, обращайтесь к нашим специалистам, предоставляющим услуги по сопровождению 1С:Предприятие – мы с радостью вам поможем.

Читайте также: