Как сделать ип удаленно

Добавил пользователь Валентин П. Обновлено: 05.10.2024

Я пришла во фриланс 10 лет назад. Тогда было вполне нормально завести парочку электронных кошельков, получать на них деньги от заказчиков и работать без какого-либо оформления. Выходить из тени было не принято – зачем платить налоги, если их можно не платить?

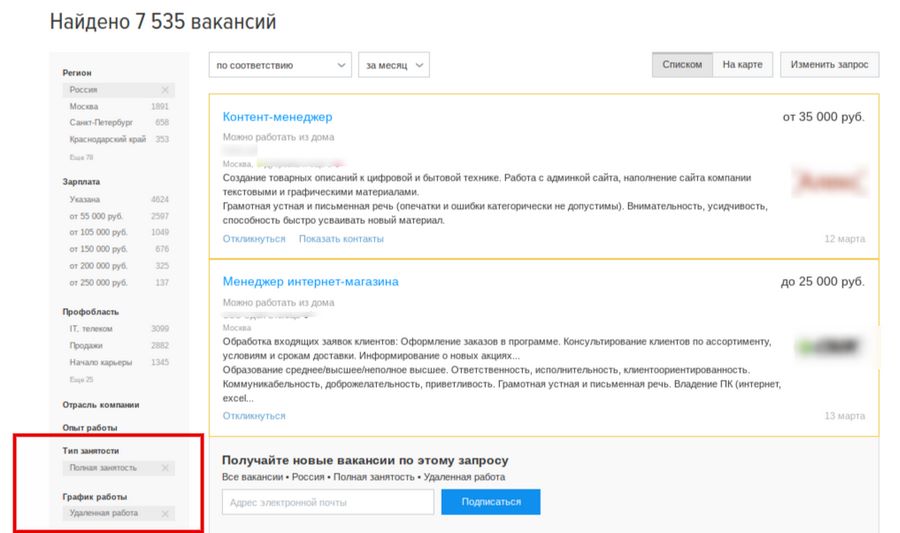

Тенденции изменились, сейчас клиенты стремятся легализовать свои отношения с фрилансерами. Расскажу, как работать онлайн и ничего не бояться.

Варианты работы в интернете

Поговорим о формальностях. Выбрали вы себе специализацию, нашли работу в интернете, а как это оформить – в каком статусе сотрудничать с клиентом?

Какие варианты есть:

- Работать неофициально и получать деньги на свою карту или электронный кошелек без какого-либо оформления.

- Оформить трудовой договор и стать наемным сотрудником на удаленке, чтобы работодатель предоставил соцпакет, платил НДФЛ и страховые взносы.

- Заключить договор оказания услуг от имени физлица и стать исполнителем или подрядчиком вполне легально, чтобы заказчик уплачивал НДФЛ и страховые взносы.

- Стать самозанятым и работать с клиентами, уплачивая за себя налоги самостоятельно.

- Зарегистрировать ИП и работать по договору с клиентами, платить за себя налоги и страховые взносы.

Я побывала во всех этих статусах фриланса и могу сравнивать плюсы-минусы всех вариантов.

Работа без оформления

Так начинают многие фрилансеры. Когда получаешь 100 рублей за первую статью, то не думаешь о легализации доходов и уплате налогов. Ты думаешь о том, как заработать побольше.

Фрилансер же без оформления договора с клиентом оказывается бесправным, его могут кинуть с оплатой, потребовать больше, чем обсуждалось вначале или запретить добавить работу в портфолио.

И это не зависит от опыта сотрудничества. Заказчик может испариться без объяснений и оплаты, как после первой тестовой задачи, так и после постоянной работы на протяжении нескольких лет.

Часто этим заказчиком был посредник, который получал материалы и не рассчитывался с исполнителями. Сам же конечный клиент платил по полной и не собирался портить себе репутацию, но человеческий фактор взял свое. Некоторые копирайтеры выбивали свои деньги, вычислив основного клиента и обратившись к нему напрямую, но большинство просто остались ни с чем. Если бы отношения с фрилансером были оформления официально, этого можно бы избежать.

Последствия работы с перекупщиками

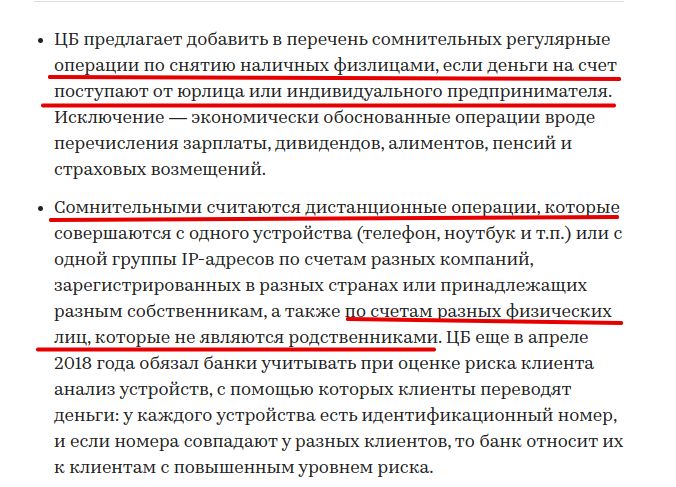

Подобные истории сейчас происходят не очень часто – поголовной проверки доходов пока нет. Но у налоговой есть все возможности для этого: она может запрашивать данные в банках о поступлениях на счета и карты частных лиц, а с 1 апреля 2020 года – получать информацию об операциях по электронным кошелькам.

Сами банки давно ведут мониторинг, чтобы блокировать счета тех клиентов, кто совершает сомнительные операции, похожие на отмывание теневых доходов. Это происходит в автоматическом режиме. Робот вылавливает подозрительные расчеты и приостанавливает обслуживание счета до тех пор, пока клиент не объяснит суть сделки, например, предъявит документы о продаже автомобиля или расписку о предоставлении денег в долг.

Есть и другие минусы этого варианта. Так, ни на какие социальные гарантии фрилансер без оформления не может рассчитывать – он считается неработающим, поэтому не получит пенсионных баллов, стажа, больничных, отпускных, декретных выплат.

А еще такой фрилансер не может свободно рекламировать свои услуги – кто знает, придут ли к нему с контрольной проверкой из налоговой и не сдаст ли его конкурент.

Плюс только один – сам фрилансер и заказчик экономят на налогах. Но при этом рискуют обе стороны сделки.

Кстати, работа на биржах по умолчанию не легализует заработки фрилансера. Если клиент защищен и официально платит бирже за услуги, то исполнитель – нет. У него банк или налоговая могут спросить, что это за деньги приходят от юрлица. Чтобы доходы фрилансера на бирже стали легальными, с ней нужно заключить дополнительный договор и платить налоги.

Я не пытаюсь никого запугать, если вы готовы рисковать – можете и дальше работать, как вам удобно. Просто объясняю, что это не совсем безопасно и спокойно. Когда я стала получать на фрилансе по 20-30 тысяч рублей в месяц, то переросла этот вариант – не хотела рисковать своим небольшим, но стабильным заработком.

Трудоустройство

Я попробовала роль наёмного работника недолго. Слилась во время испытательного срока. Работодатель реально собирался купить мой день целиком, мне пришлось установить программу учёта рабочего времени и быть на связи в будни с 9 до 21. Но меня фриланс привлекает именно свободой, поэтому в итоге я отказалась от заключения трудового договора и соцпакета.

Другие напротив стремятся к постоянству и трудоустройству в штат. Это объяснимо: полная загрузка, гарантированная оплата, да еще и будущая пенсия, трудовой стаж, больничный, декрет и отпуск за счёт работодателя. Для работника много плюсов.

Для работодателя же есть минус – высокие траты на страховые взносы и налоги за работников. Потратить на штатного сотрудника придется раза в 1,5 больше, чем на фрилансера без оформления.

Но зато никто из проверяющих не придерется – работник трудоустроен по ТК РФ, получает все положенные социальные гарантии, отчисления и выплаты.

По договору как физлицо

При выполнении разовых заданий и при проектной работе удобнее заключить гражданско-правовой договор – договор подряда или оказания услуг. По нему недоступен полный соцпакет, но взносы на медицинское и пенсионное страхование заказчик делает за исполнителя. Оплачивает он и НДФЛ.

В декрет или на больничный, конечно, по такому договору не уйти, не предусмотрен и отпуск, ведь взносов на социальное страхование заказчик не делает, только на пенсионное и медицинское страхование.

Это вариант – для сдельной работы, сколько потопал, столько и полопал. Привычный формат для фрилансера – не работаешь, нет дохода, сдал задание – получил оплату.

Так часто сотрудничают с внештатными специалистами диджитал-агентства: работают с веб-мастерами, дизайнерами, копирайтерами, когда надо создать лендинг, буклет или текст для рекламы, либо в течение года командой продвигать проект клиента.

Я много раз заключала именно такой договор оказания услуг со своими заказчиками. Писала как отдельные тексты для рассылок, так и заполняла полностью корпоративные сайты компаний и вела бизнес-аккаунты в соцсетях. Оплата рассчитывалась по факту – сколько текстов сдано за месяц, столько и попадают в табличку на оплату, бухгалтер переводит деньги мне на карту, уплачивает за меня НДФЛ и страховые взносы.

Важно, чтобы гражданско-правовой договор не подменял трудовые отношения. Предметом трудового договора является выполнение определенных должностных обязанностей, а вот по договору ГПХ важно указать, что его предмет – поручение с конечным результатом (готовый сайт, 10 статей для СМИ, презентация для инвесторов, маркетинговый анализ с отчетом). Как правильно составить такой договор, чтобы компанию не оштрафовали, расскажу далее.

Как ИП

Психологически статус ИП некоторым фрилансерам помогает почувствовать себя с клиентом на равных, стать бизнес-партнером, а не исполнителем.

Взаимоотношения с бизнесом упростились. Теперь я была для них удобным контрагентом – ИП, без заморочек с налогами, страховыми взносами и отчетностью за меня. Но все это свалилось на мои собственные плечи.

ИП нужно уплачивать страховые взносы за себя, отчитываться по налогам (с упрощенкой это легко – декларация раз в год), заключать договоры со своими клиентами и открывать расчетный счёт в банке.

Как самозанятый

В 2019 году начался эксперимент с новым налоговым режимом. Я решила стать самозанятым ИП, то есть просто сменить упрощенку на НПД. Все получилось. Теперь я могу быть ИП, но экономить на страховых взносах вполне легально – плачу только налог на профессиональный доход. Это проще, ведь не нужна отчётность, никаких заморочек с расчетами и бухгалтерией, налог рассчитывается автоматом.

При этом я не теряю свой статус ИП, хорошо понятный бизнесу, и компании охотно идут на сделку.

Самозанятым может стать как физлицо, так и ИП. В любом случае самозанятый может заключить договор оказания услуг и заказчику не придется платить за него налоги и страховые взносы. Это плюс для обеих сторон сделки.

Итак, чем отличаются варианты работы в разных статусах.

Фрилансер

Наемный сотрудник

Физлицо

ИП

Самозанятый

Договор ГПХ: договор оказания услуг или договор подряда

НДФЛ платит работодатель

НДФЛ платит заказчик

Налог за себя платит сам ИП – чаще УСН

Налог на профдоход платит самозанятый

ИП обязан сам за себя уплачивать страховые взносы

взносы самозанятый может платить добровольно

Полный соцпакет с пенсией, стажем, больничными, отпускными, декретом

Только пенсия и стаж

По умолчанию – пенсия и стаж, а при добровольных взносах в ФСС – декрет и больничные

При добровольных взносах можно получить пенсию, стаж, декрет, больничный

Штраф от налоговой и трудовой инспекций

Дорого для работодателя

Нет отпуска, больничного, декрета, могут заподозрить в маскировке трудовых отношений

Много ответственности на ИП, обязательные взносы, нельзя уйти в отпуск

Этот статус еще не особо понятен – не все разобрались, как работать с самозанятыми

Хочется стабильности и социальных гарантий

Достаточно того, чтобы было все легально

Готов к сотрудничеству на равных

Нужно легализовать нерегулярный доход без лишних затрат

Как заключать сделки

Документооборот может быть электронным или бумажным. Подписывать документы онлайн разрешается только специальной электронной подписью, а ещё можно указать прямо в договоре, что сканы тоже являются значимыми, либо оформить сделку публичным договором-офертой, не требующим подписи.

Чек-лист по формальностям при сделке:

При выборе договора-оферты отправлять документы никуда не надо. Вы размещаете условия сделки на своем сайте или отправляете их онлайн потенциальному клиенту, при согласии с ними он производит предоплату, а вы приступаете к работе.

Договор ГПХ – гражданско-правовой договор, в том числе договор подряда на выполнение работ или договор возмездного оказания услуг. Отличия между ними в том, что результатом договора подряда является какой-то физический результат, например, построенный дом, а договора услуг – созданная интеллектуальная собственность, например, перевод текста или картина.

В любом случае гражданско-правовой договор должен отличаться от трудового, иначе его могут переквалифицировать в трудовой и доначислить налоги и взносы на оплату исполнителя.

Предмет договора – процесс:

Предмет договора – результат, конкретные задачи:

Стороны: работодатель и работник

Стороны: заказчик и исполнитель

Соцпакет: работодатель берет на себя все социальное обеспечение работника, в том числе выплату больничных, отпускных, декретных

Соцпакет: заказчик не оплачивает взносы на соцстрахование, только налог и страховые взносы на пенсию и медобслуживание для физ лиц.

Нет возможности переложить что-то на посторонних:

Разрешается делегировать и привлекать субподрядчиков:

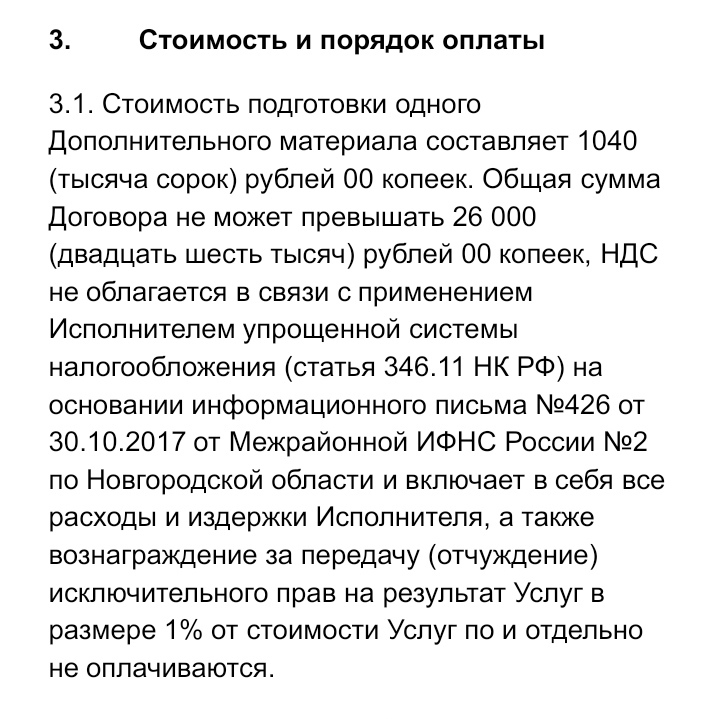

Дополнительно ИП обязаны указывать в договоре, являются ли они плательщиками НДС или нет. Если они находятся на спецрежимах налогообложения, то в отдельном пункте должно быть прописано обоснование этому.

А ещё у самозанятых есть дополнительные обязательства перед заказчиком – вовремя предупреждать о смене статуса и выдавать чеки, а при нарушении – самому покрывать возникшие расходы.

Иногда заказчики требуют подписать соглашение о неразглашении (NDA). Этот документ подписывают в дополнение к основному договору. В нем указаны обязанности сторон при работе с коммерческими и конфиденциальными данными в ходе сотрудничества и ответственность за распространение информации третьим лицам.

Как брать деньги с клиентов

Фрилансеру

Как угодно, тут уж как договоритесь, ведь это все неофициально. Все расчеты будут проходить на ваш страх и риск.

Наемному сотруднику

Работодатель обязан платить дважды в месяц по собственной инициативе. Ничего от сотрудников, кроме, возможно, заполненного табеля рабочего времени, не требуется. Деньги бухгалтер отправит по реквизитам зарплатной карты, но всегда можно подать заявление и указать любую другую свою карту для получения заработка.

Физлицу по договору

Оплату производит заказчик обычно раз в месяц, если договор не разовый, а на длительный период или по завершении проекта. Так, диджитал-агентство может к определенному числу рассчитывать выполненные объемы работ каждым специалистом и отправлять деньги исполнителям по тем реквизитам, которые переданы в бухгалтерию – чаще по данным банковской карты, но иногда сойдёт и номер электронного кошелька – деньги отправят туда.

Основанием для оплаты станет акт оказанных услуг/выполненных работ, оформленный исполнителем. ИП формирует его сам по результатам работы или итогам месяца. Оплату он принимает на свой расчетный счёт в банке. Но есть и варианты: деньги он может получить через кассу, если клиент – частное лицо, либо если он желает заплатить наличкой или корпоративной картой. Для дистанционных электронных расчетов есть сервис интернет-эквайринга, подключив к которому свой сайт ИП может получать деньги с любых карт, счетов, кошельков клиентов.

Самозанятому

В отличие от ИП на других налоговых режимах плательщик НПД не должен использовать кассу, даже получая наличные от клиентов. Если это самозанятый ИП, то он может пользоваться как расчетным бизнес-счётом, так и личной картой при оплате от заказчиков. Самозанятым также доступны сервисы интернет-эквайринга и они могут принимать онлайн-платежи через свой сайт.

Открыть ИП могут:

граждане России старше 18 лет;

несовершеннолетние граждане России с 14 лет — с согласия законных представителей. Также предусмотрены другие случаи: при наличии заключённого брака, решения органа опеки и попечительства или суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным;

лица без гражданства и иностранцы, имеющие законное право нахождения на территории страны (временную регистрацию, разрешение на временное пребывание, вид на жительство в РФ).

Препятствовать оформлению бизнеса будет:

действующая процедура банкротства или банкротство в течение последних 5 лет;

работа на государственной или военной службе;

решение суда о запрете заниматься предпринимательством;

решение регистрирующего органа об исключении индивидуального предпринимателя из единого государственного реестра индивидуальных предпринимателей.

Шаг 1: Выбор способа регистрации

В 2021 году доступно несколько способов регистрации бизнеса.

Обратиться в налоговую инспекцию по месту жительства.

Подать документы через МФЦ или нотариуса.

Первые 3 способа предполагают, что вы полностью самостоятельно заполняете все бумаги и обращаетесь лично в одну из инстанций. Вот какие варианты подачи документов есть у вас, если хотите открыть ИП:

Зарегистрироваться онлайн через сайт налоговой службы, портал государственных услуг. Можно всё сделать удалённо, но потребуется ЭЦП, получить которую можно при личном обращении в удостоверяющий центр.

Подать заявку через Альфа-Банк.

Далее есть два варианта:

Сервис сформирует все документы (включая заявление на УСН при его выборе). Вам остаётся только скачать их, распечатать и подать на регистрацию удобным способом.

Для вас подготовят полный комплект документов (включая заявление на УСН), выпустят ЭЦП для регистрации онлайн без личного посещения налоговой или МФЦ.

После оформления ИП будет открыт расчётный счёт и доступ к мобильному и интернет-банкингу. А ещё Альфа-Банк подарит бонусы на развитие бизнеса.

Шаг 2: Выбор кода деятельности

Перед оформлением ИП нужно решить, какими видами деятельности вы будете заниматься. Сведения о выборе передаются в государственные органы и вносятся в Единый государственный реестр индивидуальных предпринимателей. Это ограничивает вид услуг, которые вы можете оказывать. За предоставление работ, не указанных в реестре, грозит штраф.

Определиться с выбором поможет Общероссийский классификатор видов экономической деятельности. ОКВЭД — это систематизированный список с общими направлениями возможной деятельности предприятий. Каждое направление, в свою очередь, делится на более мелкие, а те — на конкретные занятия. Например, код 42.1 (Строительство автомобильных и железных дорог) подразделяется на 42.11 (Строительство автомобильных дорог и автомагистралей), 42.12 (Строительство железных дорог и метро) и 42.13 (Строительство мостов и тоннелей). Каждый подпункт разбит на отдельные этапы работ.

Минимальная детализация — четырёхзначный код, все подвиды деятельности включаются в него автоматически. В заявлении на регистрацию можно указать все коды, которые подходят для бизнеса, но нужно выбрать один основной вид деятельности. От него зависит:

Нужно ли оформлять лицензию (если выбранный вид деятельности подлежит лицензированию).

Требуется ли предоставить дополнительные документы (например, справку об отсутствии судимости для работы в социальной сфере).

Размер отчислений в ФСС и ПФР — если выбрана опасная деятельность, то страховые взносы уплачиваются по повышенному тарифу.

Возможность применения льготных налоговых режимов.

ИП делает выбор в пользу тех или иных направлений деятельности не только в момент оформления. Можно повторно подать заявление в налоговую с обновлённым списком ОКВЭД, если предприниматель меняет сферу работы, расширяет или сокращает количество оказываемых услуг.

Сферы деятельности индивидуального предпринимателя ограничены по закону. ИП не может заниматься:

Банковской и страховой деятельностью, а также вести инвестиционный фонд;

Реализацией военной или космической техники;

Производством и торговлей алкогольной продукцией;

Охранной деятельностью и другими иными видами деятельности, требующими спецразрешения или лицензии, получить которые предприниматель не сможет ни при каких обстоятельствах

Если выбор кода кажется вам сложным, воспользуйтесь бесплатным онлайн-сервисом Альфа-Банка. Нужно просто указать сферу деятельности вашего бизнеса, и программа автоматически заполнит нужные коды в заявлении.

Шаг 3: Заполнение формы Р 21 001

Большинство отказов в регистрации связано с неточностями в заполнении формы Р21001. Бесплатный сервис от Альфа-Банка позволяет подготовить документ быстро и без ошибок.

В заявлении указываются:

Личные данные: ФИО, ИНН, дата и место рождения, гражданство, адреса регистрации и фактического проживания, email, номер телефона без скобок и дефисов, реквизиты документа, удостоверяющего личность;

Лист для внесения кодов ОКВЭД;

Способы взаимодействия с регистрирующим органом — по электронной почте, при личном обращении.

Форму заполняют печатными заглавными буквами, так как распознавание автоматическое. Все незаполненные поля оставляют пустыми.

Сведения из паспорта нужно вносить точно, повторяя все знаки и сокращения.

Важно отметить, что заполнение сведений об адресах должно соответствовать единому стандарту ФИАС, так как именно этой системой сейчас пользуются государственные службы. Структура написания адреса от большего к меньшему, то есть сначала указываем страну, потом субъект, город и т. д.

Кто может зарегистрироваться в качестве индивидуального предпринимателя. Какие документы нужно подавать в налоговую для регистрации ИП. Можно ли зарегистрировать ИП онлайн. Как прекратить деятельность ИП

- 1. Кто может зарегистрироваться в качестве ИП?

- 2. Какие документы нужны для оформления ИП?

- 3. Куда можно подать документы?

- 4. Когда будут готовы документы?

- 5. Как восстановить свидетельство о регистрации ИП?

- 6. Нужно ли сообщать в налоговую об изменениях личных регистрационных данных?

- 7. Как прекратить деятельность ИП?

- 8. Могут ли меня исключить из ЕГРИП без моей инициативы?

- 9. Куда можно обратиться за помощью с документами?

1. Кто может зарегистрироваться в качестве ИП?

Зарегистрироваться в качестве индивидуального предпринимателя может любой житель Российской Федерации, достигший 18 лет. Сделать это могут и несовершеннолетние с 14 до 18 лет, но только с согласия родителей, и, в таком случае, им понадобятся дополнительные документы.

2. Какие документы нужны для оформления ИП?

3. Куда можно подать документы?

Зарегистрироваться в качестве индивидуального предпринимателя можно по месту регистрации, указанному в паспорте. Если в паспорте не указано место регистрации, то государственная регистрация ИП может быть осуществлена по месту пребывания. Подать заявление вы можете:

4. Когда будут готовы документы?

Готовые документы вы можете получить по электронной почте, бумажным письмом по почте, а также в инспекции № 46 (лично или через представителя) — в зависимости от того, какой способ вы указали при подаче заявления.

Обратите внимание! Свидетельства о регистрации индивидуальных предпринимателей с 1 января 2017 года не выдаются. По итогам регистрации вы получите лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе.

5. Как восстановить свидетельство о регистрации ИП?

С 1 января 2017 года свидетельства о регистрации ИП не выдаются. Единый государственный реестр индивидуальных предпринимателей ведется в электронном виде. Вы можете получить только лист записи ЕГРИП:

-

(нужна регистрация на сайте ФНС);

- на бумажном носителе.

Предоставление сведений ЕГРИП онлайн является бесплатным. Для получения листа записи ЕГРИП на бумажном носителе необходимо будет уплатить госпошлину, а также представить следующие документы:

- документ, удостоверяющий личность;

- письменный запрос (составляется в произвольной форме);

- квитанцию об уплате госпошлины (с помощью сервиса на сайте ФНС можно сформировать квитанцию для ее оплаты в любом банке или же оплатить онлайн).

Подать документы можно в межрайонную инспекцию ФНС России № 46. Записаться на прием можно онлайн на сайте ФНС.

6. Нужно ли сообщать в налоговую об изменениях личных регистрационных данных?

Если вы сменили фамилию, регистрацию по месту жительства, паспорт, то сообщать об этом в налоговую инспекцию не нужно. Если же необходимо поменять другие данные в реестре (например, вы перестали заниматься одним видом экономической деятельности и начали заниматься другим), то об этом нужно сообщить в налоговую инспекцию. Подать документы нужно в течение семи рабочих дней с момента изменения сведений.

Для внесения изменений понадобятся:

-

о внесении изменений в сведения об индивидуальном предпринимателе, содержащиеся в Едином государственном реестре индивидуальных предпринимателей (форма № Р24001);

- копии документов, на основании которых будут внесены изменения.

Документы можно подать:

Получить лист записи ЕГРИП можно будет через 5 рабочих дней по почте или в инспекции №46 (лично или через представителя), в зависимости от того, какой способ вы указали при подаче заявления.

7. Как прекратить деятельность ИП?

Для этого понадобятся:

-

о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя (форма № Р26001);

- квитанция об уплате госпошлины (с помощью сервиса на сайте ФНС можно сформировать квитанцию для ее оплаты в любом банке или же оплатить онлайн).

Обратите внимание! С 1 января 2019 года при направлении документов для государственной регистрации в форме электронных документов уплачивать государственную пошлину не нужно.

Документы можно подать:

Получить лист записи ЕГРИП можно будет через 5 рабочих дней по почте или в инспекции №46 (лично или через представителя), в зависимости от того, какой способ вы указали при подаче заявления.

8. Могут ли меня исключить из ЕГРИП без моей инициативы?

Индивидуального предпринимателя могут признать фактически прекратившим свою деятельность, если к моменту принятия регистрирующим органом соответствующего решения одновременно соблюдаются следующие условия:

- истекло пятнадцать месяцев с даты окончания действия патента или индивидуальный предприниматель в течение последних пятнадцати месяцев не представлял документы отчетности, сведения о расчетах, о налогах и сборах;

- индивидуальный предприниматель имеет недоимку и задолженность в соответствии с законодательством РФ о налогах и сборах.

Решение о предстоящем исключении недействующего ИП из реестра должно быть опубликовано в органах печати в течение трех дней с момента его принятия. После публикации есть один месяц на то, чтобы недействующий ИП и другие заинтересованные лица (например, кредиторы) направили в регистрирующий орган письменное возражение (адрес для направления заявления публикуется вместе с решением). В таком случае решение об исключении недействующего индивидуального предпринимателя из ЕГРИП не принимается.

Если же в течение месяца заявлений не поступило, то регистрирующий орган исключает недействующего индивидуального предпринимателя из единого государственного реестра индивидуальных предпринимателей, внося соответсвующую запись.

Исключение может быть обжаловано кредиторами или иными лицами, чьи права и законные интересы затрагиваются в течение одного года со дня, когда они узнали или должны были узнать о нарушении своих прав.

9. Куда можно обратиться за помощью с документами?

Вы можете самостоятельно открыть ИП без обращения к профессиональным регистраторам. Достаточно заполнить заявление на регистрацию физического лица в качестве индивидуального предпринимателя по форме Р21001 и оплатить госпошлину 800 рублей. Зарегистрироваться можно и бесплатно, если подать документы в электронном виде.

Самый важный шаг при регистрации ИП — подготовка документов, которые вы можете заполнить самостоятельно, следуя инструкциям. Если сделать это неверно, например, допустить ошибку в заявлении, будет отказ от ФНС. Чтобы этого избежать, заполнять документы удобно с помощью автоматического бесплатного сервиса.

Подать пакет документов в налоговую инспекцию тоже несложно — потребуется паспорт, заявление по форме Р21001 и квитанция об оплате госпошлины 800 рублей. Срок регистрации ИП — 3 рабочих дня.

Также есть ряд действий, которые надо не забыть сделать после регистрации ИП, чтобы облегчить ведение бизнеса.

1. Подготовить документы для регистрации ИП

В обязательный пакет документов для регистрации ИП входят:

- паспорт и его копия,

- заполненное без ошибок заявление по форме Р21001,

- квитанцию об оплате госпошлины 800 рублей. Пошлина не уплачивается, если документы подаете электронно, через МФЦ или через нотариуса. Вы получите заполненную квитанцию на оплату, если будете готовить документы через наш сервис.

- Уведомление о переходе на УСН, если решили применять эту систему налогообложения. Подать заявление можно сразу с регистрационными документами или в течение 30 дней после регистрации, чтобы иметь возможность использовать УСН с момента открытия ИП..

Сложнее всего заполнить заявление Р21001, которое состоит из нескольких страниц. В нем указывается ФИО будущего ИП, паспортные данные с пропиской, ИНН (при наличии), контактный телефон и виды будущей деятельности по кодам ОКВЭД. Можно указать несколько видов, которые и составят основу вашего бизнеса. Правда, основная деятельность, по которой вы планируете больший доход, может быть только одна.

Наш сервис готовит документы без ошибок, в соответствии с требованиями инспекции. Вы вносите свои данные в форму, остальное программа делает автоматически. Вы получаете верные документы для регистрации ИП и инструкцию по подаче. Все можно скачать и распечатать.

Дополнительно для регистрации ИП могут потребоваться такие документы:

- Нотариальная доверенность, если документы подает за вас представитель.

- Вид на жительство или разрешение на временное проживание в России, если ИП регистрирует иностранец.

- Если статус ИП решил получить несовершеннолетний, надо предоставить один из трех документов на выбор заявителя:

- нотариальное согласие законных представителей несовершеннолетнего,

- свидетельство о браке заявителя, которому нет 18 лет,

- решение суда о признании заявителя полностью дееспособным.

2. Подать документы

Подавать документы на регистрацию ИП следует не в любую ФНС, а именно в регистрирующую налоговую, к которой вы относитесь по прописке. Таких налоговых намного меньше, чем районных и функции у них разные: одна регистрирует, другие лишь принимают отчеты, проводят проверки и консультируют. Бывает, что на целый регион всего одна регистрационная ФНС. Узнать ее адрес можно на сайте ФНС. Если вы будете готовить документы через наш бесплатный сервис, ваша налоговая определится автоматически.

Подать документы на регистрацию ИП вы можете сами или через представителя с нотариальной доверенностью. Есть несколько вариантов подачи документов:

Непосредственно в налоговую. Вас щарегистрируют как индивидуального предпринимателя через 3 рабочих дня, если с документами все в порядке. Обычно налоговые инспекторы указывают на ошибки во время приема документов и отправляют исправлять.

При отказе регистрации вы можете подать документы повторно, предварительно исправив все ошибки или вложив недостающие документы. Платить госпошлину при этом не надо, если успеете подать документы повторно в течение 3-х месяцев с даты отказа. Если обратитесь позже, снова надо будет уплатить госпошлину.

Доверьте подготовку заявления и других документов нашему сервису - он учитывает все требования инспекции и не допускает ошибок. Введите свои данные в простую форму и получите бесплатно готовый пакет документов с рекомендациями по подаче.

3. Действия после регистрации ИП

После регистрации ИП вы можете сделать:

- Выбрать режим налогообложения. Если вы хотие применять "упрощёнку" и не подали заявление о применении УСН вместе с документами на регистрацию, то необходимо это сделать в течении 30 дней после регистрации. Иначе у вас будет общий режим налогообложения и вы будете считаться плательщиком НДС. Это не всегда выгодно для начинающего предпринимателя. Вы можете также работать по другим налоговым режимам:

- ЕНВД, тогда заявление следует подать не позднее 5 дней с начала ведения деятельности, разрешенной для этого налога. Помните, с 2021 года ЕНВД отменяется по всей РФ.

- Патентной системе, для этого следует подать заявление в ФНС за 10 дней до начала работы по патенту. Обычно патент приобретается для сферы услуг

- 32 448 рублей – взносы на обязательное пенсионное страхование,

- 8 426 рублей – взносы на обязательное медицинское страхование.

4. Причины отказа в регистрации

ФНС откажет в регистрации ИП, если у вас нет законного права на предпринимательскую деятельность:

Но самые частые причины отказа в регистрации ИП связаны с ошибками в документах или их некомплектностью.

![]()

Заполните форму на нашем сайте, а программ сама сформирует верные документы в полном соответствии требованиям ФНС. Останется скачать и распечатать. Также вы получите инструкцию по подаче.

Ежегодно в Российской Федерации утверждаются новые постановления и законы, что влечет изменения в процедуре регистрации ИП. Наши эксперты составили пошаговую инструкцию для начинающих, где подробно описывается процесс открытия ИП в 2022 году

![]()

![]()

Чтобы законно заниматься предпринимательством на территории России, нужно оформить свою деятельность в рамках индивидуального предпринимательства или, как привыкли говорить в народе, ИП.

Процесс регистрации ИП не занимает большого количества времени и достаточно прост в организации. Однако, не уделив ему должного внимания, можно допустить ошибку, исправление которой увеличит длительность всей процедуры в разы. Каждый год порядок осуществления регистрации ИП дополняют новые нюансы. Поэтому важно следить за обновлением законодательства и использовать актуальные данные.

В 2021 году в очередной раз в процедуре регистрации ИП произошли определенные изменения, которые позволили ускорить и упростить установленный порядок. Несмотря на обновление формы подачи заявления, необходимо внимательно заполнять документы, учитывать различные форматы их подачи и грамотно выбирать коды ОКВЭД.

Пошаговая инструкция по открытию ИП для начинающих

Организационно-правовая форма в виде ИП – самая комфортная форма открытия компании для начинающего предпринимателя. Налоговые проверки в отношении ИП осуществляются достаточно редко, а процесс оформления отчетности намного проще в сравнении с другими формами предпринимательства. Самостоятельная регистрация ИП не должна вызвать больших затруднений, что также помогает сэкономить несколько тысяч на услугах юриста и нотариуса. Главное условие – правильное соблюдение всех этапов регистрации гражданина в качестве индивидуального предпринимателя. Чтобы помочь нам разобраться в порядке оформления документов, финансовый аналитик одной из крупных московских компаний Евгения Шаповалова, наиболее ясно и лаконично описала все этапы процедуры регистрации ИП.

1. Выбор кодов видов деятельности по ОКВЭД

В процессе регистрации предприниматель должен сообщить государственным структурам, в какой сфере он планирует работать и чем предполагает заниматься. В соответствии с общероссийским классификатором видов экономической деятельности (ОКВЭД), всем видам деятельности определены конкретные числовые коды. Все виды деятельности подразделяются на классы, подклассы, группы, подгруппы и виды.

Индивидуальный предприниматель должен выбрать один вид деятельности как основной, по которому он планирует получать основной доход. При этом он вправе выбрать несколько дополнительных видов деятельности, которые можно изменить после окончания процедуры регистрации. Их количество не ограничено. Стоит заранее подумать не только о текущей деятельности компании, но и о будущей. Чем больше кодов деятельности будет указано, тем меньше дополнений понадобится в будущем. Это снизит необходимость повторной подачи документов в налоговую. Также важно уточнить, не подлежит ли выбранная деятельность лицензированию.

Правильный выбор основного кода в соответствии с ОКВЭД оказывает влияние на выбор страхового тарифа: чем выше рискованность вида деятельности, тем больше размер страховых взносов за сотрудников. Если предприниматель неправильно определит вид основной деятельности при оформлении и регистрации документов, то для него могут установить самый высокий уровень страхового тарифа. Поэтому на данном этапе очень важно выбрать верное направление деятельности новой компании.

Читайте также: